Ce trebuie să știi acum despre analiza SWOT a unei firme:

- Analiza SWOT este un instrument strategic esențial pentru evaluarea unei afaceri sau a unui antreprenor și este utilă pentru luarea deciziilor informate, planificare strategică și adaptarea la piață.

- SWOT analizează puncte forte, puncte slabe, oportunități și amenințări, atât interne, cât și externe.

- Edenred contribuie la punctele forte ale unei companii prin soluții precum: cardurile de masă Edenred, cardurile cadou, cardurile de vacanță și cardurile culturale.

Descoperă în continuare când e recomandat să faci o analiză SWOT și cum să o realizezi într-un mod corect.

Ce înseamnă SWOT și ce este analiza SWOT a unei firme?

Cum să faci analiza SWOT? model analiză SWOT în 3 pași

Analiza SWOT personală atunci când ești antreprenor: de ce e importantă și cum o realizezi?

Studiu de caz: template analiză SWOT completat

Ce să faci după ce ai citit acest articol?

Întrebări frecvente despre analiza SWOT

Ce înseamnă SWOT și ce este analiza SWOT a unei firme?

Termenul SWOT este un acronim care provine din limba engleză și se referă la patru componente esențiale: Strengths (puncte forte), Weaknesses (puncte slabe), Opportunities (oportunități) și Threats (amenințări).

Pentru firme, Analiza SWOT a unei firme reprezintă procesul prin care sunt identificate și analizate aceste elemente, atât din perspectiva internă (puncte forte și puncte slabe), cât și externă (oportunități și amenințări). Scopul său este de a oferi o imagine clară asupra capacităților companiei, a riscurilor existente și a direcțiilor de dezvoltare posibile.

Despre elementele analizei SWOT

- Punctele forte: caracteristicile interne pozitive ale unei companii. Câteva exemple de puncte tari în analiza SWOT pot fi: stabilitatea financiară, accesul facil la resurse financiare, reputație bună, echipă talentată etc.

👉Un punct forte pe care îl poate avea compania ta este pachetul de beneficii pentru angajați. Soluția? Cardul de masă Edenred care te ajută să te diferențiezi pe piața muncii și să menții angajații buni în companie. Acesta vine cu 100% deductibilitate de la plata impozitului pe profit pentru angajator.

- Puncte slabe: limitările interne cu care se confruntă o companie. Lipsa resurselor financiare, lipsa de expertiză în anumite domenii, reclamațiile dese și infrastructura învechită sunt câteva dintre cele mai comune puncte slabe ale companiilor.

- Oportunități: factorii externi pozitivi care pot aduce beneficii unei companii, în anumite contexte. Câteva exemple de oportunități care pot fi identificate în analiza SWOT sunt: evoluția tehnologică, posibilitățile de extindere a afacerii pe piețe noi și cererea crescută pentru un anumit produs sau serviciu care poate duce la maximizarea vânzărilor.

👉Află mai multe detalii despre cum poți să-ți crești vânzările dacă ești comerciant.

- Amenințări: factorii externi negativi care pot afecta performanța unei companii. Competiția acerbă, schimbările legislative și dinamica tehnologică sunt câteva exemple de amenințări care pot fi identificate în analiza SWOT a unei firme.

Când se face analiza SWOT?

Pentru a crește șansele de succes ale businessului tău, realizează o analiză SWOT atunci când:

Vrei să evaluezi performanța actuală a businessului tău

Este important să revizuiești starea actuală a afacerii tale periodic, pentru a identifica la timp slăbiciunile și punctele tari ale firmei. În timp ce pentru slăbiciuni vei putea concepe o strategie de îmbunătățire, în ceea ce privește punctele tari, le poți analiza pentru a identifica anumite caracteristici care pot fi implementate și în alte procese ale afacerii. De asemenea, în acest context și identificarea oportunităților și amenințărilor este importantă, deoarece îți permit să îți menții și chiar să îmbunătățești performanța afacerii tale.

Se întâmplă schimbări semnificative în mediul economic și de afaceri

De exemplu, anumite modificări legislative pot influența cashflow-ul unui business. Din acest motiv, poți să realizezi o analiză SWOT pentru a vedea măsura în care te impactează schimbările legislative și modul în care poți atenua amenințările.

👉Află mai multe despre ce este cashflow-ul și cum poți să-l optimizezi.

Dezvolți o nouă linie de produse

Atunci când extinzi oferta de produse sau servicii, efectuarea unei analize SWOT este esențială. Identifică cum se potrivesc noile elemente în portofoliul existent și cum pot contribui la creșterea afacerii. Analiza SWOT te va ajuta să anticipezi potențiale slăbiciuni sau amenințări asociate cu lansarea noilor produse.

Planifici strategia de creșteri pe următorii ani

În acest context, înainte de a realiza analiza SWOT, setează câteva obiective măsurabile pentru businessul tău. Apoi, cu ajutorul analizei SWOT, vei putea obține o imagine de ansamblu asupra poziției actuale și asupra factorilor care îți pot influența dezvoltarea. Identifică noi oportunități de creștere, consolidează punctele forte și dezvoltă planuri pentru a gestiona slăbiciunile și amenințările potențiale.

Cum să faci analiza SWOT? model analiză SWOT în 3 pași

Deși pare un plan complex, analiza SWOT poate fi făcută în doar 3 pași, dacă ții cont de elementele sale. Iată, concret, care sunt pașii:

Pasul 1: Identifică punctele tari și slăbiciunile afacerii tale

Poți face asta cu ajutorul următoarelor metode:

- Solicită feedback de la membrii echipei și implică-i în procesul de realizare a analizei SWOT.

- Analizează recenziile clienților.

- Studiază raportul de profit și pierdere și indicatorii cheie de performanță, precum profitabilitatea produselor și ratele de conversie, pentru a identifica punctele tari și pe cele slabe.

Pasul 2: Identifică oportunitățile și amenințările

Iată cum poți face asta:

- Monitorizează constant schimbările în industrie, economie și societate. Studiază trendurile emergente, evoluțiile legislative și factorii care pot influența mediul de afaceri.

- Realizează cercetări de piață pentru a obține informații despre comportamentul consumatorilor și pentru a identifica tendințele.

- Studiază concurența și identifică zonele în care mai e loc de îmbunătățire în businessul tău.

Pasul 3: Dezvoltă strategiile

Odată ce ai identificat fiecare element al analizei SWOT, a sosit momentul să dezvolți strategiile de business. Acestea trebuie să pornească de la obiectivele pe care ți le-ai propus și trebuie să țină cont de punctele tari și slabe determinate, dar și de oportunitățile și amenințările cu care te-ai putea confrunta.

👉Intră în BIZTRO Club și profită de și mai multe sfaturi și informații practice pentru dezvoltarea businessului, de la specialiști!

Analiza SWOT personală atunci când ești antreprenor: de ce e importantă și cum o realizezi?

Analiza SWOT personală este un instrument de autoevaluare care te ajută, ca antreprenor, să-ți înțelegi mai bine competențele, limitele și potențialul de dezvoltare. Spre deosebire de analiza SWOT a unei firme, aceasta se concentrează pe tine ca lider al afacerii: abilități profesionale, stil de management, experiență, resurse personale și modul în care reacționezi la oportunitățile și provocările din mediul de business.

Pentru un antreprenor, analiza SWOT personală este importantă deoarece deciziile, viziunea și capacitatea de adaptare influențează direct succesul afacerii. Aceasta te ajută să-ți valorifici punctele forte, să conștientizezi zonele în care ai nevoie de îmbunătățire și să îți construiești o strategie personală care susține creșterea companiei.

Cum realizezi o analiză SWOT personală – pașii esențiali

- Identifică punctele tale forte (Strengths). Analizează competențele, experiența, cunoștințele și calitățile care te diferențiază ca antreprenor (ex.: leadership, viziune strategică, capacitate de negociere).

- Recunoaște punctele slabe (Weaknesses). Fii obiectiv și notează aspectele care îți pot limita performanța (ex.: lipsa experienței într-un domeniu, gestionarea timpului, delegarea).

- Analizează oportunitățile (Opportunities). Ia în considerare factorii externi care te pot ajuta să evoluezi: trenduri de piață, acces la finanțare, programe de mentorat, parteneriate.

- Evaluează amenințările (Threats). Identifică riscurile care îți pot afecta parcursul antreprenorial, precum schimbările economice, concurența puternică sau lipsa resurselor.

- Transformă analiza în acțiuni concrete. Folosește concluziile pentru a-ți seta obiective clare, a dezvolta noi competențe și a lua decizii mai bine fundamentate pentru afacerea ta.

Studiu de caz: template analiză SWOT completat

Pentru a ilustra clar cum se realizează o analiză SWOT și cum poate fi utilizată în dezvoltarea unui business, mai jos este un model de analiză SWOT completat, sub formă de tabel, aplicat unei companii fictive – XYZ SRL, activă în domeniul tehnologic.

|

Puncte forte (Strengths) |

Puncte slabe (Weaknesses) |

|

Capacitate ridicată de inovație și lansare de produse tehnologice moderne Echipă performantă, cu competențe tehnice avansate Parteneriate strategice cu jucători importanți din industrie Cultură organizațională orientată spre performanță |

Dependență de o tehnologie specifică ce generează o mare parte din venituri Costuri mari de dezvoltare și mentenanță a produselor Presiune constantă din partea concurenței Resurse financiare limitate pentru scalare rapidă |

|

Oportunități (Opportunities) |

Amenințări (Threats) |

|

Extinderea pe piețe internaționale, susținută de cererea globală pentru soluții tech Creșterea cererii pentru soluții de securitate cibernetică Acces la noi parteneriate și programe de finanțare |

Ritmul accelerat al schimbărilor tehnologice Apariția unor tehnologii alternative care pot reduce relevanța produselor existente Modificări legislative ce pot duce la creșterea taxelor și costurilor operaționale Companii din industrie care oferă pachete de beneficii complete angajaților |

💡 Recomandare practică pentru antreprenori: Menținerea unei echipe performante este un avantaj competitiv major. Poți susține retenția angajaților și echilibrul dintre viața profesională și cea personală prin beneficii extrasalariale, precum cardurile de vacanță Edenred. Acestea pot fi mai eficiente din punct de vedere al costurilor decât bonusurile salariale și pot contribui la reducerea impactului unor puncte slabe, precum bugetele limitate.

Acest exemplu poate fi folosit și adaptat și pentru o analiză SWOT a unui restaurant sau o analiză SWOT a unei firme de construcții. Tot ceea ce trebuie să faci este să gândești elementele analizei din perspectiva activității businessului tău.

Ce să faci după ce ai citit acest articol?

- Realizează propria analiză SWOT pentru afacerea ta sau pentru tine ca antreprenor, folosind template-ul prezentat

- Notează concluziile cheie și identifică ce puncte forte poți valorifica imediat

- Stabilește acțiuni concrete pentru reducerea punctelor slabe și gestionarea amenințărilor

- Transformă oportunitățile în obiective clare, cu termene și responsabili

- Implică echipa în procesul de analiză pentru o perspectivă mai completă

- Revizuiește periodic analiza SWOT, mai ales când apar schimbări în piață sau în strategie

- Optimizează strategia de retenție a angajaților, folosind beneficii extrasalariale eficiente, precum soluțiile Edenred.

- Integrează rezultatele analizei SWOT în planul de business și în deciziile strategice pe termen lung.

Întrebări frecvente despre analiza SWOT

Cât de des ar trebui actualizată o analiză SWOT?

Ideal, analiza SWOT ar trebui revizuită cel puțin o dată pe an sau ori de câte ori apar schimbări majore în piață, în legislație sau în structura afacerii.

Care este cea mai frecventă greșeală în realizarea unei analize SWOT?

Cea mai frecventă greșeală în realizarea analizei SWOT este lipsa obiectivității. Supraestimarea punctelor forte sau ignorarea punctelor slabe poate duce la decizii strategice greșite.

Analiza SWOT poate înlocui un plan de business?

Nu. Analiza SWOT este un instrument complementar care susține planul de business, dar nu îl poate înlocui, deoarece nu include proiecții financiare sau planuri operaționale detaliate.

Există instrumente digitale pentru realizarea unei analize SWOT?

Da. Există aplicații de project management, tool-uri de strategie sau simple template-uri online care pot ușura procesul și colaborarea în echipă.

Cum pot valida corectitudinea unei analize SWOT?

Poți valida corectitudinea unei analize SWOT prin compararea concluziilor cu date reale din piață, feedback de la clienți și indicatori de performanță ai afacerii.

Sursă foto: Shutterstock, Freepik

Ce trebuie să știi acum despre wellbeing în organizații:

- Wellbeing-ul în organizații este un sistem operațional, nu o inițiativă punctuală: include politici, beneficii, procese și comunicare.

- Un program practic și măsurabil de wellbeing trebuie să fie utilizat frecvent, să aibă impact imediat asupra angajaților, să fie ușor de adoptat și corelat cu indicatori relevanți (absenteism, retenție, angajament).

- Cardurile de masă Edenred, reprezintă un pilon concret al wellbeing-ului, completând pachetul de beneficii pentru angajați, cu frecvență zilnică, impact asupra energiei, rutinei și pauzelor, și perceput ca relevant și util de angajați.

- Eficiența programului de wellbeing se măsoară prin indicatori clari: absenteism, nivel de engagement, retenție și gradul de utilizare a beneficiilor.

Descoperă în continuare cum poți să construiești un program de wellbeing în organizații și ce rol au cardurile de masă Edenred.

- Ce înseamnă componenta de wellbeing în organizații?

- De ce este importantă componenta de wellbeing în organizații?

- Cum arată un program de wellbeing practic și măsurabil?

- Cum te poate ajuta Edenred să construiești un program de wellbeing?

- Cum măsori eficiența unui program de wellbeing? Indicatori relevanți pentru HR

- Cum poți să aplici informațiile din acest articol?

- Întrebări frecvente despre componenta de wellbeing în organizații

Ce înseamnă componenta de wellbeing în organizații?

Wellbeing-ul în organizații reprezintă un sistem operațional structurat care susține sănătatea, energia și implicarea angajaților, cu impact direct asupra performanței și retenției. Nu este doar o campanie punctuală, ci o serie de politici, beneficii, procese și comunicare integrate în cultura organizațională.

De ce este importantă componenta de wellbeing în organizații?

Wellbeing-ul nu mai este un simplu „nice to have” – este un răspuns strategic la provocările reale cu care se confruntă departamentele de HR și organizațiile. În contextul actual, probleme precum burnout-ul angajaților, absenteismul crescut, scăderea nivelului de engagement sau dificultățile legate de revenirea la birou au un impact direct asupra performanței și productivității.

👉 Absenteismul crescut poate fi un semn de quiet quitting. Află ce înseamnă fenomenul de quiet quitting și cum poți să îl previi.

Un program de wellbeing bine construit ajută organizația să răspundă acestor provocări prin măsuri concrete și consistente, integrate în procesele zilnice. De exemplu:

- Reducerea burnout-ului prin politici și beneficii care susțin echilibrul muncă–viață personală și sănătatea angajaților.

👉 Descoperă care sunt primele simptome de burnout și cum îți poți proteja angajații.

- Scăderea absenteismului prin stimulente care încurajează adoptarea unor rutine sănătoase și utilizarea regulată a beneficiilor (ex.: pauze active, carduri de masă).

- Creșterea angajamentului prin programe care arată angajaților că organizația investește în bunăstarea lor pe termen lung.

- Facilitarea revenirii la birou prin crearea unui mediu de lucru mai atrăgător, sigur și susținător, care încurajează interacțiunea și colaborarea.

Astfel, wellbeing-ul devine o strategie de business, nu doar o inițiativă HR izolată – un sistem care generează impact tangibil asupra oamenilor și asupra rezultatelor organizației.

Cum arată un program de wellbeing practic și măsurabil?

Un program de wellbeing eficient nu se rezumă la inițiative izolate sau evenimente ocazionale. Pentru a avea impact real asupra angajaților și asupra rezultatelor de business, trebuie să fie practic, integrat și măsurabil.

Principiile-cheie ale unui program de wellbeing practic

- Utilizare frecventă – programele trebuie să fie accesibile și folosite regulat, nu doar ocazional, pentru a crea un obicei și a genera efecte vizibile asupra angajaților.

- Impact imediat asupra angajaților – fiecare componentă ar trebui să ofere beneficii tangibile, cum ar fi energie crescută, pauze reale și sprijin în gestionarea stresului zilnic.

- Adoptare ușoară – soluțiile trebuie să fie simple de înțeles și de implementat, astfel încât angajații să le folosească fără bariere sau complicații administrative.

- Corelare cu indicatori clari – un program de succes este măsurabil prin absenteism, retenție, angajament și alte metrici relevante pentru HR, pentru a demonstra valoarea adăugată a investiției în wellbeing.

👉 Citește și: Retenția angajaților în vremuri nesigure: sfaturi și strategii.

Ce ar trebui să includă un program de wellbeing?

Un program complet de wellbeing integrează mai multe componente care se sprijină reciproc și contribuie la experiența angajatului:

- Sănătate – asigurări medicale, abonamente la clinici și programe de prevenție pentru a susține starea fizică și mentală a angajaților.

- Beneficii de masă – o intervenție cu frecvență zilnică și impact imediat, care sprijină energia, rutina și pauzele reale.

- Flexibilitate – opțiuni de program flexibil, muncă hibridă sau remote, care ajută angajații să echilibreze mai ușor viața profesională și personală.

Cum te poate ajuta Edenred să construiești un program de wellbeing?

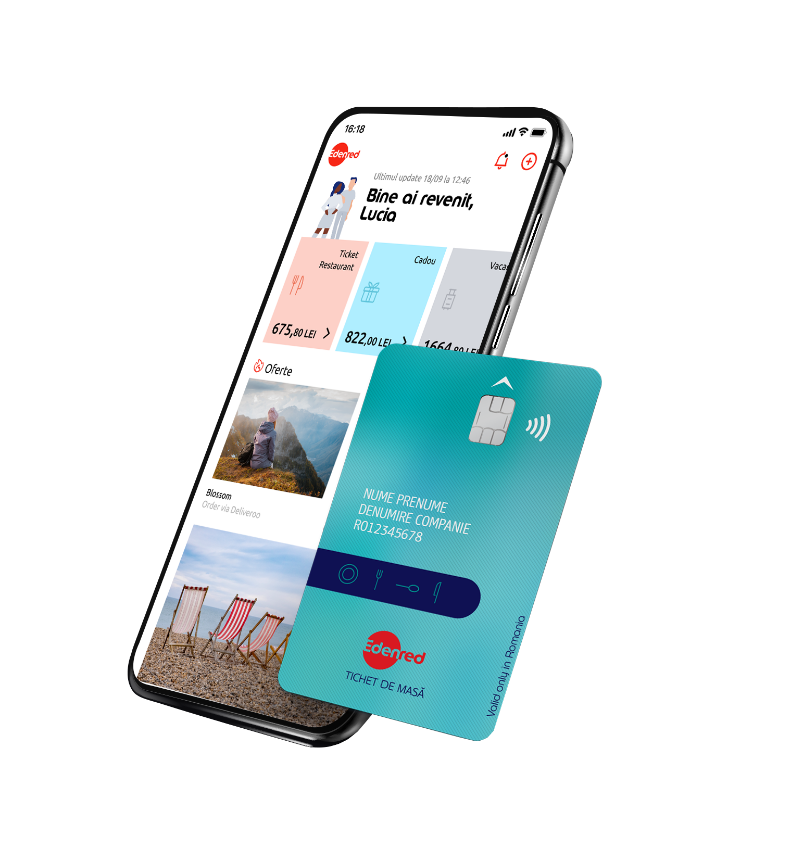

Cardurile de masă Edenred pot fi un pilon practic și cu impact imediat în orice organizație. Acestea nu doar că oferă un avantaj concret angajaților, dar se integrează ușor în strategia de Total Rewards și sprijină obiectivele de HR legate de energie, engagement și retenție.

De ce cardurile de masă contează în programul wellbeing?

Beneficiile de masă, precum cardurile de masă Edenred, au un impact imediat și constant asupra angajaților pentru că sunt utilizate zilnic, transformând rutina alimentară într-o practică sănătoasă și sustenabilă. Acestea susțin nivelul de energie și productivitatea pe tot parcursul zilei, încurajează respectarea unei rutine zilnice echilibrate și facilitează pauze reale, esențiale pentru bunăstarea fizică și mentală. În plus, fiind un avantaj concret și perceptibil imediat, cardurile de masă sunt apreciate de angajați și utilizate cu frecvență, ceea ce crește satisfacția și angajamentul în cadrul organizației.

Beneficiile cardurilor de masă Edenred ca instrument de prevenție

- Reducerea riscului de burnout – oferind energie constantă și pauze structurate, cardurile de masă Edenred contribuie la menținerea echilibrului și la prevenirea epuizării angajaților.

- Susținerea revenirii la birou – un avantaj zilnic concret îi motivează pe angajați să revină în spațiile de lucru și să se implice activ.

- Crearea unui ritual zilnic sănătos – mesele regulate și pauzele reale devin parte din cultura organizațională, sprijinind sănătatea fizică și mentală a echipei.

În plus, cardurile de masă Edenred aduc și beneficii financiare companiei: sunt 100% deductibile de la plata impozitului pe profit și sunt scutite pentru acesta de la plata contribuțiilor sociale (CAS, CASS și CAM).Totuși, pentru angajați, se aplică 10% impozit pe venit și 10% CASS pentru fiecare tichet de masă acordat. Alegând Edenred, poți aduce până la 32% economii pentru companie față de aceeași sumă acordată cash.

👉 Cu Edenred, construiești un program de wellbeing care este practic, măsurabil și ușor de implementat, integrând beneficiile de masă într-o strategie coerentă de HR. Cere o oferă personalizată pentru cardurile de masă Edenred și începe să creezi un program complet de wellbeing care aduce rezultate reale.

Cum măsori eficiența unui program de wellbeing? Indicatori relevanți pentru HR

Pentru ca un program de wellbeing să fie cu adevărat valoros, este esențial să măsori impactul său asupra angajaților și asupra rezultatelor organizației. Tabelul de mai jos sintetizează cei mai importanți indicatori pe care orice departament de HR ar trebui să-i monitorizeze:

|

Indicator |

Ce măsoară |

De ce este important |

|

Rata de absenteism |

Numărul zilelor de absență ale angajaților |

Scade costurile asociate cu lipsa de prezență și arată impactul asupra sănătății și satisfacției angajaților |

|

Nivelul de angajament |

Gradul de implicare și motivație al angajaților |

Măsoară conectarea angajaților la obiectivele organizației și eficiența programelor de wellbeing |

|

Retenția angajaților |

Procentul de angajați care rămân în companie pe termen lung |

Arată cât de atractiv este mediul de lucru și cât de bine reușește programul de wellbeing să susțină echipa |

|

Gradul de utilizare a beneficiilor |

Frecvența și rata de adopție a beneficiilor oferite (ex.: carduri de masă, abonamente, programe wellness) |

Arată relevanța și eficiența programului, precum și nivelul de apreciere al angajaților pentru beneficiile implementate |

👉 Vrei să afli și mai multe sfaturi despre managementul echipelor și îmbunătățirea performanței? Intră în BIZTRO Club și învață de la profesioniști.

Cum poți să aplici informațiile din acest articol?

- Evaluează starea actuală a echipei tale – folosește indicatorii de wellbeing și datele despre absenteism, angajament și retenție pentru a înțelege provocările existente.

- Integrează wellbeing-ul în strategia de HR – transformă inițiativele punctuale în politici, beneficii și procese consistente care susțin angajații zi de zi.

- Folosește beneficiile de masă ca pilon concret – implementează cardurile de masă Edenred pentru a crea rutine zilnice sănătoase, a crește energia și angajamentul angajaților. Poziționează beneficiile de masă alături de programul flexibil și alte soluții care sprijină sănătatea angajaților.

- Setează obiective măsurabile – urmărește indicatorii relevanți (absenteism, engagement, retenție, utilizarea beneficiilor) pentru a monitoriza succesul programului.

- Revizuiește și adaptează programul constant – colectează feedback de la angajați și ajustează inițiativele pentru a răspunde nevoilor reale și schimbărilor din organizație.

Întrebări frecvente despre componenta de wellbeing în organizații

Cum poate dezvoltarea personală să sprijine programul de wellbeing?

Dezvoltarea personală contribuie la creșterea încrederii și competențelor angajaților, susținând angajamentul și reducând riscul de burnout. Trainingurile și workshopurile de dezvoltare personală pot fi integrate în programul de wellbeing pentru un impact durabil.

Ce rol are mindfulness-ul în reducerea stresului la locul de muncă?

Mindfulness-ul ajută angajații să gestioneze mai eficient stresul zilnic, să rămână concentrați și să ia decizii mai bune. Exercițiile scurte de respirație sau meditație ghidată pot fi parte din rutina zilnică, în pauzele de la activitățile zilnice.

Cum poate wellbeing-ul să influențeze fericirea angajaților?

Programele de wellbeing care combină beneficii tangibile, flexibilitate și activități de relaxare contribuie la creșterea nivelului de fericire la locul de muncă, ceea ce are efect direct asupra productivității și colaborării în echipă.

Ce tipuri de activități de wellness se pot implementa ușor la birou?

Exemplele includ sesiuni scurte de mindfulness, pauze de relaxare, exerciții de întindere, workshopuri de dezvoltare personală și programe de nutriție sau mișcare, care nu necesită investiții mari, dar aduc beneficii vizibile.

Care sunt principalele componente ale unui stil de viață sănătos la birou?

Un stil de viață sănătos include alimentație echilibrată, hidratare constantă, mișcare regulată, pauze de relaxare și odihnă adecvată. Beneficiile de masă, accesul la programe de fitness sau ergonomia spațiului de lucru pot susține aceste obiceiuri.

Cum poți încuraja relaxarea în timpul zilei de lucru?

Crearea unor spații de relaxare, introducerea pauzelor active și promovarea exercițiilor scurte de mindfulness sau respirație contribuie la reducerea stresului și la creșterea productivității.

De ce bunăstarea angajaților este corelată cu performanța companiei?

Angajații care se simt bine, sănătoși și susținuți sunt mai implicați și mai productivi. Bunăstarea susține retenția talentelor, reduce absenteismul și contribuie la un mediu de lucru pozitiv.

Sursă foto: Freepik

Edenred România lansează o nouă abordare asupra beneficiilor extrasalariale și transformă „Blue Monday” într-o zi a bucuriei

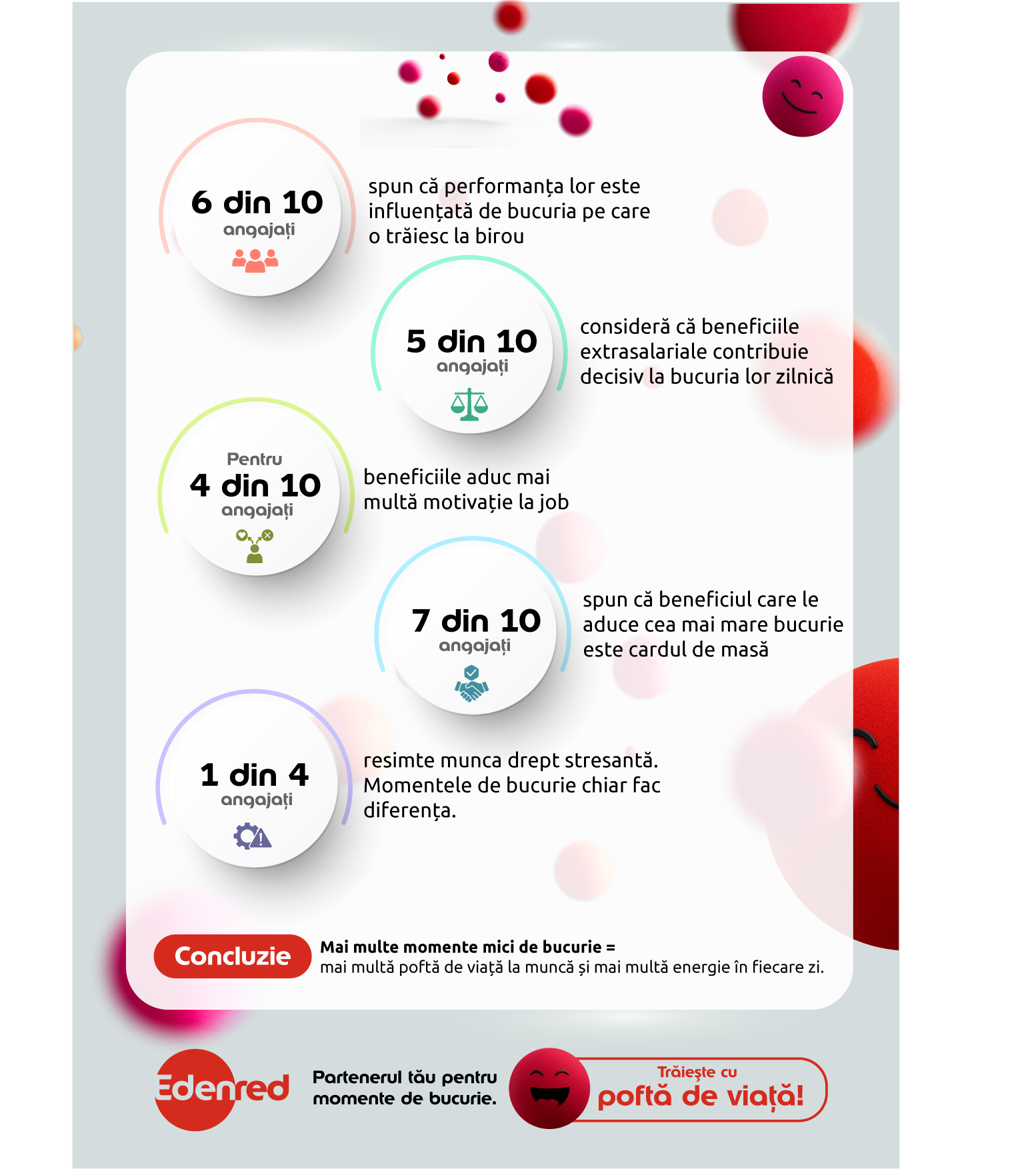

Pentru tot mai mulți angajați, starea de bine la locul de muncă vine din lucruri simple, dar constante: relația cu colegii, o pauză de prânz care chiar contează, sentimentul că munca lor este apreciată. Sunt concluziile sondajului realizat de Edenred România, care stă la baza unei noi poziționări de brand: beneficiile extrasalariale ca experiențe reale de zi cu zi, nu doar ca valoare financiară.

La nivel global, doar 23% dintre angajați se declară implicați la locul de muncă, iar lipsa implicării are un impact major asupra companiilor și economiei, estimat la sute de miliarde de dolari anual. Dincolo de aceste cifre, realitatea din România se vede în experiențele cotidiene ale angajaților. Potrivit sondajului Edenred România, 42% dintre respondenți spun că starea lor la muncă este influențată direct de micile momente zilnice, precum pauza de prânz, beneficiile care le susțin puterea de cumpărare sau sentimentul de apreciere din partea angajatorului. În același timp, 56% asociază beneficiile extrasalariale cu o experiență mai bună la locul de muncă, 57% spun că bucuria pe care o trăiesc la birou le creşte performanţa, iar 66% spun că beneficiul care le aduce cea mai mare bucurie este cardul de masă.

În acest context, Edenred România își consolidează rolul de partener pentru companii, propunând o viziune care depășește logica strict funcțională a beneficiilor și pune accent pe impactul lor emoțional: cum te fac să te simți, nu doar ce valoare au.

De la beneficii, la momente de bucurie trăite

Cunoscută pentru soluții precum platforma Benefit, cardul de masă și cardul cadou, cultural sau de vacanță, Edenred își extinde abordarea și vorbește deschis despre lucrurile mărunte care contează în fiecare zi la muncă. Potrivit sondajului, 44% dintre angajați spun că o masă bună în timpul programului contribuie direct la o zi de muncă mai bună, iar 46% asociază beneficiile extrasalariale cu sentimentul de apreciere din partea angajatorului.

Noua poziționare, „Trăiește cu poftă de viață!”, pornește de la o convingere simplă: bucuria la muncă se construiește din experiențe mici, repetitive și accesibile – exact acolo unde beneficiile Edenred joacă un rol concret.

Ce contează cu adevărat pentru angajați:

- 53% spun că relația cu colegii generează cele mai frecvente momente de bucurie la birou

- 52% consideră că beneficiile extrasalariale contribuie decisiv la bucuria lor zilnică

- Pentru 40% beneficiile aduc mai multă motivație la job

- 57% spun că performanța lor este influențată de bucuria pe care o trăiesc la birou

- 56% asociază beneficiile extrasalariale cu o experiență mai bună la locul de muncă

- 66% spun că beneficiul care le aduce cea mai mare bucurie este cardul de masă.

- 42% dintre respondenți spun că starea lor la muncă este influențată direct de micile momente zilnice, precum pauza de prânz, beneficiile care le susțin puterea de cumpărare sau sentimentul de apreciere din partea angajatorului

„În România, datele arată că o pauză de prânz de calitate și sentimentul de apreciere contribuie decisiv la o zi de muncă mai performantă pentru 6 din 10 angajaţi. Beneficiile devin cu adevărat relevante atunci când au un impact concret, vizibil în viața de zi cu zi. Iar atunci când aceste experiențe pozitive sunt constante, ele susțin atât starea de bine a oamenilor, cât și dezvoltarea sustenabilă a companiilor.”, a declarat Gorkem Oran, Director General Edenred România.

Pornind de la aceste nevoi reale, Edenred ajută companiile să creeze experiențe de muncă mai umane, mai apropiate de viața de zi cu zi a angajaților – de la prânzuri mai bune, la timp liber de calitate, momente culturale sau gesturi simple de apreciere.

Blue Monday, reinterpretat: o zi despre ce ne face bine

Lansarea noii poziționări are loc simbolic de Blue Monday, considerată cea mai deprimantă zi a anului. Edenred propune o schimbare de perspectivă: în loc să vorbim despre lipsuri, să vorbim despre ce aduce bucurie.

Conform sondajului, 42% dintre respondenți spun că micile lucruri pozitive dintr-o zi de muncă pot schimba complet starea generală. De aici pornește și campania Edenred: o invitație de a redescoperi bucuria în lucrurile simple, de zi cu zi.

Studiul „Ce aduce bucurie la locul de muncă” a fost realizat de Edenred România în rândul angajaților, în ianuarie 2026, și analizează relația dintre beneficii, starea de bine și motivația la locul de muncă.

Despre Edenred

Edenred este lider piaţă ca platformă digitală pentru servicii şi plăţi şi este partenerul de zi cu zi al oamenilor la locul de muncă, conectând peste 60 de milioane de utilizatori şi peste 2 milioane de comercianţi parteneri din 45 de ţări prin intermediul a 1 milion de clienţi corporativi.

Edenred oferă soluţii de plată cu destinaţii specifice pentru alimentaţie (cardurile de masă), stimulente (carduri cadou, platforme dedicate angajaţilor), mobilitate (soluţii multy-energy, mentenanţă, taxe de drum, parcări şi vouchere de transport) şi plăţi corporative (carduri de plată virtuale).

În concordanţă cu misiunea grupului, „Enrich connections.For good.”, aceste soluţii sporesc bunăstarea şi puterea de cumpărare a utilizatorilor. Îmbunătăţesc atractivitatea şi eficienţa companiilor şi animă piaţa muncii şi economia locală. De asemenea, favorizează accesul la alimente mai sănătoase, la produse mai sustenabile şi soluţii de soft mobility.

Cei 12.000 de angajaţi ai Edenred se angajează să facă din lumea muncii un ecosistem conectat, mai sigur, mai eficient şi mai responsabil în fiecare zi.

În 2024, datorită activelor sale tehnologice globale, grupul a gestionat un volum de afaceri de aproximativ 45 de miliarde de euro, realizat în principal prin intermediul aplicaţiilor mobile, al platformelor online şi al cardurilor.

Edenred este listată la bursa Euronext Paris şi inclusă în următorii indici: CAC Next 20, CAC 40 ESG, CAC Large 60, Euronext 100, Euronext Tech Leaders, FTSE4Good, DJSI Europe Index, DJSI World Index şi MSCI Europe.

Logo-urile şi alte denumiri comerciale menţionate şi prezentate în acest comunicat de presă sunt mărci înregistrate ale Edenred SE, ale subsidiarelor sale sau ale unor terţe părţi. Acestea nu pot fi utilizate în scopuri comerciale fără acordul prealabil scris al proprietarilor lor.

Ce trebuie să știi acum despre valoarea reziduală:

- Valoarea reziduală este beneficiul care rămâne după ce o investiție a fost realizată și continuă să genereze rezultate.

- Pierderile de valoare apar din cheltuieli fără urmărire, lipsa indicatorilor, decizii reactive și inițiative punctuale.

- Strategii pentru creșterea valorii reziduale: planificare, procese standardizate, automatizare, branding continuu și investiții recurente.

- Exemplu concret: cardurile de masă Edenred transformă cheltuielile recurente în beneficii persistente pentru echipă și business.

Descoperă în continuare cum se calculează și cum poți crește valoarea reziduală pentru businessul tău.

- Ce este valoarea reziduală?

- Cum se calculează valoarea reziduală?

- Exemple de aplicare a principiului valorii reziduale

- Unde pierd antreprenorii cel mai des valoarea reziduală?

- Cum poți crește valoarea reziduală? Principii de bază și exemple concrete

- Cum poți să pui în aplicare informațiile din acest articol?

- Întrebări frecvente despre valoarea reziduală

Ce este valoarea reziduală?

Valoarea reziduală reprezintă beneficiul care rămâne după ce o investiție a fost realizată și utilizată, continuând să genereze valoare pentru afacere. Practic, este tot ceea ce persistă și poate fi valorificat după ce costurile inițiale au fost consumate, indiferent că vorbim despre timp economisit, procese optimizate sau echipe mai stabile și eficiente.

Valoarea reziduală în contabilitate

Din perspectiva contabilă, valoarea reziduală este valoarea netă rămasă a unui activ după ce acesta a fost depreciat și utilizat pe parcursul duratei sale de viață. Aceasta se calculează pentru a înțelege cât din investiția inițială mai poate fi recuperată sau valorificată, oferind o imagine clară asupra randamentului activului.

Aplicabilitate valorii reziduale în decizii operaționale

În business, conceptul de valoare reziduală nu se aplică doar contabil, ci și strategic:

- Investițiile recurente, cum ar fi tool-uri software ușor de folosit, procese documentate sau beneficii pentru angajați, generează valoare constantă în timp.

- Cheltuielile punctuale sau neplanificate se „depreciază” rapid, fără a lăsa rezultate durabile.

- Înțelegerea valorii reziduale ajută antreprenorii să ia decizii pe termen lung, prioritizând investițiile care creează valoare persistentă în companie, nu doar rezultate imediate.

👉 Este important ca în deciziile operaționale să ții cont și de anumiți indicatori financiari. Află care sunt cei mai importanți indicatori financiari și cum îi interpretezi.

Cum se calculează valoarea reziduală?

În esență, valoarea reziduală reprezintă suma rămasă după ce deprecierile sau uzura au fost aplicate unei investiții inițiale.

O formulă de bază este:

Valoarea reziduală = Valoarea inițială a activului – Deprecierea acumulată

- Valoarea inițială reprezintă costul achiziției sau investiției inițiale.

- Deprecierea acumulată este totalul pierderii de valoare pe perioada utilizării activului.

Exemplu practic de calcul al valorii reziduale

Să presupunem că achiziționezi un software pentru 5.000 de lei, cu o depreciere anuală de 1.000 de lei.

- După 1 an: 5.000 – 1.000 = 4.000 lei

- După 2 ani: 5.000 – 2.000 = 3.000 lei

- După 3 ani: 5.000 – 3.000 = 2.000 lei

Astfel, valoarea reziduală după 3 ani este 2.000 de lei, ceea ce reflectă beneficiul încă disponibil și utilizabil din investiția inițială.

Exemple de aplicare a principiului valorii reziduale

Aplicarea principiului valorii reziduale în afaceri înseamnă să faci investiții care continuă să genereze beneficii chiar și după ce bugetul inițial a fost consumat. Iată un tabel explicativ cu exemple concrete:

|

Domeniu |

Investiție cu valoare ridicată |

Beneficii reziduale |

|

Software |

Tool-uri simple, intuitive |

Utilizare frecventă, economisire timp, productivitate crescută |

|

Procese |

Proceduri documentate și standardizate |

Reducerea erorilor, consistență, continuitate operațională |

|

Branding |

Identitate vizuală și comunicare coerentă |

Recunoaștere, fidelizare, valoare percepută crescută |

|

Angajați |

Beneficii recurente (ex. carduri de masă) |

Obiceiuri sănătoase, stabilitate echipă, retenție |

|

Marketing |

Campanii planificate și urmărite |

Rezultate măsurabile, impact pe termen lung |

Unde pierd antreprenorii cel mai des valoarea reziduală?

Chiar și antreprenorii experimentați pot pierde valoare reziduală atunci când investițiile și resursele nu sunt gestionate strategic. Iată principalele zone în care apar pierderile:

Cheltuieli care dispar fără urmă

Multe investiții efectuate în afaceri nu lasă în urmă beneficii durabile. Exemple frecvente includ:

- Majorări de salarii necorelate cu performanța sau obiectivele echipei, care nu generează motivare pe termen lung.

- Tool-uri și aplicații neutilizate, pentru care s-a plătit licența, dar care nu sunt adoptate de angajați.

- Campanii de marketing fără follow-up, care nu capitalizează rezultatele inițiale și pierd potențialul de conversie.

Aceste cheltuieli dispar rapid, fără să contribuie la creșterea sustenabilă a afacerii.

👉 Optimizarea fiscală poate susține creșterea sustenabilă a afacerilor. Află cum să reduci taxele legal și să maximizezi beneficiile pentru angajați.

Lipsa de măsurare și continuitate

Investițiile care nu sunt urmărite și evaluate constant nu generează valoare reziduală. Lipsa unor metrici și a unor procese de măsurare face dificilă identificarea impactului real al investițiilor, împiedică optimizarea inițiativelor care funcționează și limitează posibilitatea de a transforma cheltuielile punctuale în beneficii persistente pentru afacere.

Decizii luate pe urgență, nu pe impact

Luarea deciziilor doar pentru a răspunde nevoilor imediate poate diminua semnificativ valoarea reziduală a investițiilor. Prioritizarea soluțiilor rapide în locul celor strategice poate genera costuri suplimentare sau pierderi ascunse, iar lipsa unei viziuni pe termen lung împiedică maximizarea beneficiilor investite. Deciziile reactive limitează oportunitățile de a consolida procesele, echipa și brandul, reducând astfel valoarea durabilă pe care afacerea ar putea să o genereze.

Cum poți crește valoarea reziduală? Principii de bază și exemple concrete

Creșterea valorii reziduale în afaceri presupune să transformi investițiile și resursele punctuale în beneficii durabile. Pentru micii antreprenori, principiile de bază includ:

- Planificare – orice investiție trebuie gândită pe termen lung, cu obiective clare și măsurabile.

- Procese clare – documentarea și standardizarea procedurilor interne asigură consistență și reduc pierderile cauzate de erori sau decizii improvizate.

- Investiții recurente – cheltuielile care se folosesc constant generează valoare în timp, spre deosebire de soluțiile punctuale.

👉 Intră în BIZTRO Club și descoperă și alte sfaturi și idei de optimizare a businessului tău. Platforma coagulează o serie de experți în diverse domenii, precum financiar, legal și resurse umane, marketing și comunicare, oferindu-ți acces la strategii practice, instrumente utile și exemple concrete pe care le poți aplica imediat în afacerea ta.

Cum te ajută Edenred să crești valoarea reziduală?

Folosirea cardurilor de masă Edenred transformă cheltuielile recurente în valoare reziduală concretă pentru afacerea ta, generând beneficii care persistă în timp și contribuie la stabilitatea și performanța echipei. Iată cum:

Cheltuielile nu se „depreciază” în salariu

Spre deosebire de costurile tradiționale cu salariile, cardurile de masă generează rezultate vizibile imediat și pe termen lung. Ele încurajează utilizarea frecventă, contribuie la adoptarea de obiceiuri sănătoase și sprijină menținerea unei echipe stabile și motivate. Astfel, investiția făcută se traduce în beneficii tangibile, care nu se pierd în timp.

Beneficiile de masă optimizează costul total cu oamenii

Cardurile de masă nu doar că oferă un avantaj angajaților, ci și permit optimizarea bugetului de HR. Ele cresc retenția personalului, reduc fluctuația și absenteismul, aduc predictibilitate în planificarea costurilor salariale și economisesc timp pentru antreprenori și manageri, care nu mai trebuie să gestioneze suplimentar bonusuri sau facilități punctuale.

În plus, cheltuielile recurente pentru cardurile de masă devin un instrument cu impact durabil, relevant chiar și după consumarea bugetului lunar. Aceasta înseamnă că investiția inițială continuă să genereze valoare pentru afacere: stimulează productivitatea, susține bunăstarea angajaților și consolidează cultura organizațională.

👉 Alege cardurile de masă Edenred și bucură-te de beneficii tangibile și persistente pentru businessul tău, nu doar rezultate imediate. Fiind scutit de la plata contribuțiilor sociale (CAS, CASS și CAM) și beneficiind de deductibilitate de 100% de la plata impozitului pe profit, poți aduce până la 32% economii pentru companie față de aceeași sumă acordată cash.

Consolidarea valorii reziduale prin rezultate măsurabile

Cardurile de masă permit urmărirea și măsurarea impactului asupra angajaților: frecvența utilizării, satisfacția, retenția și nivelul de energie. Acești indicatori oferă antreprenorilor și managerilor o evidență clară a beneficiilor reale, permițând ajustarea strategiei de HR pentru maximizarea valorii reziduale.

Integrare ușoară în strategia de Total Rewards

Cardurile de masă se integrează simplu în pachetul de beneficii al companiei, completând alte inițiative recurente și contribuind la o strategie coerentă de recompense. Aceasta înseamnă că fiecare investiție în bunăstarea angajaților devine parte dintr-un sistem care produce beneficii persistente și măsurabile, nu doar rezultate imediate.

Alte strategii practice de a crește valoarea reziduală

Pe lângă beneficiile recurente pentru angajați, alte practici care sporesc valoarea reziduală includ:

- Automatizare – tool-uri și sisteme care reduc timpul pierdut și minimizează erorile repetitive.

- Procese standardizate – documentarea și optimizarea procedurilor interne pentru continuitate și consistență.

- Marketing și branding cu continuitate – comunicare coerentă și planificată, care generează recunoaștere, loialitate și rezultate pe termen lung.

Aplicând aceste strategii, antreprenorii pot transforma cheltuielile zilnice și investițiile punctuale în valoare care persistă și aduce beneficii reale pe termen lung.

Cum poți să pui în aplicare informațiile din acest articol?

- Evaluează investițiile curente – identifică cheltuielile recurente și inițiativele care generează valoare pe termen lung și cele care dispar fără urmă.

- Măsoară constant rezultatele – stabilește metrici clare pentru fiecare investiție și urmărește impactul asupra echipei, proceselor și afacerii.

- Prioritizează deciziile strategice – alege soluții cu valoare reziduală ridicată în locul celor punctuale sau reactive.

- Optimizează procesele – documentează procedurile interne, standardizează activitățile și automatizează unde este posibil.

- Investește în oameni și beneficii recurente – de exemplu, cardurile de masă Edenred susțin stabilitatea echipei, obiceiuri sănătoase și retenția pe termen lung.

👉 Află care este valoarea tichetelor de masă în 2026 și ce impact are creșterea valorii tichetelor asupra economiei.

- Planifică și consolidează brandingul și marketingul – asigură continuitate și coerență pentru a maximiza valoarea pe termen lung.

- Revizuiește periodic strategia – adaptează și optimizează constant investițiile pentru a menține valoarea reziduală ridicată și rezultate durabile.

Întrebări frecvente despre valoarea reziduală

Ce tipuri de investiții generează cea mai mare valoare reziduală pentru o mică afacere?

Investițiile în procese automatizate, formarea angajaților, software intuitiv și branding consistent tind să genereze cea mai mare valoare pe termen lung, deoarece pot fi reutilizate și optimizate constant.

Cum influențează cultura organizațională valoarea reziduală?

O cultură orientată spre transparență, colaborare și învățare continuă crește valoarea reziduală prin menținerea competențelor și stabilității echipei, ceea ce maximizează beneficiile investițiilor recurente.

Există riscuri asociate creșterii valorii reziduale?

Da, investițiile greșit prioritizate sau lipsa măsurării pot transforma resursele în cheltuieli fără impact. Cheia este să planifici, să monitorizezi și să optimizezi constant.

Valoarea reziduală se aplică doar activelor fizice?

Nu, valoarea reziduală se aplică și activelor intangibile: know-how-ul angajaților, software-ul, procesele documentate, relațiile cu clienții și imaginea brandului.

Cum se diferențiază o investiție cu valoare reziduală ridicată de o cheltuială obișnuită?

O investiție cu valoare reziduală produce beneficii persistente și poate fi reutilizată sau optimizată, în timp ce o cheltuială obișnuită generează impact punctual, fără continuitate sau rezultate pe termen lung.

Sursă foto: Freepik

Ce trebuie să știi acum despre indemnizația de hrană:

- Indemnizația de hrană este o sumă în bani inclusă în salariu; simplu de administrat, dar cu valoare percepută redusă pentru angajați.

- Pentru indemnizația de hrană se aplică impozit pe venit și contribuții pentru CAS, CASS și CAM. În schimb, pentru companii, tichetele de masă sunt scutite de la plata contribuțiilor sociale (CAS, CASS și CAM) și sunt 100% deductibile de la plata impozitului pe profit. Totuși, pentru angajați, se aplică 10% impozit pe venit și 10% CASS pentru fiecare tichet de masă acordat.

- Tichetele de masă sunt un beneficiu dedicat alimentației; vizibil, flexibil și apreciat de angajați.

Află în continuare cum să alegi între indemnizație de hrană și tichete de masă și cum să optimizezi pachetul de compensare pentru compania ta.

- Indemnizația de hrană și tichetele de masă: ce sunt și cum funcționează?

- Bani în salariu sau beneficii dedicate? Ce se pierde, ce se câștigă și cum arată pauza de prânz în realitate

- Tabel comparativ: diferențe esențiale între indemnizația de hrană și bonurile de masă

- Tichetele de masă Edenred: soluția practică, la îndemână, pentru companii

- Cum poți folosi informațiile din acest articol?

- Întrebări frecvente despre indemnizația de hrană și tichetele de masă

Indemnizația de hrană și tichetele de masă: ce sunt și cum funcționează?

În structura beneficiilor pentru angajați, indemnizația de hrană și tichetele de masă sunt adesea puse în aceeași categorie, pentru că urmăresc același obiectiv general: sprijinirea costurilor zilnice cu alimentația. Dincolo de acest scop comun, cele două funcționează însă diferit și au implicații distincte pentru HR, bugete și experiența angajaților.

Indemnizația de hrană: sumă în bani, inclusă în salariu

Indemnizația de hrană este acordată sub formă de sumă fixă în bani, plătită lunar, odată cu salariul. Din punct de vedere administrativ, este tratată similar altor componente salariale și se integrează direct în venitul angajatului.

Această formă de acordare face ca indemnizația de hrană să fie ușor de implementat și de gestionat, însă fără o delimitare clară față de salariu. Ea nu creează un moment sau un context de utilizare specific și nu este legată vizibil de pauza de masă sau de obiceiurile alimentare ale angajaților.

Tichetele de masă: beneficiu dedicat pentru alimentație

Tichetele de masă sunt un beneficiu extrasalarial acordat separat de salariu și destinat exclusiv alimentației. Ele pot fi utilizate doar pentru achiziționarea de produse alimentare sau mese, în anumite rețele de comercianți.

Prin această funcționalitate dedicată, tichetele de masă au un rol clar în viața de zi cu zi a angajaților: susțin pauza de prânz și deciziile legate de alimentație, fără a se suprapune peste celelalte cheltuieli personale.

Această vizibilitate și claritate le face atractive inclusiv pentru companiile care au angajați expați din Asia, pentru care flexibilitatea și opțiunile diverse la prânz sunt un factor important de integrare și satisfacție.

Pentru companii, tichetele de masă sunt scutite de la plata contribuțiilor sociale (CAS, CASS și CAM) și sunt 100% deductibile de la plata impozitului pe profit. Totuși, angajații plătesc 10% impozit pe venit și 10% CASS pentru fiecare tichet de masă.

👉 Află care este valoarea tichetelor de masă în 2026 și ce avantaje obține compania prin acordarea tichetelor de masă Edenred.

Bani în salariu sau beneficii dedicate? Ce se pierde, ce se câștigă și cum arată pauza de prânz în realitate

Alegerea dintre bani acordați în salariu și beneficii dedicate este una dintre cele mai frecvente decizii în strategia de compensare. Deși, la prima vedere, banii par cea mai flexibilă opțiune, efectele pe termen mediu și lung arată diferențe clare în modul în care angajații percep valoarea și în modul în care companiile își controlează costurile.

De ce sumele acordate în bani se „dizolvă” rapid în salariu?

Sumele oferite sub formă de bani ajung să fie absorbite imediat în cheltuielile curente. Ele nu mai sunt asociate cu un scop specific și nu generează un moment clar de utilizare. Din perspectiva angajatului, diferența dintre salariu și un „beneficiu” în bani devine greu de sesizat, iar valoarea acestuia se estompează rapid. Iar acest lucru se observă și în pauzele de masă.

Realitatea din multe companii: angajați care aduc prânzul la birou

În lipsa unor beneficii clar direcționate, precum tichetele de masă, mulți angajați ajung să aducă mâncare de acasă. Această soluție aparent practică vine însă cu efecte mai puțin vizibile:

- timp pierdut, atât pentru pregătire, cât și în timpul programului;

- risipă alimentară, din cauza porțiilor pregătite în avans;

- o experiență slabă la pauza de prânz, care nu susține relaxarea sau socializarea.

De ce beneficiile dedicate sunt mai vizibile și mai ușor de apreciat?

Beneficiile dedicate, precum tichetele de masă, sunt separate de salariu și au o destinație clară. Această delimitare le face mai ușor de recunoscut și de apreciat. Angajații pot identifica direct ce primesc în plus, pot să folosească beneficiile pentru a-și asigura prânzul în fiecare zi, astfel că beneficiul devine parte din experiența zilnică de lucru, nu doar o cifră pe fluturașul de salariu.

Pentru fiecare tichet de masă acordat de angajator, angajații plătesc 10% impozit pe venit și 10% CASS pentru fiecare tichet de masă. Pentru companii, tichetele de masă sunt scutite de la plata contribuțiilor sociale și sunt 100% deductibile de la plata impozitului pe profit.

Ce câștigă companiile: retenție, productivitate și control de cost

Pentru angajatori, beneficiile dedicate contribuie la:

- retenție mai bună, prin creșterea valorii percepute a pachetului de compensare;

- productivitate, prin susținerea unui moment-cheie al zilei de lucru – pauza de prânz;

- control de cost, datorită bugetelor clare și a utilizării direcționate a beneficiilor.

👉 Bucură-te de un impact mai valoros în relația cu angajații tăi, fără a crește proporțional cheltuielile companiei. Solicită o ofertă personalizată de la Edenred!

Tabel comparativ: diferențe esențiale între indemnizația de hrană și bonurile de masă

Pentru a înțelege rapid diferențele dintre indemnizația de hrană și bonurile de masă, este utilă o comparație directă, din perspectiva modului de acordare, a experienței angajaților și a impactului asupra companiei. Iată un tabel explicativ.

|

Criteriu |

Indemnizația de hrană |

Tichete de masă |

|

Cum sunt acordate |

Sumă în bani, plătită lunar, odată cu salariul |

Beneficiu extrasalarial, acordat separat, de regulă în format digital |

|

Cum sunt percepute de angajați |

Ca parte din venit; beneficiul este greu de diferențiat de salariu |

Ca avantaj distinct, asociat direct cu masa de prânz |

|

Nivelul de control pentru angajator |

Control limitat asupra utilizării; suma poate fi folosită pentru orice tip de cheltuială |

Control ridicat; utilizare dedicată exclusiv alimentației |

|

Impact în retenție și satisfacție |

Impact scăzut, beneficiul este rapid „uitat” |

Impact mai mare, prin vizibilitate și utilitate zilnică |

|

Claritate și predictibilitate bugetară |

Cost fix, ușor de bugetat, dar cu valoare percepută redusă |

Cost clar și predictibil, cu valoare percepută mai mare pentru angajați |

|

Beneficii fiscale pentru companie |

Nu există. Pentru indemnizația de hrană se datorează impozit pe venit, CAS, CASS, precum și contribuția asiguratorie pentru muncă. |

Pentru companii, tichetele de masă sunt scutite de la plata contribuțiilor sociale (CAS, CASS și CAM) și sunt 100% deductibile de la plata impozitului pe profit, ceea ce înseamnă economii directe pentru buget.Totuși, angajații plătesc 10% impozit pe venit și 10% CASS |

Tichetele de masă Edenred: soluția practică, la îndemână, pentru companii

Într-un context în care HR-ul caută soluții simple, eficiente și ușor de scalat, cardurile de masă Edenred răspund direct nevoilor atât ale angajatorilor, cât și ale angajaților. Ele transformă beneficiile de masă dintr-un efort administrativ într-un instrument clar de optimizare a pachetului de compensare.

Administrare ușoară

Cardurile de masă Edenred sunt gestionate digital, printr-un proces simplu și standardizat. HR-ul reduce semnificativ timpul alocat operațiunilor recurente, fără documente suplimentare sau gestionare manuală, iar acordarea beneficiilor devine previzibilă și ușor de urmărit.

Buget clar, controlat și optimizat

Pentru companie, tichetele de masă Edenred oferă vizibilitate completă asupra costurilor. Sumele alocate sunt clare, ușor de bugetat și de ajustat în funcție de politica internă, fără surprize sau cheltuieli neprevăzute. Astfel, beneficiile de masă pot fi integrate coerent în strategia de control al costurilor.

👉 În plus, cu cardurile de tichete Edenred, beneficiezi până la 32% economii pentru companie față de aceeași sumă acordată cash, chiar și în contextul recentelor modificări fiscale. Calculează-ți economiile în câteva secunde și solicită o ofertă personalizată!

Flexibilitate pentru angajați

Angajații beneficiază de libertatea de a-și alege modul în care își organizează pauza de prânz. Cardul de masă Edenred este acceptat în cea mai mare rețea de comercianți parteneri cu acoperire națională, permițând angajaților să se bucure de o gamă largă de opțiuni, de la preparate culinare la alimente de bază.

Experiență mai bună la masa de prânz

Prin tichetele de masă Edenred, pauza de prânz devine un moment mai simplu și mai plăcut, susținut direct de angajator. Fără timp pierdut, fără compromisuri legate de calitatea mesei, angajații se pot concentra pe o alimentație mai bună și pe un echilibru sănătos în timpul zilei de lucru.

Cum poți folosi informațiile din acest articol?

- Evaluează pachetul actual de beneficii. Analizează dacă indemnizația de hrană este percepută ca un beneficiu real sau doar ca parte din salariu.

- Compară costuri și impact. Verifică cele două scenarii: trecerea la tichete de masă vs. menținerea indemnizației în bani și estimează beneficiile pentru angajați și buget. Poți face rapid o estimare pe platforma Edenred.

- Optimizează bugetul și fiscalitatea – Folosește tichetele de masă pentru a obține claritate în buget și economii fiscale, fără a reduce valoarea percepută de angajați.

- Comunică clar beneficiile – Prezintă angajaților valoarea exactă a bonusurilor de masă și cum le pot folosi, pentru a crește aprecierea și retenția.

Intră în BIZTRO Club și descoperă mai multe sfaturi și idei practice de la experți pentru administrarea eficientă a unui business mic și mijlociu.

Întrebări frecvente despre indemnizația de hrană și tichetele de masă

Poate o companie mică să ofere tichete de masă fără un departament HR complex?

Bineînţeles! Platforma Edenred Benefit este un ecosistem al beneficiilor extrasalariale care se adaptează în funcție de nevoile companiei. Prin intermediul platformei, ai flexibilitate în folosirea bugetului de beneficii și beneficiezi de suport de la o echipă dedicată.

Pot angajații să folosească tichetele de masă în weekend sau doar în zilele lucrătoare?

Da. Tichetele de masă pot fi folosite și în weekend, în funcție de programul de funcționare al comercianților. Acest lucru oferă flexibilitate și independență angajaților.

Ce se întâmplă cu tichetele de masă neutilizate la finalul lunii?

Cardul de masă Edenred oferă o perioadă de valabilitate extinsă a tichetelor, permițând angajaților să folosească fondurile și în lunile următoare, fără a pierde bani.

Cum poate o companie să măsoare impactul trecerii de la indemnizație de hrană la tichete de masă?

Se poate monitoriza prin sondaje interne de satisfacție, rapoarte de utilizare a tichetelor și indicatori precum reducerea timpului pierdut la pauza de prânz sau scăderea risipei alimentare.

Este posibil ca tichetele de masă să fie integrate într-un pachet complet de beneficii?

Da, tichetele de masă pot fi parte dintr-o strategie Total Rewards, completând alte beneficii non-financiare, cum ar fi asigurări medicale, transport sau abonamente de wellness.

Sursă foto: Freepik

|

Beneficiile extrasalariale precum cardul cadou, tichetele de vacanță, cardul cultural Edenred pot contribui la o cultură organizațională puternică atunci când sunt aliniate valorilor companiei. Esențial:

Descoperă în continuare mai multe detalii despre importanța beneficiilor extrasalariale pentru companie și angajați, precum și ce efecte au asupra culturii organizaționale. |

- Ce sunt beneficiile extrasalariale?

- Dezvoltarea profesională a angajaților

- Munca remote (de acasă ori din alte spații)

- Oportunități de mentorat

- Mașină de serviciu

- Program de muncă flexibil

- Servicii și produse pentru o stare de bine

- Ajutor cu anumite sarcini comune

- Lună/an sabatic

- Timp pentru proiecte personale

- Zile libere suplimentare

- Costuri cu mutarea (dacă trebuie să se mute pentru job)

- Timp pentru voluntariat și alte activități pentru comunitate

- Abonamente la publicații din domeniu

- Zile de vineri scurte, vara

- Animale de companie la birou

- Alte beneficii extrasalariale 2025 apreciate de angajați

- Beneficii salariale vs beneficii extrasalariale

- De ce sunt importante beneficiile extrasalariale?

- Cum ajută beneficiile extrasalariale la întărirea culturii organizaționale?

- Ce sunt avantajele în natură și dacă sunt considerate beneficii pentru angajați?

- Întrebări frecvente (FAQ) despre beneficiile extrasalariale

Ce sunt beneficiile extrasalariale?

Ce înseamnă, de fapt, beneficiile extrasalariale? Beneficiile extrasalariale sunt acele avantaje oferite de angajator în plus față de salariu. Acestea pot avea o natură materială sau nematerială și au rolul de a motiva, de a atrage potențialii angajați și de a crește retenția. Iată care sunt principalele tipuri de beneficii extrasalariale.

Card cadou

Oferirea de cadouri angajaților este un mod excelent de a le arăta că îi prețuiești și că munca lor este importantă pentru companie. Din punct de vedere legal, poți oferi cardul cadou Edenred cu ocazia mai multor sărbători de peste an:

- 8 martie - doar pentru colege. Beneficiază de deductibilitate de la plata impozitului pe profit;

- Paște - pentru copiii angajaților și/sau pentru angajații cu sau fără copii. Sunt scutite de la plata taxelor social-salariale;

- 1 iunie - pentru copiii minori ai angajaților. Sunt scutite de la plata taxelor social-patronale;

- Crăciun - pentru copiii minori și toți angajații. Se aplică o scutire de la plata impozitului pe venit, la nivel de angajat.

Este important de avut în vedere că valoarea primelor neimpozabile este de 300 de lei per persoană per eveniment.

👉Vrei să afli mai multe despre cardul cadou Edenred? Solicita o oferta personalizata sau contactează un consultant.

Card de vacanță

Cardul de vacanță este oferit pentru a contribui la relaxarea angajaților și reîncărcarea bateriilor. Prin cardul de vacanță îți încurajezi echipele să se recreeze și, în același timp, le stimulezi să descopere bucuriile unei vacanțe în România.

În plus, se aplică o deductibilitate la plata unor taxe salariale, un beneficiu deosebit pentru companie, prin comparație cu acordarea primelor de vacanță în numerar.

👉 Ești curios cu privire la cardul de vacanta Edenred? Descoperă rețeaua de hoteluri, pensiuni, baze de tratament balnear și alte detalii legate de accesarea acestui beneficiu extrasalarial.

Card cultural

Petrecerile de după muncă și alte evenimente la birou contribuie la senzația de unitate și definesc o atmosferă relaxată și convivială. Însă angajații au nevoie de activități relaxante și în afara jobului.

Aici intervine cardul cultural, care te ajută să le oferi bunuri și servicii culturale precum abonamente la teatru, concerte, festivaluri, muzee, grădini botanice etc., precum și cărți, albume muzicale sau filme pe DVD. Astfel de produse și servicii ajută angajații să se destindă și contribuie la detașarea atât de necesară pentru a genera noi idei pentru companie.

👉 Alege să oferi angajaților cardul cultural Edenred, iar compania va beneficia de scutirea de la plata de taxe sociale și deductibilitate, în limita a 5% din valoarea cheltuielilor cu salariile personalului.

Dezvoltarea profesională a angajaților

Dezvoltarea profesională a angajaților nu este doar un concept des întâlnit, ci o necesitate pentru evoluția echipelor și performanța organizației. Prin acces la formare continuă, angajații rămân conectați la noile tendințe din domeniu, își actualizează competențele și își îmbunătățesc eficiența în activitățile de zi cu zi. O echipă care învață constant este o echipă mai adaptabilă, mai motivată și mai pregătită să răspundă provocărilor din piață.

Modalități de susținere a dezvoltării angajaților prin cursuri de formare profesională

Companiile pot sprijini dezvoltarea angajaților printr-o varietate de inițiative: organizarea de traininguri interne, workshopuri tematice, cursuri tehnice sau soft skills, dar și colaborarea cu formatori și experți externi. Tot mai multe organizații alocă anual un buget dedicat participării la cursuri, certificări și conferințe, recunoscând impactul direct al acestora asupra calității muncii și asupra motivării personalului. Astfel de investiții contribuie atât la creșterea competențelor profesionale, cât și la consolidarea culturii organizaționale.

Dacă astfel de cursuri sunt costisitoare pentru firmă, poți adăuga o clauză la contractul de muncă, în care să spui că părăsirea companiei într-un anumit interval de timp atrage după sine plata cursului sau a trainingului respectiv. În plus, angajații vor fi mai tentați să rămână în firmă, dacă văd că managerii și echipa de HR se preocupă de dezvoltarea lor profesională.

Munca remote (de acasă ori din alte spații)

Unii colegi pot fi nevoiți să-și ia zile libere pentru o programare la medic, pentru prima zi de școală a copilului sau pentru situații neprevăzute.

De aceea, este important să oferi o anumită flexibilitate în afara activităților profesionale, atunci când locul de muncă o permite. Această flexibilitate poate însemna să lucreze 1-2 zile pe săptămână de acasă, un avantaj apreciat de angajații din generațiile Y și Z.

👉 Lucrezi într-un mediu în care ai colegi tineri? Descoperă ce isi doreste generatia Z de la angajator și de la un loc de muncă.

Oportunități de mentorat

Similar opțiunilor de dezvoltare profesională, mentoratul ajută angajații să lucreze mai eficient și să evolueze în meseria lor. Un mentor este un expert în domeniu, de la care angajații pot învăța multe lucruri și pe care îl vor revedea regulat, pentru feedback și sfaturi practice.

Mașină de serviciu

Dacă locul de muncă implică deplasări regulate, poți oferi angajaților respectivi o mașină de serviciu. Ca un bonus față de alte firme, poți propune folosirea sa și pentru anumite nevoi personale.

Astfel, colegul tău nu va mai trebui să cumpere o mașină și vei contribui la limitarea poluării. În plus, angajații vor aprecia acest lucru, deoarece vor face economii semnificative cu plata ratelor, întreținere, asigurare etc.

Program de muncă flexibil

Un program de muncă flexibil poate fi o idee deosebită indiferent dacă lucrezi sau nu cu firme din străinătate.

Deoarece unele persoane sunt mai productive după-amiaza decât dimineața, acest lucru poate fi un beneficiu extrasalarial excelent pentru angajații care preferă să lucreze seara și să se trezească mai târziu.

Servicii și produse pentru o stare de bine

În ultimii ani, beneficiile extrasalariale care nu au legătură directă cu munca au început să fie tot mai populare. Angajații apreciază că firma la care lucrează se preocupă de sănătatea lor fizică și mintală. Iată ce le poți oferi angajaților în acest sens:

Abonamente la sală de sport și activități de wellness

Oferirea de abonamente la sală, acces la clase de fitness, yoga sau alte activități sportive reprezintă un stimulent eficient pentru menținerea sănătății fizice și mentale a angajaților. Aceste beneficii susțin un stil de viață activ, reduc nivelul de stres și contribuie la o productivitate mai mare. În plus, astfel de facilități transmit un mesaj clar: compania încurajează echilibrul dintre viața profesională și cea personală.

Sprijinirea alimentației sănătoase – catering cu mese echilibrate nutrițional

Serviciile de catering cu meniuri sănătoase, echilibrate și variate ajută angajații să adopte obiceiuri alimentare mai bune chiar în timpul programului de lucru. Prin furnizarea unor mese nutritive, companiile pot reduce oboseala, pot îmbunătăți concentrarea și pot contribui la un stil de viață general mai sănătos. Alegerea unor furnizori atenți la calitatea ingredientelor și la diversitatea meniurilor poate avea un impact pozitiv asupra stării de bine a întregii echipe.

Asigurare medicală privată pentru prevenție și siguranță

Asigurarea medicală privată reprezintă un beneficiu esențial pentru sănătatea și siguranța angajaților. Aceasta oferă acces rapid la consultații, analize și tratamente, reducând timpul de așteptare și îmbunătățind prevenția medicală. Prin includerea unor pachete complete de servicii, companiile transmit că se preocupă de bunăstarea angajaților pe termen lung și contribuie la crearea unui mediu de lucru stabil și responsabil.

Ajutor cu anumite sarcini comune

Alte beneficii extrasalariale care sunt foarte căutate la companiile de tehnologie implică ajutor în anumite sarcini de zi cu zi, pentru ca angajații să se poată odihni odată ce ajung acasă. Iată câteva idei:

- Spălarea mașinii la birou;

- Servicii de livrare a hainelor de la spălătorie;

- Servicii de ridesharing pentru angajații care lucrează până târziu.

Lună/an sabatic

Luna sau anul sabatic sunt printre cele mai recente beneficii extrasalariale din organizații. Dacă, în trecut, anul sabatic se aplica mai ales profesorilor, în prezent, în tot mai multe firme, acest lucru este firesc.

În general, luna sau anul sabatic este rezervat angajaților care au demonstrat loialitate pentru firmă sau au obținut rezultate remarcabile și lucrează de mai mult timp pentru companie. De regulă, după aproximativ cinci ani în firmă, primesc cinci săptămâni sabatice pentru a se odihni și a preveni burnout-ul.

Timp pentru proiecte personale

Deși, în calitate de companie, ești interesat ca angajații să își realizeze task-urile de zi cu zi, poate fi în avantajul tău să îi sprijini în proiectele personale. Dacă oferi colegilor puțin timp pentru ideile creative, acestea pot deveni inovații care cresc profitul companiei.

Zile libere suplimentare

După pandemie, tot mai mulți apreciază timpul liber dedicat hobby-urilor și persoanelor apropiate. Prin urmare, sunt mai multe șanse ca angajații să rămână în firmă, dacă le oferi 1-2 zile în plus față de concediul legal.

Costuri cu mutarea (dacă trebuie să se mute pentru job)

Unele locuri de muncă pot necesita relocarea viitorilor angajați. Pentru a te bucura de colegi profesioniști și pentru a-ți extinde raza de detectare a talentelor, poți promova, în anunțul de angajare, și acest beneficiu extrasalarial, respectiv acoperirea costurilor cu mutarea.

Timp pentru voluntariat și alte activități pentru comunitate

Voluntariatul, proiectele de CSR (Corporate Social Responsibility) și alte activități comunitare sunt benefice tuturor părților implicate, de la firmă la angajați și societate. Compania își creează o imagine bună în comunitate, iar angajații simt că au o contribuție directă în mediul din jur.

Abonamente la publicații din domeniu

Numeroase companii oferă ca beneficiu extrasalarial abonamente la diverse reviste și publicații din industrie. Scopul este ca angajații să fie la curent cu noutățile din domeniu, iar compania să țină pasul și chiar să depășească firmele concurente.

Zile de vineri scurte, vara

Chiar este nevoie de o explicație? Zilele de vineri mai scurte în sezonul cald sunt ideale pentru ca angajații să evadeze la munte sau la mare și să se relaxeze, până la începutul săptămânii următoare. În plus, vei avea aprecierea lor, care se va concretiza prin fidelitate și productivitate.

Animale de companie la birou

Studiile existente arată[1] că animalele de companie la birou creează sentimentul de comunitate și deschidere. Totuși, este important ca animăluțele să se integreze bine în cultura organizațională a firmei și să fie tolerate de angajați.

Alte beneficii extrasalariale 2025 apreciate de angajați

Pe lângă avantajele clasice menționate pe parcursul articolului, mulți profesioniști caută și alte beneficii flexibile, adaptate stilului lor de viață și nevoilor reale de zi cu zi. Iată câteva exemple concrete.

Rambursarea cheltuielilor cu transportul

Pe lista de beneficii extrasalariale poate intra și rambursarea transportului până la locul de muncă. Poți acoperi cu totul sau un procent semnificativ din transportul public până la birou sau poți încuraja folosirea unor alternative sustenabile precum bicicleta sau trotineta electrică (prin instalarea de zone dedicate parcării acestora și acordarea unor vouchere pentru mijlocul de transport alternativ).

Zile suplimentare de concediu parental

Pe lângă concediul de creștere a copilului și concediul paternal oferit taților, companiile pot oferi zile libere în plus pentru părinți.

De exemplu, poți include posibilitatea de a lua 1-2 zile pe lună pentru diferite situații legate de copil (vaccinare, serbare, o problemă medicală etc.). Angajații vor aprecia cu siguranță acest lucru.

Contribuții la pensia privată Pilon 3

Pensia privată poate fi un beneficiu extrasalarial valoros pentru angajați, cu avantaje fiscale și sociale. Aceasta contribuie la acumularea unui venit suplimentar la pensionare, pe lângă Pilonul I (public) și Pilonul II (obligatoriu). În timp ce companiile o folosesc ca un instrument de fidelizare și motivare, fiind deductibilă fiscal, angajații economisesc pentru un viitor mai sigur, administrându-și propriile fonduri.

Discount la produsele/serviciile companiei

Unele companii pot oferi angajaților posibilitatea de a cumpăra cu discount (de aproximativ 30-40%) produsele sau serviciile firmei. Astfel, vor fi mai motivați să creeze produse și servicii de calitate.

👉 Vrei să descoperi mai multe detalii despre cele mai cautate beneficii extrasalariale? Vezi care sunt preferințele românilor conform unui sondaj realizat pe un eșantion de peste 180.000 de persoane care lucrează în mediul privat.

Beneficii salariale vs beneficii extrasalariale

Beneficiile salariale și cele extrasalariale sunt două categorii de avantaje pe care angajatorii le oferă angajaților, pe lângă salariul de bază. Ambele categorii pot fi folosite pentru a atrage și a reține angajații talentații.

Beneficiile salariale pot include:

- Bonusurile salariale - sunt plăți suplimentare, acordate în funcție de performanță, atingerea unor obiective sau alte criterii;

- Comision - o plată stabilită în funcție de numărul de vânzări;

- Ore suplimentare - plata lucrului peste programul obișnuit de muncă;

- Diferite indemnizații - precum plata cazării, dacă angajații trebuie să călătorească în interes de serviciu;

- Participări la profit - se calculează ca un procent din profitul companiei;

- Prime neimpozabile - mai ales de sărbătorile legale (Crăciun, Paște, 8 martie etc.).

Prin comparație, beneficiile extrasalariale nu sunt incluse în sumele de bani oferite angajaților, însă adaugă o valoare deosebită, care aduce un avantaj în viața profesională și/sau personală.

De ce sunt importante beneficiile extrasalariale?

Starea de bine la locul de muncă este un element important pentru mulți angajați români, așa cum arată și studiul Benefit, realizat de Edenred în mai 2024.

Potrivit acestuia, 60% dintre angajați spun că zona de wellbeing la locul de muncă este o prioritate în alegerea unui nou job. De asemenea, bugetul lunar pentru beneficiile extrasalariale este în creștere. În 2023, bugetul dedicat beneficiilor extrasalariale a crescut cu 13% față de anul precedent, după cum arată aceeași cercetare.

👉 Descoperă studiul Edenred Benefit, pentru a vedea evoluția tendințelor pieței de beneficii extrasalariale din România și care sunt soluțiile potrivite pentru compania ta.

Beneficiile pentru angajați cresc valoarea muncii pentru o anumită firmă și contribuie la îmbunătățirea calității vieții și a sănătății. La aplicarea pentru un nou loc de muncă, mulți candidați se interesează de beneficiile extrasalariale, un factor deosebit, alături de salariu. Iată de ce sunt importante beneficiile extrasalariale.

Satisfacția jobului

Un pachet bun de beneficii extrasalariale arată că unei companii îi pasă de angajați. Zilele libere în plus, programele de sport sau plata unor cursuri creează sentimentul că angajații sunt prețuiți. Astfel, sunt mai satisfăcuți la job, loiali și motivați să lucreze bine.

Beneficiile extrasalariale sunt avantajoase și pentru moralul angajaților, deoarece o echipă mulțumită și pozitivă va fi mai productivă și va lucra mai bine împreună. De asemenea, satisfacția jobului pe fondul unor beneficii extrasalariale foarte bune crește retenția angajaților și contribuie la crearea unei dinamici de lucru stabile în departament.

👉Retenția angajaților este o preocupare a managerilor și a departamentul de HR. Vezi care sunt cele 4 strategii pentru retentia angajatilor.

Echilibrul dintre viața profesională și cea personală

Echilibrul dintre carieră și viața personală a devenit un factor tot mai important pentru alegerea unui job. Beneficiile extrasalariale care îmbunătățesc acest echilibru includ zile suplimentare de vacanță, cardul cultural, un program de muncă flexibil și posibilitatea de a lucra de acasă. Astfel de beneficii ajută la reducerea stresului, combat oboseala și previn burnout-ul. Prin urmare, angajații sunt mai productivi la locul de muncă și mai relaxați acasă.

De asemenea, beneficiile precum un program de lucru flexibil și zilele suplimentare libere permit angajaților să petreacă mai mult timp alături de familie și prieteni și să se dedice hobby-urilor, pentru a avea vieți mai împlinite.

Productivitate ridicată

Oferirea de beneficii extrasalariale, în special a celor legate de un mediu de lucru relaxat, este asociată cu o productivitate mai bună[2] .

Atragerea angajaților de top

Succesul unei companii este direct influențat de calitatea angajaților săi. Cei mai talentați oameni nu vor accepta să lucreze pentru companii care nu îi apreciază. În contextul unui mediu de afaceri hipercompetitiv, atragerea talentelor ar trebui să fie o prioritate de top, iar un pachet avantajos de beneficii extrasalariale este un mod eficient de a atinge acest obiectiv.

Reducerea stresului

Stresul poate fi cauzat de situații dintre cele mai diverse, de la o perioadă aglomerată la job la dificultăți financiare, schimbări majore în viața personală, o boală sau altele. În acest context, intervin beneficiile extrasalariale.

De exemplu, dacă o persoană lucrează la un proiect major, care implică jonglarea mai multor sarcini, și are un program prelungit la job, folosirea unei aplicații de meditație o poate ajuta să se detașeze și să se odihnească mai bine.

De asemenea, dacă un angajat trece printr-un divorț, trebuie să se mute și să împartă activele deținute, acordarea de sesiuni de terapie îl poate ajuta să descopere strategii de a face față mai ușor situației.

Ajutarea angajaților să depășească perioadele stresante aduce beneficii inclusiv business-ului. Un nivel mai mic de stres contribuie la o stare de sănătate mai bună și la o productivitate ridicată.

Îmbunătățirea reputației companiei

Tot mai mulți consumatori sunt dispuși să își cheltuie banii pe produse și servicii realizate de companii care au aceleași valori. O firmă care își tratează angajații în mod nesatisfăcător are șanse mai mari să ajungă în centrul atenției printr-un scandal de PR și să piardă oportunități de afaceri.

De cealaltă parte, reputația companiei crește, dacă își prețuiește angajații prin oferirea de beneficii extrasalariale. Acest lucru se reflectă și public, de exemplu, prin postările în social media ale angajaților sau prin premii și recunoașterea unui mediu de lucru sănătos, fapt care poate contribui la succesul companiei.

Cum ajută beneficiile extrasalariale la întărirea culturii organizaționale?

Oferirea de beneficii extrasalariale îmbunătățește semnificativ șansele unei companii de a crea o cultură organizațională puternică și echilibrată. Sigur, se poate ca o firmă să ofere beneficii extrasalariale fără o cultură organizațională solidă și viceversa, însă, atunci când cele două sunt combinate, organizația are mai multe șanse de succes. În fapt, o cultură organizațională bună denotă o oportunitate maximă pentru ca angajații să lucreze la un nivel optim.

👉 Dorești să afli ce este cultura organizațională și cum se implementează? Citește și articolul Cultura organizationala: definitie, tipuri si importanta.