|

Deducerea personală este o formă de ajutor prin care anumite categorii de angajați pot plăti dări mai mici la stat și, implicit, pot avea un salariu net lunar mai consistent, prin micșorarea bazei impozabile. Esențial:

Află din acest articol ce reprezintă deducerea personală din salariu, care sunt noile reglementări legislative pentru deducerile din salariu, care este formula de calcul pentru deducerea personală de bază și ce este deducerea personală suplimentară. |

Ce este deducerea personală - aspecte legale

Cum se calculează deducerile personale

Calcul deducere personală de bază

Tabel deducere personală de bază

Deducerea personală suplimentară

Declarație deducere personală suplimentară

Ce persoane pot fi luate în întreținere

În ce condiții se acordă deducerea personală

Când nu se poate acorda deducerea personală

Deducerea personală și copiii minori

Documente necesare pentru acordarea deducerii personale

Întrebări frecvente despre deducerea personală

Ce este deducerea personală - aspecte legale

Deducerea personală este reglementată prin art. 77 din Codul Fiscal și este alcătuită din deducerea personală de bază şi deducerea personală suplimentară.

Condiții pentru acordarea deducerii personale

Conform legislației fiscale, există câteva condiții pentru acordarea deducerii personale

- venituri salariale brute lunare care să nu depășească mai mult de 2000 de lei peste nivelul salariului de bază minim brut pe ţară;

- situația familială (dacă salariatul are sau nu persoane în întreținere și dacă are, câte sunt).

Deducerea se acordă pentru fiecare lună a perioadei impozabile și nu reprezintă o cheltuială a angajatorului. De asemenea, suma se calculează exclusiv pentru veniturile din salarii la locul unde angajatul își are funcția de bază. Prin reducerea bazei impozabile, se poate realiza ulterior calculul salariului cu deducere personală.

Suma, reprezentând deducerea personală, se atribuie contribuabilului pentru persoanele aflate în întreținere, fiind corespunzătoare perioadei impozabile din anul fiscal în care acestea au fost sau sunt întreținute. Potrivit legii, perioada se rotunjește la luni întregi în favoarea contribuabilului.

Cum se calculează deducerile personale

Deducerile personale se calculează în funcție de valoarea venitului lunar brut și de numărul persoanelor aflate în întreținere. Pentru a clarifica modalitățile de calcul pentru deducerea personală, vom analiza pe rând ce înseamnă deducerea personală de bază și deducerea personală suplimentară.

Calcul deducere personală de bază

După cum am amintit, deducerea personală de bază se acordă salariaților care au un venit lunar brut de până la 2.000 de lei peste nivelul salariului de bază minim brut pe ţară, în prezent 4050 de lei.

Exemplu concret: în cazul deducerii de bază, angajații care au un venit brut lunar de până la 4100 de lei pot primi o deducere personală cuprinsă între 789 lei și 1802,25 lei, în funcție de numărul de persoane pe care le au în întreținere.

👉 Trebuie avut în vedere faptul că, la acordarea deducerilor personale, sunt luate în calcul cardurile de masa atribuite salariaților, cardurile cadou (dacă reprezintă avantaje salariale) sau dacă angajatul beneficiază de carduri de vacanță sau carduri culturale.

Pentru salariații care câștigă cu până la 2000 de lei peste salariul minim pe economie, deducerea personală de bază se calculează conform tabelului redat în Codul Fiscal, art. 77.

Tabel deducere personală de bază

Acest tabel poate fi utilizat cu rol de calculator pentru deducerea personală de bază, corelând nivelul salarial al persoanei care beneficiază de deducerea personală din salariu cu numărul de persoane aflate în întreținere.

Salariații care au salarii mai mari decât nivelul prevăzut în tabel nu vor putea beneficia de deducere personală de bază. Totodată, în cazul în care o persoană este întreţinută de mai mulţi contribuabili, deducerea personală de bază se acordă unui singur contribuabil.

|

Venit lunar brut |

Persoane aflate în întreținere |

|||||

|

|

|

fără |

1 pers. |

2 pers. |

3 pers. |

4 și peste |

|

de la ..... la |

Procent din salariul minim |

Procent din salariul minim |

Procent din salariul minim |

Procent din salariul minim |

Procent din salariul minim |

|

|

1 |

salariul minim |

20,00% |

25,00% |

30,00% |

35,00% |

45,00% |

|

salariul minim + 1 leu |

salariul minim + 50 de lei |

19,50% |

24,50% |

29,50% |

34,50% |

44,50% |

|

salariul minim + 51 de lei |

salariul minim + 100 de lei |

19,00% |

24,00% |

29,00% |

34,00% |

44,00% |

|

salariul minim + 101 de lei |

salariul minim + 150 de lei |

18,50% |

23,50% |

28,50% |

33,50% |

43,50% |

|

salariul minim + 151 de lei |

salariul minim + 200 de lei |

18,00% |

23,00% |

28,00% |

33,00% |

43,00% |

|

salariul minim + 201 de lei |

salariul minim + 250 de lei |

17,50% |

22,50% |

27,50% |

32,50% |

42,50% |

|

salariul minim + 251 de lei |

salariul minim + 300 de lei |

17,00% |

22,00% |

27,00% |

32,00% |

42,00% |

|

salariul minim + 301 de lei |

salariul minim + 350 de lei |

16,50% |

21,50% |

26,50% |

31,50% |

41,50% |

|

salariul minim + 351 de lei |

salariul minim + 400 de lei |

16,00% |

21,00% |

26,00% |

31,00% |

41,00% |

|

salariul minim + 401de lei |

salariul minim + 450 de lei |

15,50% |

20,50% |

25,50% |

30,50% |

40,50% |

|

salariul minim + 451 de lei |

salariul minim + 500 de lei |

15,00% |

20,00% |

25,00% |

30,00% |

40,00% |

|

salariul minim + 501 de lei |

salariul minim + 550 de lei |

14,50% |

19,50% |

24,50% |

29,50% |

39,50% |

|

salariul minim + 551 de lei |

salariul minim + 600 de lei |

14,00% |

19,00% |

24,00% |

29,00% |

39,00% |

|

salariul minim + 601 de lei |

salariul minim + 650 de lei |

13,50% |

18,50% |

23,50% |

28,50% |

38,50% |

|

salariul minim + 651 de lei |

salariul minim + 700 de lei |

13,00% |

18,00% |

23,00% |

28,00% |

38,00% |

|

salariul minim + 701 de lei |

salariul minim + 750 de lei |

12,50% |

17,50% |

22,50% |

27,50% |

37,50% |

|

salariul minim + 751 de lei |

salariul minim + 800 de lei |

12,00% |

17,00% |

22,00% |

27,00% |

37,00% |

|

salariul minim + 801 de lei |

salariul minim + 850 de lei |

11,50% |

16,50% |

21,50% |

26,50% |

36,50% |

|

salariul minim + 851 de lei |

salariul minim + 900 de lei |

11,00% |

16,00% |

21,00% |

26,00% |

36,00% |

|

salariul minim + 901 de lei |

salariul minim + 950 de lei |

10,50% |

15,50% |

20,50% |

25,50% |

35,50% |

|

salariul minim + 951 de lei |

salariul minim + 1000 de lei |

10,00% |

15,00% |

20,00% |

25,00% |

35,00% |

|

salariul minim + 1001 de lei |

salariul minim + 1050 de lei |

9,50% |

14,50% |

19,50% |

24,50% |

34,50% |

|

salariul minim + 1051 de lei |

salariul minim + 1100 de lei |

9,00% |

14,00% |

19,00% |

24,00% |

34,00% |

|

salariul minim + 1101 de lei |

salariul minim + 1150 de lei |

8,50% |

13,50% |

18,50% |

23,50% |

33,50% |

|

salariul minim + 1151 de lei |

salariul minim + 1200 de lei |

8,00% |

13,00% |

18,00% |

23,00% |

33,00% |

|

salariul minim + 1201 de lei |

salariul minim + 1250 de lei |

7,50% |

12,50% |

17,50% |

22,50% |

32,50% |

|

salariul minim + 1251 de lei |

salariul minim + 1300 de lei |

7,00% |

12,00% |

17,00% |

22,00% |

32,00% |

|

salariul minim + 1301 de lei |

salariul minim + 1350 de lei |

6,50% |

11,50% |

16,50% |

21,50% |

31,50% |

|

salariul minim + 1351 de lei |

salariul minim + 1400 de lei |

6,00% |

11,00% |

16,00% |

21,00% |

31,00% |

|

salariul minim + 1401 de lei |

salariul minim + 1450 de lei |

5,50% |

10,50% |

15,50% |

20,50% |

30,50% |

|

salariul minim + 1451 de lei |

salariul minim + 1500 de lei |

5,00% |

10,00% |

15,00% |

20,00% |

30,00% |

|

salariul minim + 1501 de lei |

salariul minim + 1550 de lei |

4,50% |

9,50% |

14,50% |

19,50% |

29,50% |

|

salariul minim + 1551 de lei |

salariul minim + 1600 de lei |

4,00% |

9,00% |

14,00% |

19,00% |

29,00% |

|

salariul minim + 1601 de lei |

salariul minim + 1650 de lei |

3,50%% |

8,50% |

13,50% |

18,50% |

28,50% |

|

salariul minim + 1651 de lei |

salariul minim + 1700 de lei |

3,00%% |

8,00% |

13,00% |

18,00% |

28,00% |

|

salariul minim + 1701 de lei |

salariul minim + 1750 de lei |

2,50% |

7,50% |

12,50% |

17,50% |

27,50% |

|

salariul minim + 1751 de lei |

salariul minim + 1800 de lei |

2,00% |

7,00% |

12,00% |

17,00% |

27,00% |

|

salariul minim + 1801 de lei |

salariul minim + 1850 de lei |

1,50% |

6,50% |

11,50% |

16,50% |

26,50% |

|

salariul minim + 1851 de lei |

salariul minim + 1900 de lei |

1,00% |

6,00% |

11,00% |

16,00% |

26,00% |

|

salariul minim + 1901 de lei |

salariul minim + 1950 de lei |

00,50% |

5,50% |

10,50% |

15,50% |

25,50% |

|

salariul minim + 1951 de lei |

salariul minim + 2000 de lei |

00,00% |

5,00% |

10,00% |

15,00% |

25,00% |

Deducerea personală suplimentară

Deducerea suplimentară se acordă, conform Codului Fiscal, în procent de 15% din salariul de bază minim brut pe ţară pentru persoanele fizice cu vârsta de până la 26 de ani, care realizează venituri din salarii al căror nivel este de până la 2000 de lei peste nivelul salariului de bază minim brut.

De asemenea, se mai acordă o deducere personală suplimentară de 100 de lei lunar pentru fiecare copil cu vârsta de până la 18 ani, dacă acesta este înscris într-o unitate de învăţământ. Prin urmare, părinții care au un copil în întreținere pot beneficia de această deducere indiferent de nivelul salarial în care au fost încadrați.

Pentru deducerea suplimentară calculul nu este unul complicat. Astfel, este important de menționat că, în ceea ce privește calculul deducerii pentru copilul aflat în întreținere, pentru cei 100 de lei acordați pentru fiecare minor întreținut, baza impozabilă din salariu se va reduce cu 100 de lei.

Declarație deducere personală suplimentară

În cazul în care copilul se află în întreținerea ambilor părinți, deducerea se acordă doar unuia dintre părinți. Acesta trebuie să prezinte dovada înscrierii copilului într-o unitate de învăţământ și să completeze o declarație de deducere suplimentară.

Totodată, în cazul în care părintele beneficiar de deducerea personală suplimentară are mai mulți angajatori, pe lângă declarația de deducere personală suplimentară, acesta trebuie să declare că nu beneficiază de astfel de deduceri de la un alt angajator.

Ce persoane pot fi luate în întreținere

Pentru stabilirea deducerii personale, angajatul trebuie să completeze și ulterior să transmită angajatorului o declarație pe proprie răspundere în care va menționa datele de identificare ale persoanelor aflate în întreținere. De reţinut, când vorbim despre persoane aflate în întreținere, nu este neapărat necesar ca acestea să domicilieze împreună cu salariatul.

Prin urmare, pot avea calitatea de persoane aflate în întreţinere:

- soțul/soția;

- copiii (până la 18 ani împliniți sunt considerați întreținuți) sau alţi membri de familie;

- rudele contribuabilului sau ale soţului/soţiei acestuia până la gradul al doilea inclusiv, ale căror venituri, impozabile şi neimpozabile, nu depăşesc lunar 20% din salariul de bază minim brut;

În ce condiții se acordă deducerea personală

Potrivit legislației fiscale, deducerea personală este un drept pe care îl au persoanele fizice cu domiciliul în România, care obţin venituri sub formă de salarii, atât în țară, cât și în străinătate.

De asemenea, potrivit art. 7 din Codul Fiscal, mai pot beneficia de o astfel de deducere persoanele fizice nerezidente, dacă centrul de interes vital este amplasat în România sau dacă se află pe teritoriul țării noastre pentru o perioadă sau mai multe perioade care depășesc 183 de zile pe parcursul oricărui interval de 12 luni consecutive, care se încheie în anul calendaristic vizat.

Dacă o persoană se află în întreținerea mai multor contribuabili, deducerea personală se acordă doar unuia dintre aceștia, potrivit înțelegerii dintre părți. În cazul copiilor minori ai angajaților, suma se atribuie fiecărui contribuabil în întreținerea căruia se află aceștia.

👉 Află totul despre cuantumul taxelor pe care le datorezi statului din Ghid contributii salarii: ce este CAS, CASS si ce alte taxe platesti din salariu.

Când nu se poate acorda deducerea personală

După cum am stabilit anterior, ca regulă, angajaţii care obţin până la 2.000 de lei peste nivelul salariului de bază minim brut pot beneficia de deducere personală. Pe de altă parte, există anumite situaţii în care beneficiul nu poate fi atribuit contribuabilului, după cum urmează:

A. Contribuabilii care realizează venituri peste nivelul salariului de bază minim brut + 2000 de lei;

B. Persoana în întreținere are venituri, impozabile şi neimpozabile, care depăşesc lunar 20% din salariul de bază minim brut. Excepţii

- pensia de urmaș;

- bursele primite pentru formele de școlarizare sau perfecționare în cadru instituționalizat;

- premiile și alte drepturi sub formă de cazare, masă, transport, echipamente de lucru sau de protecție și alte drepturi similare primite de elevi, atât timp cât urmează cursuri de educație profesională sau tehnică;

- premiile obținute de sportivii medaliați la campionatele mondiale, europene și la jocurile olimpice/paralimpice, precum și indemnizațiile și primele pentru clasarea pe locurile 1-6 la aceste competiții;

- premiile și drepturile sub formă de cazare, masă, transport și altele similare, obținute de elevi și studenți la competițiile interne și internaționale, chiar și aceia care sunt nerezidenți;

- prestații sociale acordate potrivit art. 58 din Legea 448/2006, privind protecția și promovarea drepturilor persoanelor cu handicap.

C. Persoanele fizice care dețin terenuri agricole sau silvice cu o suprafață mai mare de 10.000 mp în zonele colinare și de șes și de peste 20.000 mp în zonele montane;

D. Persoanele majore condamnate, care execută pedepse privative de libertate;

E. Personalul trimis în misiune permanentă în străinătate nu poate primi deducere personală.

De reținut este faptul că deducerea personală se acordă angajatului, în funcție de venitul brut realizat și de numărul de persoane aflate în întreținere (zero, o persoană, două, trei sau mai multe). Așadar, angajatul poate beneficia de deducere personală de bază și dacă nu are persoane în întreținere, condiția fiind să aibă venitul lunar brut din salarii de cel mult 5.300 de lei.

Deducerea personală și copiii minori

În cazul copiilor minori, acordarea deducerilor personale ține cont de mai mulți factori. Potrivit legii, ca regulă, copiii sub 18 ani sunt considerați a fi întreținuți, cu excepția celor care sunt încadrați în muncă (care au între 16 și 18 ani), indiferent că se află în unități speciale sanitare sau de protecție socială și altele similare, precum și în unități de învățământ (inclusiv atunci când costul de întreținere intră în bugetul de cheltuieli al acestor instituții). Într-o astfel de situație, veniturile obținute de copil nu se iau în calcul pentru încadrarea în venitul maxim lunar, precizat mai sus.

Minorii care sunt încadrați în muncă devin contribuabili ei înșiși și beneficiază de deducere personală. În perioada respectivă, părinții nu mai pot primi deducerea.

Apoi, deducerea personală se acordă fiecăruia dintre părinții copilului minor sau tutorelui acestuia. Dacă este vorba despre un minor provenit dintr-o căsătorie anterioară, dreptul la deducere revine părintelui căruia i-a fost încredințat copilul și unuia dintre soții care formează noua familie.

În cazul părinților care au copii aflați în plasament sau care sunt încredințați unei alte familii sau persoane nu se acordă deducere personală. Suma va fi acordată fie persoanei căreia i s-a dat în plasament copilul, fie ambilor soți care formează familia căreia i s-a dat copilul în plasament.

La fel, părinții care au copiii în grija unei instituții private sau publice autorizate nu se încadrează la acordarea de deduceri.

Documente necesare pentru acordarea deducerii personale

Pentru a putea primi deducerile personale cuvenite, salariații nu trebuie să depună actele la instituțiile statului, ci la angajator. Acesta din urmă are obligația de a-l întreba pe contribuabil dacă are sau nu persoane în întreținere.

👉Află totul despre well-being organizațional și despre mediul de lucru sănătos. BIZTRO Club reunește recomandări ale specialiștilor din domenii diverse pentru a găsi soluții variate la provocările de zi cu zi.

Sunt două categorii de documente care sunt necesare pentru acordarea deducerii personale:

Acte ce se referă la existența și la numărul persoanelor aflate în întreținere:

- declarație pe propria răspundere a salariatului în care să precizeze clar informații personale și date de identificare ale fiecărei persoane aflate în întreținere;

- declarație pe propria răspundere a persoanei/persoanelor aflate în întreținere (nu se aplică minorilor), în care menționează inclusiv venitul lunar obținut (dacă e cazul).

Acte care să demonstreze gradul de rudenie, veniturile:

- certificat de naștere;

- certificat de căsătorie;

- adeverințe de venit ale persoanei/persoanelor aflate în întreținere.

În cazul în care este vorba despre mai mulți copii aflați în întreținere, cu excepția copiilor minori, aceștia vor fi în întreținerea unuia dintre părinți, potrivit înțelegerii dintre părți. Într-o astfel de situație, angajatul trebuie să aducă unul dintre actele de mai jos:

- declarație pe propria răspundere din partea soțului/soției;

- adeverință emisă de angajatorul soțului/soției, după caz, din care să rezulte numărul și identitatea copiilor care sunt preluați în întreținere de fiecare soț/soție.

În final, deducerea personală este un drept de care pot beneficia angajații care obțin un venit brut lunar de până la 2.000 de lei peste nivelul salariului de bază minim brut și care au persoane în întreținere. Numărul acestora din urmă determină, alături de valoarea venitului, suma pe care contribuabilul trebuie să o primească.

Deducerea personală se acordă, în condițiile legii, pe baza anumitor documente pe care angajatul trebuie să le depună la compania unde lucrează și reprezintă un ajutor pentru salariați, prin micșorarea bazei impozabile și, implicit, printr-un salariu net mai mare.

Întrebări frecvente despre deducerea personală

În această secțiune răspundem celor mai frecvente întrebări despre deducerea personală în 2025 ca tu să ai toate informațiile necesare pentru a beneficia de acest ajutor.

Cine beneficiază de deducere suplimentară pentru copii?

Beneficiarii deducerii pentru copii sunt părinții sau tutorii legali ai copiilor minori (sub 18 ani) care sunt înscriși într-o unitate de învățământ. Dacă un copil se află în întreținerea ambilor părinți, deducerea se acordă doar unuia dintre aceștia.

Cum se obține deducere impozit copil în întreținere?

Pentru a beneficia de deducere impozit copil în întreținere, angajatul trebuie să completeze o declarație pe propria răspundere și să prezinte documente care să ateste relația de rudenie și înscrierea copilului într-o unitate de învățământ.

Părinții cu mai mulți copii pot beneficia de deducere suplimentară?

Da, pentru fiecare copil aflat în întreținere, părintele poate beneficia de 100 lei lunar deducere suplimentară. Aceasta se adaugă la deducerea personală de bază și reduce impozitul pe salariu.

Ce documente sunt necesare pentru deducere salariu cu copii?

Documentele includ:

- declarația pe propria răspundere a angajatului privind persoanele aflate în întreținere;

- certificat de naștere al copilului;

- dovada înscrierii copilului într-o unitate de învățământ;

- în cazul mai multor angajatori, declarație că nu se beneficiază de deducere suplimentară de la alt angajator.

Cum se calculează deducerea impozit copil?

Deducerea impozit copil constă în reducerea bazei impozabile cu 100 lei pentru fiecare copil aflat în întreținere. Aceasta se adaugă la deducerea personală de bază și contribuie la creșterea salariului net.

Sursă foto: Shutterstock, Unsplash

Anul sabatic reprezintă o pauză voluntară de la muncă, dedicată dezvoltării personale, profesionale sau proiectelor proprii. Poate fi o oportunitate de reîncărcare, învățare și de a reveni mai motivat la locul de muncă.

Important:

- Sector public: În învățământ, cadrele didactice cu vechime și granturi de cercetare pot beneficia de un an sabatic plătit, cu aprobarea senatului universitar.

- Sector privat: Nu este reglementat legal; condițiile se stabilesc prin negociere directă între angajat și angajator.

- Concediu fără plată: O alternativă frecvent folosită, fără remunerare, dar cu păstrarea raporturilor contractuale.

- Beneficii pentru angajați: Dezvoltare personală și profesională, reducerea stresului, motivație și perspective noi.

- Beneficii pentru angajatori: Angajați mai motivați, reducerea riscului de burnout, retenție crescută.

În continuare poți citi mai multe despre ce presupune exact anul sabatic, ce criterii trebuie îndeplinite pentru a solicita acest avantaj şi dacă poate fi cumulat cu alte beneficii extrasalariale precum tichetele de masă.

Ce este anul sabatic? Definiție, origine și scop

Care sunt condițiile legale pentru acordarea concediului sabatic?

Concediul fără plată ca alternativă

Poate angajatul să primească tichete de masă pe durata concediului sabatic?

Reintegrarea angajaților după concediul sabatic

Întrebări frecvente (FAQ) despre anul sabatic

Ce este anul sabatic? Definiție, origine și scop

Anul sabatic reprezintă o perioadă de pauză voluntară, planificată, pe care un angajat o ia de la locul de muncă, cu scopul de a se dedica dezvoltării personale, profesionale sau proiectelor proprii.

Originea conceptului de „sabbatical” vine din tradițiile religioase, în care lucrătorii aveau dreptul la o perioadă de odihnă și reflecție după șapte ani de muncă. În context modern, anul sabatic a fost adoptat în mediul corporate și academic, ca o modalitate de a preveni burnout-ul, de a încuraja creativitatea și de a oferi angajaților timp pentru proiecte personale, studii sau călătorii.

Scopul principal al unui an sabatic este diferit pentru fiecare angajat în parte, însă în general înseamnă timp pentru dezvoltare, explorare și învățare. Pentru angajatori, beneficiul constă în întoarcerea unui angajat motivat, cu perspective noi și energie proaspătă. Astfel, anul sabatic devine un instrument de echilibru între viața profesională și cea personală, care sprijină performanța pe termen lung.

De regulă, pe durata anului sabatic, salariatul este neremunerat, însă are garanţia că după finalizarea acestei perioade va reveni la acelaşi loc de muncă.

👉Atunci când un angajat pleacă în concediu sabatic, este esențial să clarifici responsabilitățile din echipă și să actualizezi organigrama. Descoperă modele de organigrame pe care le poți folosi.

Care sunt condițiile legale pentru acordarea concediului sabatic?

În România, concediul sabatic, numit și an sabatic, are reguli diferite în funcție de sectorul de activitate.

Concediul sabatic în sectorul public / Învățământ

Legislația în vigoare menționează concediul sabatic drept beneficiu extrasalarial pentru angajații din domeniul învățământului. Conform Legii 199/2023 cu modificările și completările ulterioare, cadrele didactice (profesori, conferențiari titulari sau directori de granturi de cercetare) care au derulat granturi de cercetare timp de 6 ani consecutivi și au activat în aceeași universitate pot beneficia de an sabatic.

Pe durata acestui concediu, cadrele didactice pot primi până la un salariu de bază, cu aprobarea senatului universitar, și își păstrează statutul de titular. Scopul acestui beneficiu este să le ofere timp pentru cercetare, dezvoltare profesională și perfecționare, fără a-și pierde locul de muncă sau statutul profesional.

Concediul sabatic în sectorul privat

În sectorul privat, concediul sabatic nu este reglementat de Codul Muncii, deoarece reprezintă un concept relativ nou pe piața muncii din România. Prin urmare:

- Condițiile de acordare, precum durata concediului sau drepturile salariale, se negociază direct între angajat și angajator.

- Detaliile trebuie menționate clar în contractul individual de muncă sau în contractul colectiv de muncă aplicabil la nivelul organizației.

Condiții generale de acordare a concediului sabatic în mediul privat

În cazul angajaţilor care activează în mediul privat, acordarea concediului sabatic poate presupune îndeplinire anumitor criterii, printre care:

- Salariatul a cumulat vechime în cadrul aceleiași organizaţii. În practică, aspectul menţionat se referă la o perioadă de timp care, de cele mai multe ori, depăşeşte cinci ani. Pe de altă parte, însă la fel de importante sunt şi proiectele, sarcinile care revin angajatului. În general, sunt avute în vedere persoanele care au o muncă dificilă şi intensă, şi în consecinţă au nevoie de repaus pentru a performa corespunzător,

- Angajatul ocupă o poziţie semnificativă la nivelul companiei. Aici nu vorbim neapărat de funcţii executive, însă, persoana în cauză ar trebui să desfăşoare activităţi cheie, fiind practic o resursă importantă pentru evoluţia businessului respectiv,

- Angajatul va utiliza beneficiul acordat astfel încât, la final, vor exista avantaje şi pentru companie. Concediul sabatic nu trebuie confundat cu un concediu de odihnă. În timpul anului sabatic, angajatul se va concentra pe hobbyuri, proiecte personale, va călători pentru a explora locuri noi sau va începe un nou program de studii cu scopul de a reveni la locul de muncă plin de energie şi cu noi idei pentru activităţile profesionale.

Bineînţeles, fiecare companie este liberă să stabilească propriile reguli cu privire la oferirea acestui beneficiu extrasalarial angajaţilor. Totuşi, deoarece nu puţine au fost situaţiile în care persoanele aflate în concediu sabatic au ales să schimbe angajatorul sau chiar să şi deschidă propria afacere, unele firme pot include în contractele colective de muncă clauze care obligă salariatul să revină la acelaşi loc de muncă.

👉Află cum să implementezi politici flexibile și eficiente pentru angajați cu BIZTRO Club – resursa dedicată managerilor și antreprenorilor.

Concediul fără plată ca alternativă

Pe lângă anul sabatic, angajații pot solicita, de asemenea, concediu fără plată, cu acordul angajatorului și respectând prevederile contractului individual de muncă.

- Conform art. 153 din Codul Muncii, salariații au dreptul la concedii fără plată pentru rezolvarea unor situații personale

- Codul Muncii nu stabilește un interval minim sau maxim pentru acest tip de concediu, astfel, durata se stabilește prin contractul colectiv de muncă sau regulamentul intern.

- Concediul fără plată nu presupune remunerarea angajatului. Totuși, în cazul concediului pentru perfecționare sau studii, conform art. 154 din Codul Muncii, poate exista plata parțială sau totală a salariului.

Poate angajatul să primească tichete de masă pe durata concediului sabatic?

De regulă, pe durata concediului sabatic angajatul nu este remunerat. Totuşi, pot exista şi excepţii.

Întrucât fiecare organizaţie are propriile reguli de funcţionare, unele companii oferă un stimulent financiar de până la 50% din salariul de bază. În principiu, firmele acordă o asemenea compensaţie pe parcursul lunilor în care nu vorbim de muncă prestată, ca un mijloc de protecţie în cazul unei posibile demisii din partea salariatului.

Pe de altă parte, aşa cum menționăm anterior, în lipsa unei reglementări detaliate a conceptului de an sabatic în legislaţia noastră, angajatorii nu pot fi obligaţi să acorde salariatului în cauză o remuneraţie în timpul acestui concediu. Prin urmare, acest aspect va fi negociat prin comun acord de ambele părţi.

Din perspectiva altor beneficii extrasalariale acordate, precum tichetele de masă, este necesar a fi clarificate câteva aspecte. Conform Legii nr. 165/ 2018, cu modificările și completările ulterioare, tichetele de masă reprezintă bilete de valoare acordate angajaţilor, lunar, sub forma unei alocaţii individuale de hrană. Prin urmare, angajaţilor le este transferată valoarea tichetelor de masă în conformitate cu numărul efectiv de zile lucrate din perioada respectivă.

Întrucât, în cazul concediului sabatic nu vorbim de zile lucrate, apreciem că, în această perioadă, salariatul nu poate primi aceste bilete de valoare, soluţie care se aplică şi atunci când anul sabatic îmbrăca forma concediului fără plată.

Reintegrarea angajaților după concediul sabatic

După un an sabatic, angajații au nevoie de sprijin pentru a se readapta rapid la ritmul și responsabilitățile de zi cu zi. O reintegrare planificată și atent gestionată nu doar că reduce stresul și riscul de suprasolicitare, dar contribuie și la menținerea motivației, a productivității și a satisfacției angajatului. Iată câteva acțiuni care pot fi implementate în acest sens:

- Planificarea revenirii: Stabilește din timp o dată clară de revenire și discută cu angajatul obiectivele pentru primele săptămâni, pentru ca tranziția să fie organizată și lipsită de surprize

- Sesiuni de onboarding sau briefing: Organizează întâlniri dedicate în care să prezinți noile proceduri, proiectele în derulare și schimbările din organizație, astfel încât angajatul să fie la curent și pregătit să preia responsabilitățile.

- Mentorat sau buddy system: Alocă un coleg sau un mentor care să sprijine readaptarea angajatului, să răspundă întrebărilor și să ofere suport practic pentru integrarea rapidă în echipă.

👉Descoperă care sunt caracteristicile unui mentor bun și ce avantaje poate aduce într-o astfel de situație. - Evaluarea și ajustarea responsabilităților: Revizuiește împreună cu angajatul volumul de muncă și prioritizează sarcinile inițiale pentru a evita suprasolicitarea și pentru a asigura o readaptare treptată.

- Flexibilitate inițială: Permite program flexibil sau posibilitatea de a lucra hibrid în primele săptămâni, pentru a facilita reintegrarea treptată și reducerea stresului asociat revenirii la muncă.

- Comunicare continuă: Menține un dialog deschis cu angajatul pentru a identifica dificultățile sau nevoile speciale și pentru a oferi suport rapid atunci când este necesar.

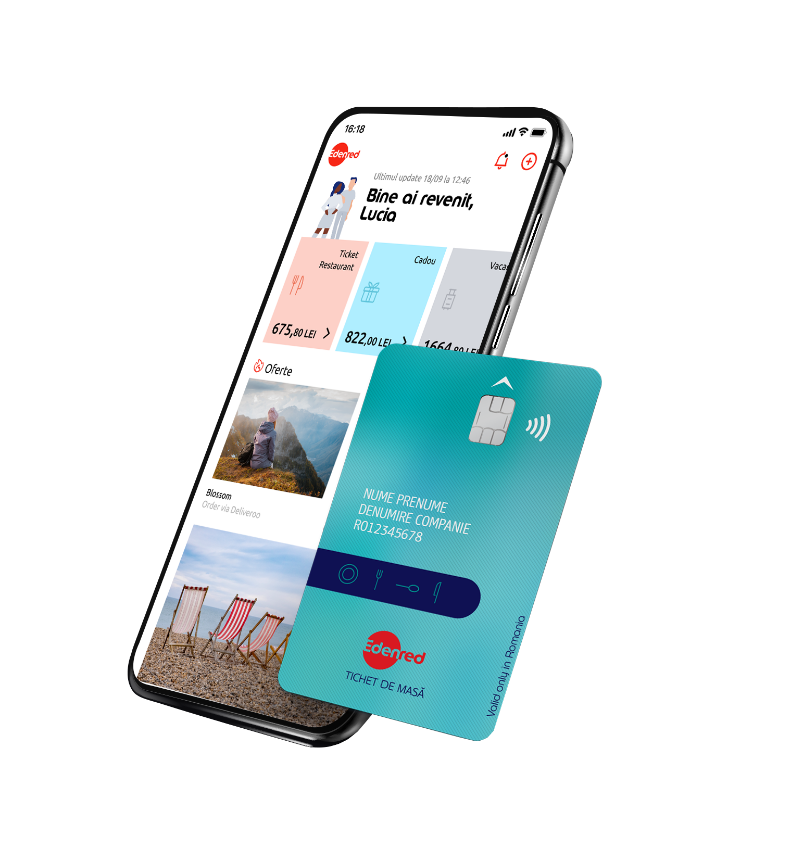

👉Tichetele de masă Edenred sunt un mod concret de a arăta sprijin și recunoaștere atât angajaților care revin după un an sabatic, cât și celor care au muncit neîncetat la îndeplinirea obiectivelor de business. În plus, acordarea tichetelor de masă aduce și beneficii fiscale companiei, tichetele fiind 100% deduse de la plata impozitului pe profit. Vezi exact ce economii poți face cu tichetele de masă Edenred și completează formularul pentru a primi o ofertă personalizată!

Întrebări frecvente (FAQ) despre anul sabatic

Mai jos găsești răspunsuri la cele mai frecvente întrebări despre anul sabatic, menite să te ajute să înțelegi mai bine conceptul și să iei o decizie informată.

Poate fi un an sabatic plătit în sectorul privat?

Da, deși în România nu există reglementări stricte, unele companii oferă compensații parțiale sau bonusuri angajaților care iau un an sabatic, ca parte a politicii interne de retenție și motivare.

Ce tipuri de activități pot fi desfășurate în timpul unui an sabatic?

Angajații pot folosi timpul pentru călătorii, cursuri de perfecționare, proiecte personale, voluntariat sau cercetare. Scopul este dezvoltarea personală și profesională.

Cum influențează anul sabatic cariera profesională?

Un an sabatic poate fi un plus pe CV dacă este utilizat pentru dezvoltare, formare sau proiecte relevante. Angajații revin adesea mai motivați și cu perspective noi.

Poate fi concediul sabatic acordat mai multor angajați simultan?

Depinde de politica internă a companiei. În general, angajatorii limitează numărul de angajați aflați în același timp în concediu sabatic pentru a nu afecta activitatea organizației.

Este obligatoriu ca perioada sabatică să fie continuă?

Nu neapărat. Unele companii permit pauze împărțite în mai multe intervale pe parcursul anului, în funcție de acordul angajatorului și de nevoile businessului.

Sursă foto: Freepik

În 2026, valoarea nominală maximă a tichetelor de masă este 45 lei/zi, conform Legii 201/2025. Această sumă oferă angajatorilor flexibilitate în acordarea beneficiilor și aduce multiple avantaje pentru companii și angajați.

- Valoare maximă aplicabilă: Valoarea maximă a unui tichet de masă de 45 lei se aplică de la noiembrie 2025 și va rămâne valabilă până în septembrie 2026.

- Economii fiscale pentru angajatori: Tichetele sunt scutite de contribuții sociale și impozit pe profit, reducând cheltuielile firmei.

- Cheltuieli deductibile: Costurile cu tichetele pot fi deduse din impozitul pe profit, optimizând bugetul companiei.

- Beneficii pentru angajați: Oferă venit suplimentar, flexibilitate în plăți și acces la cea mai extinsă listă de comercianți cu Edenred

Legea tichetelor de masă: Cât e valoarea tichetelor de masă în 2026?

Avantajele creșterii și acordării de către firme a tichetelor de masă Edenred

Cum se acordă tichetele de masă Edenred și pentru ce pot fi utilizate

Ce impact are creșterea valorii tichetelor de masă asupra economiei?

Scurt istoric al valorii tichetelor de masă

Întrebări frecvente (FAQ) despre tichetele de masă

Legea tichetelor de masă: Cât e valoarea tichetelor de masă în 2026?

Potrivit Legii 201/2025 (care modifică Legea 165/2018), valoarea nominală maximă a unui tichet de masă este de 45 de lei.

Noua limită se aplică începând cu luna noiembrie 2025 (pentru drepturile aferente lunii noiembrie 2025) și se menține pe tot parcursul semestrului I 2026, precum și pentru primele trei luni ale semestrului II 2026 (iulie–septembrie). Așadar, valoarea nominală de 45 lei va fi aplicabilă până în septembrie 2026. Până la această modificare, cuantumul maxim al unui tichet de masă era de 40,18 lei.

Important: Aceasta reprezintă valoarea maximă permisă, ceea ce înseamnă că angajatorii au flexibilitatea de a ajusta suma tichetelor de masă în funcție de bugetul companiei, oferindu-le astfel angajaților beneficii adaptate nevoilor lor.

Conform statisticilor Edenred, peste 50% dintre salariații din România primesc tichete de masă de la angajatori. Însă, contrar acestor date, mulți angajatori sunt de părere că tichetele de masă reprezintă un beneficiu extrasalarial pe care doar companiile mari îl pot acorda.

Avantajele creșterii și acordării de către firme a tichetelor de masă Edenred

Creșterea valorii tichetelor de masă reprezintă un pas important pentru companii și angajați deopotrivă.

Avantaje pentru companii

- Reducerea taxelor: Tichetele de masă sunt scutite de contribuții sociale și impozit pe profit, ceea ce înseamnă economii directe pentru bugetul companiei.

👉Consultă calculatorul de economii și află exact cât economisești în funcție de numărul de angajați!

- Cheltuieli deductibile: Costurile cu tichetele de masă pot fi deduse din impozitul pe profit, reducând povara fiscală și permițând redistribuirea resurselor în alte zone ale afacerii.

- Loializarea angajaților: Oferirea tichetelor de masă demonstrează responsabilitate socială și grijă pentru angajați, contribuind la creșterea fidelității personalului.

👉 Află mai multe despre retenția angajaților în vremuri nesigure: sfaturi și strategii.

- Logistică simplificată: Cardurile de masă Edenred se reîncarcă instant, iar distribuția lor este rapidă și fără birocrație, economisind timp prețios pentru departamentul de HR.

- Servicii adiționale: Edenred permite semnarea electronică a contractelor prin DocuSign, e-Factura, carduri eco-friendly personalizabile și suport online 24/7 prin chatbot-ul Felicia, simplificând întregul proces administrativ.

- Promovarea obiceiurilor sănătoase și reducerea absenteismului: Tichetele de masă susțin consumul de alimente sănătoase, ceea ce poate reduce absenteismul, crește productivitatea și contribuie la retenția angajaților pe termen lung.

Beneficii pentru angajați

- Venit suplimentar: Tichetele de masă adaugă o valoare reală la venitul net al angajatului, oferindu-i mai multă putere de cumpărare zilnică.

- Flexibilitate: Cardurile permit plăți rapide și sigure într-o rețea largă de comercianți, oferind libertatea de a alege unde și când să fie utilizate. În plus, cardul de masă Edenred poate fi folosit și în aplicaţii de food delivery, cum este Bringo sau Glovo, dar şi în cadrul platformei de cumpărături online Freshful by eMAG și Sezamo.

- Motivație și recompensă: Beneficiul extrasalarial reprezintă un stimulent concret pentru angajați, crescând satisfacția la locul de muncă și implicarea în activitățile companiei.

👉Cu cardurile de masă Edenred, le oferi angajaților tăi acces la cea mai extinsă rețea de comercianți parteneri, cu acoperire națională 100% în supermarketuri, restaurante, pizzerii, cofetării și multe altele. Și asta în timp ce tu obții până la 32% economii pentru companie față de aceeași sumă acordată cash. Intră pe site și solicită-ne o ofertă personalizată!

Cum se acordă tichetele de masă Edenred și pentru ce pot fi utilizate

Angajatorul transferă lunar salariaţilor valoarea tichetelor de masă, în conformitate cu numărul de zile lucrate din perioada respectivă, din platforma digitală de comenzi Edenred Online. Cu alte cuvinte, angajatul primește, în fiecare lună, un număr de bonuri de masă echivalent cu numărul de zile lucrate efectiv.

Acordând angajaților tichete de masă, rata de retenție a forței de muncă poate crește cu 20%. În plus, conform unui studiu efectuat de Edenred, 1 din 4 angajați consideră că beneficiile extrasalariale sunt la fel de importante ca mărirea salarială, fapt pentru care cardul de bonuri de masă devine un factor motivator important în orice companie.

Pentru ce pot fi utilizate tichetele de masă

Tichetele de masă pot fi utilizate numai pentru achitarea contravalorii mesei sau pentru achiziţionarea de produse alimentare. Totodată, pentru a afla câte bonuri de masă se dau pe lună, este important de precizat că salariatul poate utiliza lunar un număr de tichete de masă cel mult egal cu numărul de zile lucrate, conform legislației.

Bine de știut: Cu tichetele de masă pe card, angajatul are posibilitatea de a efectua plăți sub sau peste valoarea nominală a unui tichet, fără a se îngrijora cât valorează un bon de masă și fără a încerca să se limiteze la această sumă.

Ce impact are creșterea valorii tichetelor de masă asupra economiei?

Printre efectele creșterii valorii nominale maxime a tichetelor de masa la 45 de lei se numără: venituri mai mari la bugetul de stat și beneficii sociale atât pentru angajați, cât și pentru angajatori.

În ceea ce privește activitatea IMM-urilor, creșterea valorii tichetelor de masă la 45 lei poate aduce efecte importante.

- Motivația angajaților: tichetele mai mari cresc satisfacția și productivitatea.

- Costuri suplimentare: valoarea mai mare a tichetelor poate crește cheltuielile cu beneficiile oferite angajaților, dar în continuare vorbim despre un impact fiscal pozitiv.

- Impact fiscal pozitiv: tichetele de masă sunt scutite de impozit și contribuții sociale, reducând presiunea asupra salariilor.

👉 Dacă ești manager al unui IMM, descoperă câteva dintre recomandările esențiale ale specialiștilor, la care toți antreprenorii și-ar fi dorit să aibă acces când au pornit o afacere, în BIZTRO Club. Platforma, care adună profesioniști din domeniul financiar, legal, resurse umane, marketing, comunicare, design thinking și dezvoltare personală, te ajută să găsești soluții practice la provocările de zi cu zi.

Scurt istoric al valorii tichetelor de masă

Creşterea valorii nominale maxime a bonurilor de masă în 2024 a fost introdusă prin intermediul OUG nr. 69/2023 pentru modificarea art. 14 din Legea nr. 165/2018 privind acordarea biletelor de valoare.

Dacă la momentul introducerii ordonanței, valoarea nominală a tichetelor de masă se stabilea la suma de 35 de lei, în anul 2024, odată cu intrarea în vigoare a OUG menționate anterior, valoarea tichetelor de masă a fost:

- 40,00 lei/zi în primele 9 luni din 2024;

- 40,04 lei/zi, începând cu 1 octombrie 2024;

În 2025, prima creștere a fost la 40,18 lei; valoare care s-a păstrat până la creșterea valorii nominale de 45 lei.

Această evoluție constantă a valorii tichetelor de masă permite angajatorilor să ofere beneficii extrasalariale însemnate pentru salariați, cu 100% deductibilitate de la plata impozitului pe profit și scutire de la plata taxelor sociale.

În final, creșterea valorii nominale a tichetelor de masă poate reprezenta un avantaj nu doar pentru angajați, ci și pentru companii. Acestea din urmă sunt scutite de la plata taxelor sociale și își pot motiva angajații mai facil, economisind bani și crescând rata de retenție a personalului.

Întrebări frecvente (FAQ) despre tichetele de masă

Mai jos găsești răspunsuri clare la cele mai frecvente întrebări legate de tichetele de masă, impozitare și costuri.

Cât valorează un tichet de masă în 2025?

În 2025, valoarea nominală maximă a unui tichet de masă este de 40,18 lei/zi lucrătoare, până în luna noiembrie. Începând cu decembrie 2025, valoarea crește la 45 lei.

Se plătește impozit pe bonurile de masă?

Da, bonurile de masă sunt supuse impozitului pe venit de 10%.

Se plătește și contribuția de sănătate (CASS) pentru tichetele de masă?

Da, tichetele de masă sunt supuse CASS de 10%.

Cât plătește angajatorul pentru bonurile de masă?

Angajatorul suportă costul nominal al tichetelor acordate: de exemplu, 40,18 lei × zilele lucrate. Sumele plătite sunt deductibile fiscal, iar angajatorul nu datorează contribuții sociale suplimentare pentru acestea.

Bonurile de masă sunt obligatorii?

Nu, acordarea tichetelor de masă nu este obligatorie prin lege. Angajatorul poate decide să le acorde sau nu.

Cu cât se impozitează tichetele de masă?

Tichetele sunt impozitate cu 10% impozit pe venit plus 10% CASS, aplicate asupra valorii nominale a tichetelor.

Sursă foto: Freepik

|

Contractul de muncă part-time este un acord legal prin care un angajat lucrează un număr redus de ore comparativ cu norma întreagă. Esențial:

Descoperă în continuare ce înseamnă part-time din punct de vedere legislativ și cum se calculează salariul unui angajat cu normă redusă. |

Contractul de muncă cu program part-time - cadru legal Ce drepturi are un angajat cu contract part-time? Care sunt obligațiile angajatorului într-un contract part-time? Prevederi speciale în cazul contractelor cu timp parțial de muncă Câte ore trebuie să muncești pe lună în cazul unui contract cu program part-time Cât costă cartea de muncă pentru un contract part-time Studiu de caz: Cât costă cartea de muncă la 4 ore? Studiu de caz: Cât costă cartea de muncă la 2 ore? Avantajele și dezavantajele contractelor de muncă part-time pentru angajați și angajatori Întrebări frecvente (FAQ) despre contractele de muncă part-time

Contractul de muncă cu program part-time - cadru legal

Potrivit art. 103 din Codul Muncii, prin salariat cu fracțiune de normă se înţelege angajatul al cărui număr de ore lucrate (calculate săptămânal sau ca medie lunară) este inferior numărului de ore lucrate al unui salariat cu normă întreagă.

Prin intermediul contractelor individuale de muncă cu timp parțial (part-time), angajatorul poate încadra salariați cu fracțiune de normă pe durată determinată sau nedeterminată.

👉Asigură-te că fiecare angajat, indiferent de programul său, se integrează rapid și eficient în echipă. Află cum în ghidul complet: Sfaturi utile pentru organizarea eficientă a procesului de onboarding.

Ca regulă, acest tip de contract va cuprinde şi elemente specifice contractelor cu normă întreagă, respectiv:

- Contractul de muncă part-time se încheie doar în formă scrisă;

- Locul de muncă sau posibilitatea ca salariatul să muncească în diverse locuri (telemuncă);

- Funcţia/ocupația, potrivit Clasificării ocupațiilor din România (COR) sau altor acte normative, precum și fișa postului, cu specificarea atribuţiilor corespunzătoare;

- Criteriile de evaluare a muncii salariatului aplicabile la nivelul companiei;

- Durata concediului de odihnă la care angajatul are dreptul;

- Salariul de bază, plus alte elemente care reprezintă venituri salariale, precum și periodicitatea plății salariului la care are dreptul angajatul;

- Durata normală a muncii, exprimată în ore/zi și ore/săptămână etc.

Ce drepturi are un angajat cu contract part-time?

Chiar dacă salariatul încadrat cu contract de muncă cu timp parțial are un program de lucru semnificativ mai scurt comparativ cu un angajat full-time, acesta beneficiază de toate drepturile recunoscute salariaților cu normă întreagă. Aici ne referim la:

- dreptul la salarizare pentru munca depusă;

- dreptul la repaus zilnic şi săptămânal;

- egalitate de șanse și de tratament;

- dreptul la securitate şi sănătate în muncă.

Important: În cazul unui program part-time, aceste drepturi se acordă proporțional cu timpul efectiv lucrat, raportat la drepturile stabilite pentru „varianta clasică" full-time.

👉Pentru a crește nivelul de productivitate al salariaților part-time, le poți oferi cardul cultural Edenred care să le susțină dezvoltarea personală și profesională. Aceștia îl pot utiliza pentru a-și achita biletele la spectacole, concerte, proiecții cinematografice, muzee, dar și pentru cursuri de limbi străine, teatru, dans și alte activități recreative cu caracter cultural.

Dreptul angajatului part-time la tichetele de masă

Angajatul part-time se bucură de toate drepturile salariaților cu normă întreagă, inclusiv de dreptul de a primi beneficii extrasalariale sub formă de tichete de masă pentru fiecare zi lucrată.

Important: Pentru a beneficia de tichete de masă este necesar ca angajatul să aibă funcția de bază la respectivul angajator.

👉Motivează-ți atât angajații cu normă întreagă, cât și cei part-time cu ajutorul tichetelor de masă Edenred. În timp ce ei se bucură de un ajutor financiar suplimentar, compania se bucură de avantaje fiscale precum 100% deductibilitate și scutirea de la plata contribuțiilor sociale (CAS, CASS, CAM).

Care sunt obligațiile angajatorului într-un contract part-time?

În cazul încheierii unui contract de muncă part-time, obligațiile angajatorului sunt după cum urmează:

- Angajatorul este obligat (în limita posibilității) să ia în considerare cererile salariaților de a se transfera de la un loc de muncă part-time la unul cu normă întreagă (și invers).

- Angajatorul are datoria de a informa personalul în timp util cu privire la apariția unor locuri de muncă cu program cu normă întreagă (sau part-time), cu scopul de a facilita transferul angajaților către astfel de joburi.

Important: Obligația angajatorului priveşte doar înregistrarea cererilor salariaţilor. Prin urmare, acesta are posibilitatea de a accepta sau, după caz, de a refuza cererea unui salariat cu privire la trecerea către un loc de muncă cu program part-time sau full-time.

Prevederi speciale în cazul contractelor cu timp parțial de muncă

Pe lângă dispoziţiile menţionate anterior în ceea ce privește contractele cu normă întreagă și jumătate de normă, contractul individual de muncă cu timp parțial trebuie să menţioneze câteva elemente distincte, regăsite sub denumirea de prevederi speciale. Astfel, potrivit art. 105 din Codul Muncii, un contract part-time va cuprinde:

- Durata muncii și repartizarea programului de lucru;

- Condițiile în care se poate modifica programul de lucru;

- Interdicția de a efectua ore suplimentare, excepție cazurile de forță majoră sau alte lucrări urgente care limitează producerea unor accidente sau înlătură consecințele acestora.

Specificarea acestor elemente are un impact semnificativ asupra condiţiilor de lucru. Dacă într-un contract individual de muncă cu timp parţial nu sunt precizate elementele prevăzute anterior, contractul se consideră a fi încheiat pentru normă întreagă (8 ore/zi).

Câte ore trebuie să muncești pe lună în cazul unui contract cu program part-time

Sarcinile de lucru care se desfășoară sub pragul de 8 ore/zi intră în categoria programului cu fracțiune de normă. Astfel, dacă te întrebi câte ore trebuie să muncești pe lună în cazul unui program part-time, este important de menționat că un număr de 6, 4, sau 2 ore/zi poate reprezenta un program de lucru part-time. Totuși, în practică, contractul cu jumătate de normă este frecvent întâlnit sub forma de 4 ore/zi.

Cât costă cartea de muncă pentru un contract part-time

Conform Codului Muncii, salariul part-time în România se calculează prin raportarea salariului minim brut pe țară la numărul mediu de ore lunar potrivit programului legal de lucru. Totuși, dacă salariul brut aferent unui contract de muncă part-time este mai mic decât salariul minim pe economie (calculat în funcție de normă), angajatorul este obligat să plătească contribuțiile sociale la nivelul salariului minim brut întreg (mai puțin cei 300 de lei netaxabili, conform O.U.G. 156/2024), nu la salariul efectiv.

În 2025, salariul minim brut în România este de 4.050 lei/ lună, reprezentând 24,10 lei/oră. Așadar, în cazul în care salariul pentru un program part-time este mai mic decât salariul minim brut, angajatorii plătesc CAS şi CASS la un salariu brut de 3.750 lei. Totuși, există și excepții de la regulă pentru aceste categorii de persoane:

- elevi și studenți cu vârsta până în 26 de ani;

- ucenici cu vârsta de până la 18 ani;

- persoane cu dizabilități;

- pensionari;

- salariați cu mai multe contracte, care cumulează cel puțin salariul minim brut pe economie.

Studiu de caz: Cât costă cartea de muncă la 4 ore?

Cartea de muncă la 4 ore costă 1.410 lei (760 lei taxe datorate de angajat și 650 lei taxe datorate de angajator).

Iată calculul detaliat:

Un salariat care are un contract de muncă part time și lucrează 4 ore pe zi va avea un salariu brut de 2.025 lei (calculat raportat la un salariu minim brut pe economie).

Taxele plătite de angajat vor fi:

- CAS – 25% - 506 lei

- CASS – 10% - 203 lei

- Deducere personală: 810 lei

- Impozit pe venit: 51 lei

Angajatul plătește statului în total 760 lei

Salariul net: 2025-506-203-51 = 1.265 lei

Pentru acest salariat angajatorul va plăti:

- CAM – 2,25% - 46 lei

- Diferența de CAS = 432 lei

- Diferența de CASS = 172 lei

Angajatorul plătește statului în total 650 lei

Studiu de caz: Cât costă cartea de muncă la 2 ore?

Cartea de muncă la 2 ore costă 1.336 lei (659 lei taxe datorate de angajat și 982 lei taxe datorate de angajator).

Iată calculul detaliat:

Un salariat care are un contract de muncă part-time și lucrează 2 ore pe zi va avea un salariu brut de 1.013 lei (24,10 lei/ ora x 2 ore x 21 zile lucrătoare)

În acest caz, taxele plătite de angajat vor fi:

- CAS – 25% - 253 lei

- CASS – 10% - 101 lei

Angajatul plătește statului în total 354 lei

Salariul net: 1.013 -253-101 = 659 lei

Pentru acest salariat angajatorul va plăti:

- CAM – 2,25% - 23 lei

- Diferența de CAS = 685 lei

- Diferența de CASS = 274 lei

Angajatorul plătește statului în total 982 lei.

👉Pentru a simplifica gestionarea salariilor angajaților part-time și a asigura o administrare corectă a beneficiilor, inclusiv a tichetelor de masă, descoperă soluțiile Edenred pentru optimizarea procesului de calcul salarial.

Avantajele și dezavantajele contractelor de muncă part-time pentru angajați și angajatori

Contractele de muncă part-time devin tot mai frecvente în companiile moderne, oferind atât angajaților, cât și angajatorilor flexibilitate și oportunități de adaptare la nevoile specifice ale fiecăruia. Totuși, pe lângă avantajele evidente, există și anumite limitări și provocări care trebuie luate în considerare. Mai jos găsești o sinteză clară a principalelor beneficii și dezavantaje pentru ambele părți, astfel încât să poți evalua dacă un contract part-time se potrivește contextului profesional și organizațional actual.

|

Categoria |

Avantaje |

Dezavantaje |

|

Angajat |

Flexibilitate mare: programul redus permite alocarea timpului pentru studii, familie, proiecte personale sau un al doilea loc de muncă, ideal pentru studenți sau părinți. |

Venitul este proporțional cu timpul lucrat, ceea ce poate fi insuficient pentru acoperirea cheltuielilor personale. |

|

Posibilitatea de a cumula mai multe contracte part-time, ceea ce poate genera venituri comparabile sau chiar superioare unui salariu full-time. |

Beneficiile extrasalariale (tichete de masă, abonamente medicale, bonusuri) sunt acordate proporțional cu timpul lucrat, reducând atractivitatea contractului. |

|

|

Oportunitate de a acumula experiență într-un domeniu nou fără a se angaja full-time. |

– |

|

|

Angajator |

Optimizarea costurilor cu personalul, angajând specialiști doar pentru anumite intervale sau sarcini specifice. |

Administrarea contractelor part-time poate fi mai complexă din punct de vedere birocratic, necesitând respectarea legislației privind timpul de lucru și contribuțiile. |

|

Flexibilitate mai mare în alocarea resurselor umane în funcție de necesități. |

Fluctuația personalului poate fi mai ridicată, ceea ce implică un efort suplimentar în gestionarea resurselor. |

|

|

Posibilitatea de a oferi beneficii flexibile adaptate volumului de muncă și preferințelor angajaților. |

Beneficiile extrasalariale trebuie acordate proporțional, ceea ce poate limita atractivitatea pachetului pentru angajați part-time. |

Întrebări frecvente (FAQ) despre contractele de muncă part-time

Iată răspunsuri la cele mai frecvente întrebări despre joburile part-time, salarii, taxe și condiții legale.

Ce înseamnă part-time?

Part-time înseamnă un program de lucru redus comparativ cu norma întreagă, de obicei sub 8 ore pe zi sau 40 de ore pe săptămână, cu drepturi și obligații proporționale cu timpul lucrat.

Care este salariul minim part-time în România?

Salariul minim part-time se calculează proporțional cu timpul lucrat față de salariul minim pe economie pentru normă întreagă. De exemplu, pentru 4 ore/zi, salariul minim va fi aproximativ jumătate din cel pentru normă întreagă.

Ce taxe se aplică unui contract de muncă 2 ore?

Un salariat care are un contract de muncă part-time și lucrează 2 ore pe zi va plăti CAS și CASS în valoare de 354 lei, iar angajatorul va plăti 982 taxe la stat. Salariul minim net pentru un contract de 2 ore este de 659 lei.

Se pot acorda bonuri de masa la program part time?

Da, tichetele de masă pot fi acordate proporțional cu numărul de zile lucrate, similar cu salariul și alte beneficii extrasalariale.

Sursă foto: Shutterstock, Freepik

|

Valoarea stimulentului de inserție este de 1.500 lei sau 650 lei, în funcție de momentul reluării activității. Plata se efectuează pe baza cererii și documentelor justificative, și se acordă până la împlinirea vârstei copilului de 2 ani (sau 3 ani pentru copii cu dizabilități). Esențial

|

Ce este stimulentul de inserție – cadru legislativ

Cine sunt beneficiarii stimulentului de inserţie

Care e valoarea stimulentului de inserție în 2025 și cât timp se acordă stimulentul de inserție

Condiții de acordare a stimulentului de inserție

Acte stimulent inserție: Ce documente necesare pentru obținerea stimulentului de inserție

Unde se depun documentele pentru obținerea stimulentului de inserție?

De când poate angajatul primi stimulentul de inserție

Pe ce dată intră stimulentul de inserție?

Care sunt cazurile în care încetează plata stimulentului de inserție

Întrebări frecvente (FAQ) despre stimulentul de inserție

Ce este stimulentul de inserție – cadru legislativ

Stimulentul de inserție este un ajutor financiar oferit de stat părinţilor care revin la muncă înainte de încheierea concediului de creștere a copilului. Modul de acordare a stimulentului de inserţie este reglementat în principal de:

- Ordonanța de urgență a Guvernului nr. 111/2010, privind concediul și indemnizația lunară pentru creșterea copiilor;

- H.G. nr. 52/2011 pentru aprobarea Normelor metodologice de aplicare a prevederilor O.U.G nr.111/2010 privind concediul și indemnizația lunară pentru creșterea copiilor, cu modificările și completările ulterioare;

- Legea nr. 89/2019 pentru modificarea și completarea Ordonanței de urgență a Guvernului nr. 111/2010 privind concediul și indemnizația lunară pentru creșterea copiilor, precum și pentru stabilirea unor măsuri privind recuperarea debitelor reprezentând indemnizația pentru creșterea copilului;

- Hotărârea de Guvern nr. 536/2021, prin care sunt aduse unele modificări Ordonanței de Urgență nr. 111/2010.

- Hotărârea de Guvern nr. 865 din 14 septembrie 2023 pentru modificarea și completarea Normelor metodologice de aplicare a prevederilor Ordonanței de urgență a guvernului nr. 111/2010 privind concediul și indemnizația lunară pentru creșterea copiilor.

Cine sunt beneficiarii stimulentului de inserţie

Conform OUG nr. 111/2010, stimulentul de inserție poate fi acordat oricăruia dintre părinții copilului, persoanelor cărora le-a fost încredințat copilul în vederea adopției sau care l-au adoptat, precum și celor care au copilul în plasament sau plasament de urgență, cu excepția asistentului maternal profesionist. Totodată, dreptul de a beneficia de acest stimulent revine și tutorelui copilului.

Bine de știut: La fel ca salariaţii, şi persoanele fizice autorizate (PFA) aflate în concediul de creștere a copilului (CCC), au dreptul de a beneficia de stimulentul de inserție.

Care e valoarea stimulentului de inserție în 2025 și cât timp se acordă stimulentul de inserție

Valoarea stimulentului de inserție este:

- în cuantum de 1.500 lei, dacă persoanele îndreptăţite obţin venituri înainte de împlinirea de către copil a vârstei de șase luni, respectiv un an în cazul copilului cu dizabilităţi. Cuantumul de 1.500 lei se acordă până la împlinirea de către copil a vârstei de doi ani, respectiv trei ani în cazul copilului cu dizabilităţi. Exemplu concret: Dacă părintele începe să lucreze când copilul are 4 luni, va putea beneficia de stimulentul de inserție în valoare de 1.500 lei până la împlinirea de către copil a vârstei de 2 ani. În cazul unui copil cu dizabilități, dacă părintele obține venituri când copilul are 10 luni, stimulentul se va acorda până la împlinirea vârstei de 3 ani.

- în cuantum de 650 lei dacă persoanele îndreptăţite obţin venituri după împlinirea de către copil a vârstei de șase luni, respectiv un an în cazul copilului cu dizabilităţi. Exemplu concret: Dacă un părinte începe să lucreze când copilul are 8 luni, va putea beneficia de stimulentul de inserție în valoare de 650 lei până la împlinirea vârstei de 2 ani a copilului. În cazul unui copil cu dizabilități, dacă părintele obține venituri când copilul are 14 luni, stimulentul se va acorda până la împlinirea vârstei de 3 ani.

Important: Stimulentul de inserție nu poate fi cumulat cu alte indemnizații, cum ar fi cea acordată în perioada concediului de creștere a copilului.

Condiții de acordare a stimulentului de inserție

Conform OUG 111/2010, pentru a beneficia de stimulentul de inserție, părinții trebuie să realizeze condițiile de acordare a indemnizației de creștere a copilului, respectiv să fi realizat venituri din:

- salarii sau venituri asimilate salariilor (ori să se afle în perioade asimilate);

- activităţi independente;

- drepturi de proprietate intelectuală, activităţi agricole, silvicultură și piscicultură

- alte venituri supuse impozitului pe venit potrivit prevederilor Legii nr. 227/2015 privind Codul fiscal.

Important: Pentru a fi eligibile, veniturile din activitățile de mai sus trebuie să fi fost supuse impozitului pe venit pentru cel puțin 12 luni în ultimii 2 ani anteriori naşterii copilului sau, după caz, anterior datei adopţiei a încredinţării sau a instituirii plasamentului sau tutelei.

Acte stimulent inserție: Ce documente necesare pentru obținerea stimulentului de inserție

Pentru a beneficia de stimulentul de inserție, angajații trebuie să întocmească un dosar în care vor anexa o serie de documente, respectiv:

- copia actului de identitate;

- copia certificatului de naștere al copilului;

- documente care atestă relația cu copilul (pentru cazurile de plasament, adopție etc.);

- dovada veniturilor realizate;

- documente care confirmă îndeplinirea perioadei minime de cotizare;

- actul care atestă suspendarea activității pentru concediul de creștere a copilului;

- alte documente necesare pentru verificarea eligibilității, cum ar fi adeverințe de la angajator sau certificate medicale în cazul copiilor cu dizabilități

Unde se depun documentele pentru obținerea stimulentului de inserție?

Pentru acordarea stimulentului de inserție, solicitantul trebuie să depună o cerere însoțită de documente justificative la primăria de domiciliu sau reședință.

Important: Pe lângă depunerea documentelor necesare, pentru obținerea stimulentului de inserție, angajatorul trebuie anunțat în scris despre intenția de reluare a activității cu cel puțin 30 de zile înainte.

De când poate angajatul primi stimulentul de inserție

Potrivit Art. 24 din H.G. nr. 52/2011, data de la care salariatul poate începe să beneficieze de stimulentul de inserție se stabilește în funcție de momentul în care a fost depusă cererea aferentă acestui drept, după cum urmează:

- odată cu ziua următoare celei în care încetează concediul de maternitate/paternitate și încep a fi realizate veniturile supuse impozitului pe venit, dacă depui cererea pentru stimulentul de inserție în termen de 30 de zile lucrătoare de la acest moment;

- începând cu data nașterii copilului, dacă depui cererea în termen de cel mult 60 de zile lucrătoare, în situația în care nu îndeplinești condițiile pentru acordarea concediului de maternitate/paternitate și indemnizației aferente;

- simultan cu data adopției, a instituirii tutelei, a plasamentului sau a încredințării copilului, în cazul în care cererea este depusă în termen de cel mult 60 de zile lucrătoare de la respectiva dată ;

- începând cu data depunerii cererii, inclusiv pentru cazurile în care cererea a fost depusă peste termenele prevazute mai sus;

- începând cu ziua următoare celei în care beneficiarul indemnizației pentru creșterea copilului realizează venituri supuse impozitului pe venit, potrivit prevederilor Codului fiscal, și plata acesteia se suspendă, dacă cererea este depusă în termen de 30 de zile de la această dată.

Pe ce dată intră stimulentul de inserție?

Stimulentul de inserție este plătit lunar, de obicei între 8 și 27 ale lunii. Data exactă a plății poate depinde de instituția care gestionează dosarul și de data depunerii cererii

Care sunt cazurile în care încetează plata stimulentului de inserție

Acordarea stimulentului de inserție încetează atunci când:

- copilul a împlinit vârsta de 3 ani, respectiv 4 ani, în cazul copilului cu dizabilități;

- a avut loc decesul copilului;

- beneficiarul a decedat;

- beneficiarul este decăzut din drepturile părintești;

- beneficiarul este îndepărtat, conform legii, de la exercitarea tutelei;

- beneficiarul nu mai îndeplinește condițiile prevăzute de lege în vederea încredințării copilului spre adopție;

- beneficiarul nu mai îndeplinește condițiile prevăzute de lege în vederea menținerii măsurii de plasament;

- beneficiarul execută o pedeapsă privativă de libertate sau se află în arest preventiv pe o perioadă mai mare de 30 de zile;

- copilul este abandonat ori este internat într-o instituție de ocrotire publică sau privată;

- beneficiarul nu mai are domiciliul sau reședința pe teritoriul României și/sau nu mai locuiește în România împreună cu copilul/copiii pentru care solicită drepturile și de a cărui creștere și îngrijire se ocupă;

- se constată că, timp de 3 luni consecutive, se înregistrează mandate poștale returnate.

Întrebări frecvente (FAQ) despre stimulentul de inserție

Secțiunea de mai jos răspunde unor întrebări suplimentare și practice despre stimulentul de inserție, oferind clarificări legate de proceduri, compatibilitate cu alte situații și aspecte practice pentru părinți și tutori.

Trebuie să notific angajatorul înainte de a reveni la muncă pentru a primi stimulentul?

Da, angajatorul trebuie informat în scris cu cel puțin 30 de zile înainte de reluarea activității.

Se poate primi stimulentul dacă lucrez part-time sau cu contract temporar?

Da, stimulentul se acordă și în cazul reluării muncii cu program redus sau contract pe perioadă determinată, dacă se realizează venituri eligibile.

Poate un părinte singur să solicite stimulentul dacă celălalt părinte nu contribuie financiar?

Da, orice părinte îndreptățit poate solicita stimulentul, indiferent de implicarea celuilalt părinte.

Se aplică stimulentul și în cazul copiilor născuți prematur?

Da, condițiile de acordare rămân aceleași, luând în considerare vârsta calendaristică a copilului.

Poate beneficia de stimulentul o persoană care locuiește în străinătate?

Nu, stimulentul se acordă numai dacă beneficiarul locuiește efectiv în România împreună cu copilul.

Se poate cumula stimulentul cu alte indemnizații?

Nu, stimulentul de inserție nu poate fi cumulat cu indemnizația pentru creșterea copilului sau alte indemnizații similare.

Unde trebuie depusă cererea pentru stimulentul de inserție?

La primăria de domiciliu sau reședință, însoțită de documentele justificative.

Sursă foto: Shutterstock, Freepik

Surse de documentare:

- OUG nr. 111 din 8 decembrie 2010, https://www.avocatnet.ro/articol_68897/Stimulent-de-inser%C8%9Bie-2025-Drepturi-cuantum-%C8%99i-procedura-de-acordare.html, accesat în 16.10.2025;

- Hotărâre nr. 52 din 19 ianuarie 2011 pentru aprobarea Normelor metodologice de aplicare a prevederilor Ordonanței de urgență a Guvernului nr. 111/2010 privind concediul și indemnizația lunară pentru creșterea copiilor, https://legislatie.just.ro/Public/DetaliiDocument/125717, accesat în 16.10.2025;

- Lege nr. 89 din 2 mai 2019 pentru modificarea și completarea Ordonanței de urgență a Guvernului nr. 111/2010 privind concediul și indemnizația lunară pentru creșterea copiilor, precum și pentru stabilirea unor măsuri privind recuperarea debitelor reprezentând indemnizație pentru creșterea copilului, https://legislatie.just.ro/Public/DetaliiDocument/213403, accesat în 16.10.2025;

- Hotărâre nr. 536 din 13 mai 2021 pentru modificarea și completarea Normelor metodologice de aplicare a prevederilor Ordonanței de urgență a Guvernului nr. 111/2010 privind concediul și indemnizația lunară pentru creșterea copiilor, aprobate prin Hotărârea Guvernului nr. 52/2011, https://legislatie.just.ro/Public/DetaliiDocument/242314, accesat în 16.10.2025;

- Hotărâre nr. 865 din 14 septembrie 2023 pentru modificarea și completarea Normelor metodologice de aplicare a prevederilor Ordonanței de urgență a Guvernului nr. 111/2010 privind concediul și indemnizația lunară pentru creșterea copiilor, aprobate prin Hotărârea Guvernului nr. 52/2011, https://legislatie.just.ro/Public/DetaliiDocumentAfis/274580, accesat în 16.10.2025;

|

Tichetele de masă se acordă angajaților pentru zilele efectiv lucrate, dar modul de acordare poate varia în funcție de situație: în preaviz, ele se acordă proporțional cu zilele lucrate; în delegare sau detașare, tichetele nu se acordă pentru zilele în care angajatul primește diurnă; în cazul abaterilor disciplinare, tichetele sunt menținute, cu excepția perioadelor de suspendare a contractului de muncă. Esențial:

|

Acordarea tichetelor de masă în preaviz

Model decizie acordare tichete de masă

Cum se impozitează tichetele de masă

Acordarea tichetelor de masă în delegare sau detaşare

1. Tichete de masă în delegare

2. Tichete de de masă în detașare

Alte excepții de la acordarea tichetelor de masă

Impactul procedurii disciplinare asupra acordării tichetelor de masă

Întrebări frecvente (FAQ) despre acordarea tichetelor de masă

Tichete de masă ⎯ cadru legal

Cadrul legal care reglementează acordarea și utilizarea tichetelor de masă în România este stabilit în principal de următoarele acte normative:

- Legea nr. 165/2018 privind acordarea biletelor de valoare, cu modificările și completările ulterioare — aceasta stabilește tipurile de bilete de valoare (tichete de masă, tichete cadou, tichete culturale, vouchere de vacanță, tichete sociale etc.), condițiile de acordare, limitele valorice și regimul fiscal al acestora.

- Hotărârea Guvernului nr. 1045/2018 pentru aprobarea Normelor metodologice de aplicare a Legii nr. 165/2018 — detaliază procedurile privind emiterea, distribuirea și utilizarea tichetelor de masă, inclusiv aspecte legate de formatul acestora (pe suport electronic sau hârtie).

- Ordinul Ministerului Finanțelor nr. 484/2025 (actualizat periodic) — stabilește valoarea maximă nominală a unui tichet de masă. Începând cu luna decembrie 2025, valoarea nominală a unui tichet de masă poate fi de maximum 45 lei.

👉Descoperă care sunt ultimele noutăți în materie de beneficii extrasalariale și cum creșterea valorii tichetelor de masă din acest an poate influența activitatea companiei tale.

Acordarea tichetelor de masă în preaviz

Acordarea tichetelor de masă în perioada de preaviz este reglementată tot de Legea nr. 165/2018 privind biletele de valoare cu modificările și completările ulterioare, precum și de Codul muncii (Legea nr. 53/2003 cu modificările și completările ulterioare), în ceea ce privește statutul salariatului aflat în preaviz.

Conform acestor prevederi, salariatul aflat în perioada de preaviz rămâne în continuare angajat al societății, beneficiind de toate drepturile și având toate obligațiile care decurg din contractul individual de muncă, până la data încetării efective a acestuia.

Prin urmare:

- Tichetele de masă se acordă și în perioada de preaviz, numai pentru zilele lucrate efectiv;

- Dacă salariatul se află în preaviz de demisie sau în preaviz de concediere, dreptul la tichete de masă nu este suspendat, cu condiția ca acesta să presteze activitate în perioada respectivă;

- În situația în care salariatul nu mai desfășoară activitate în perioada de preaviz (de exemplu, este scutit de prezență la serviciu la solicitarea angajatorului, se află în concediu medical sau în concediu de odihnă), nu se acordă tichete de masă pentru acele zile;

- Acordarea tichetelor de masă încetează la data la care contractul individual de muncă încetează efectiv.

Condiții pentru acordarea tichetelor de masă în preaviz

- Salariatul are calitatea de angajat activ pe toată durata preavizului;

- Prestează muncă efectivă în zilele pentru care se acordă tichetele;

- Angajatorul a prevăzut în regulamentul intern sau contractul colectiv de muncă modalitatea de acordare a tichetelor de masă, aplicabilă tuturor salariaților, inclusiv celor aflați în preaviz;

- Valoarea tichetelor acordate respectă plafonul legal stabilit prin ordin al Ministerului Finanțelor.

Exemplu practic: Dacă un salariat se află în preaviz de 20 de zile lucrătoare și lucrează efectiv 15 dintre acestea (5 zile fiind în concediu medical), atunci tichetele de masă se acordă numai pentru cele 15 zile efectiv lucrate.

Model decizie acordare tichete de masă

Modelul de decizie privind acordarea tichetelor de masă este un instrument util, menit să asigure aplicarea unitară și conformă cu legea a acestui beneficiu pentru angajați. Acest model poate fi adaptat ușor în funcție de structura, dimensiunea și specificul instituției, oferind un cadru clar de decizie administrativă pentru acordarea drepturilor salariale complementare personalului.

Cum se impozitează tichetele de masă

Beneficiul extrasalarial sub forma tichetelor de masă prezintă următoarele avantaje fiscale și operaționale pentru companii:

- Scutire de la plata contribuțiilor sociale (CASS, CAS, CAM). Acestea sunt reținute din veniturile angajatului;

- Deductibilitate 100% de la plata impozitului pe profit;

- Până la 32% economii față de aceeași sumă acordată cash;

👉Pentru angajați, tichetele de masă înseamnă un sprijin în plus pentru mese hrănitoare și pentru susținerea unui stil de viață modern. Alege să le oferi cardurile de masă Edenred și, pe lângă avantaje fiscale, bucură-te și de retenția angajaților pe termen lung!

Acordarea tichetelor de masă în delegare sau detaşare

În cazul în care un salariat este trimis în delegare sau detașare, modul de acordare a tichetelor de masă se modifică față de situația normală de lucru sau față de preaviz. Descoperă în continuare mai multe detalii.

1. Tichete de masă în delegare

Pe perioada în care salariatul este delegat (adică își desfășoară temporar activitatea într-un alt loc decât cel obișnuit), acesta are dreptul, potrivit legii, la:

- diurnă de delegare, pentru acoperirea cheltuielilor suplimentare generate de deplasare;

- decontarea cheltuielilor de transport și cazare;

În această situație nu se acordă tichete de masă pentru zilele în care salariatul primește indemnizație de delegare (diurnă).

Conform Codului muncii, delegarea unui salariat poate fi dispusă pentru o perioadă de cel mult 60 de zile calendaristice într-un an. Această perioadă poate fi prelungită succesiv pentru noi intervale de maximum 60 de zile fiecare, numai cu acordul salariatului. De asemenea, ca angajatul să aibă dreptul de a primi diurna, distanța deplasării trebuie să fie mai mare de 5 km sau 50 km față de locația postului de muncă și durata deplasării trebuie să fie mai mare de 12 ore.

👉 Află mai multe detalii despre cum se calculează diurna în 2025 și ce reglementări contabile trebuie să ai în vedere.

2. Tichete de de masă în detașare

Pe perioada detașării, salariatul este temporar transferat pentru a lucra la un alt angajator sau într-o altă unitate a aceluiași angajator. La fel ca în cazul delegării, atunci când salariatul detașat primește indemnizație de detașare (diurnă), nu are dreptul la tichete de masă pentru aceleași zile.

Alte excepții de la acordarea tichetelor de masă

Pe lângă situațiile în care salariatul se află în delegare sau detașare, există și următoarele situații care reprezintă excepții de la acordarea tichetelor de masă:

- Concediu de odihnă: Nu se acordă tichete în timpul concediului de odihnă

- Zile libere plătite: Pentru evenimente familiale sau conform legii/contractului colectiv

- Concediu medical: Nu se dau tichete în perioada concediului medical

- Absențe nemotivate: Sau alte cazuri stabilite prin acordul dintre angajator și salariați

Impactul procedurii disciplinare asupra acordării tichetelor de masă

Legislaţia în vigoare oferă angajatorului dreptul de a dispune declanşarea cercetării disciplinare, şi în definitiv, aplicarea unor sancţiuni disciplinare, atunci când observă că angajaţii săi săvârșesc fapte ce pot fi catalogate drept abateri disciplinare.

Dacă în urma cercetării disciplinare, angajatorul dispune aplicarea de sancțiuni disciplinare printr-o decizie emisă în formă scrisă, acestea pot fi următoarele:

- avertismentul scris;

- retrogradarea din funcție, cu acordarea salariului corespunzător funcției în care s-a dispus retrogradarea, pentru o durată ce nu poate depăși 60 de zile;

- reducerea salariului de bază pe o durată de 1-3 luni cu 5-10%;

- reducerea salariului de bază și/sau, după caz, și a indemnizației de conducere pe o perioadă de 1-3 luni cu 5-10%;

- desfacerea disciplinară a contractului individual de muncă.