Perioada de sarcină vine cu multe întrebări, iar una dintre cele mai importante este legată de concediul de maternitate. Înțelegerea drepturilor tale, a perioadelor de concediu și a modului de calcul al indemnizației este esențială pentru a te pregăti financiar și emoțional pentru venirea bebelușului. Acest articol te va ghida prin toate aspectele importante ale concediului prenatal în 2025, de la momentul ideal pentru a intra în concediu, până la calculul indemnizației și beneficiile suplimentare de care poți beneficia.

- Ce este concediul prenatal și când îl poți începe

- Durata concediului de maternitate (prenatal și postnatal) și flexibilitatea în utilizarea zilelor de concediu

- Câți bani iei în prenatal - calculul indemnizației pentru 2025

- Cine plătește concediul prenatal și cum se face plata

- Acte necesare pentru concediul prenatal

- Drepturi și obligații pentru angajată și angajator

- Diferența dintre concediul prenatal și concediul de risc maternal

- FAQ

Ce este concediul prenatal și când îl poți începe

Concediul prenatal reprezintă prima parte a concediului de maternitate și are scopul de a-i oferi viitoarei mame timpul necesar pentru a se pregăti de venirea bebelușului și a se odihni în ultimele săptămâni de sarcină.

La câte săptămâni se intră în prenatal

Momentul ideal pentru a începe concediul prenatal este, de regulă, în a șaptea lună de sarcină, mai exact de la 28 de săptămâni. Așadar, ai posibilitatea să intri în concediu cu 63 de zile calendaristice înainte de data estimată a nașterii.

Este important să reții că momentul exact în care poți intra în prenatal poate varia ușor, în funcție de recomandările medicului tău și de modul în care te simți. Unele femei preferă să înceapă concediul mai devreme, în timp ce altele aleg să continue să lucreze până aproape de termen.

Iar acum că știi ce este concediul prenatal și când îl poți începe, este important să înțelegi și cum se calculează indemnizația aferentă acestei perioade. În secțiunea următoare, vom detalia modul de calcul al indemnizației pentru 2025.

Durata concediului de maternitate (prenatal și postnatal) și flexibilitatea în utilizarea zilelor de concediu

În conformitate cu art. 39 din OUG 158/2005, durata totală a concediului prenatal și postnatal, adică a concediului de maternitate, este de 126 de zile calendaristice. Această perioadă este împărțită astfel:

- Concediul prenatal: 63 de zile, care se iau înainte de data nașterii

- Concediul postnatal: 63 de zile, care se iau după naștere

Totuși, legislația îți oferă flexibilitate în ceea ce privește modul în care poți utiliza zilele de concediu prenatal. Ai următoarele opțiuni:

- Să utilizezi toate cele 63 de zile înainte de naștere.

- Să începi concediul prenatal mai târziu și să transferi zilele rămase către perioada concediului postnatal.

- Să renunți complet la concediul prenatal și să folosești toate cele 126 de zile după naștere.

Cu toate acestea, este esențial să respecți o condiție importantă: durata minimă obligatorie a concediului postnatal trebuie să fie de cel puțin 42 de zile calendaristice.

Această flexibilitate îți permite să ajustezi perioada de concediu în funcție de nevoile tale personale și de starea de sănătate, asigurând, în același timp, protecția necesară atât pentru tine, cât și pentru copil, în perioada critică de după naștere.

Concediul de maternitate și concediul pentru creșterea și îngrijirea copilului sunt două concepte diferite. Descoperă cât durează concediul pentru creșterea și îngrijirea copilului și cât e indemnizația pentru creștere copil în 2025.

Pentru a beneficia de toate aceste drepturi, este esențial să pregătești din timp documentele necesare. Așadar, în secțiunea următoare, vom detalia lista completă a actelor necesare pentru concediul prenatal.

Câți bani iei în prenatal - calculul indemnizației pentru 2025

În 2025, potrivit OUG nr. 158/2005, indemnizația pentru concediul prenatal se calculează ca 85% din media veniturilor brute lunare obținute în ultimele 6 luni din cele 12 luni anterioare lunii de începere a concediului. Este foarte important de reținut faptul că acest calcul al concediului prenatal se bazează pe veniturile pentru care s-au plătit contribuții.

Pentru a afla câți bani iei în prenatal, poți urma acești pași simpli:

- Calculează media veniturilor brute lunare pe care le-ai avut în ultimele 6 luni.

- Înmulțește această medie cu 85% și scade 25% (CAS) din rezultat.

- Rezultatul obținut reprezintă valoarea indemnizației lunare pe care o vei primi în timpul concediului prenatal.

De exemplu, dacă media veniturilor tale brute lunare a fost de 5000 de lei, indemnizația de prenatal se va calcula astfel:

5.000 lei x 85% = 4.250 lei pe lună

Apoi, din acești 4.250 lei pe lună, trebuie să scazi 25% – procent aferent CAS.

Așadar, valoarea netă („în mână”) pe care o vei primi ca indemnizație de prenatal este de 3.187,5 lei.

Pentru a obține un calcul rapid și precis, poți utiliza un calculator concediu prenatal 2025 disponibil online. Aceste instrumente țin cont și de eventualele limite maxime stabilite prin lege pentru indemnizație.

Condiții pentru obținerea indemnizației de prenatal

Pentru a putea primi indemnizația de prenatal, trebuie să îndeplinești aceste condiții:

- Să ai un stagiu de cotizare de cel puțin 6 luni în ultimele 12 luni anterioare datei de începere a concediului.

- Să prezinți un certificat medical care să ateste faptul că ești însărcinată.

- Să ai domiciliul sau reședința pe teritoriul României.

Este foarte important să înțelegi cum se calculează concediul prenatal, astfel încât să îți poți planifica bugetul în această perioadă specială. Poți consulta un specialist în resurse umane sau poți utiliza un calculator online actualizat pentru 2025, pentru a determina cu exactitate suma la care ai dreptul.

Cine plătește concediul prenatal și cum se face plata

Indemnizația aferentă concediului prenatal este acoperită integral de Casa Națională de Asigurări de Sănătate. Deși angajatorul are obligația inițială de a efectua plata indemnizației, acesta are dreptul de a solicita ulterior recuperarea sumelor respective de la Casa de Asigurări de Sănătate.

Procesul de plată a concediului prenatal presupune următorii pași:

- Angajatorul plătește indemnizația lunar, odată cu salariile celorlalți angajați.

- Suma plătită reprezintă 85% din media veniturilor brute lunare obținute în ultimele 6 luni.

- Angajatorul depune o cerere la Casa de Asigurări de Sănătate, prin care solicită recuperarea sumelor plătite.

- Casa de Asigurări verifică documentele și aprobă rambursarea sumei către angajator.

Particularități ale plății concediului prenatal

Cum se plătește concediul prenatal în cazul persoanelor fizice autorizate (PFA)?

Acestea pot beneficia de indemnizație dacă au încheiat un contract de asigurare cu Casa Județeană de Asigurări de Sănătate. În acest caz, indemnizația se calculează ca 85% din media veniturilor asigurate în ultimele 6 luni, dar nu poate depăși valoarea a 12 salarii minime brute pe țară.

Este foarte important să te informezi din timp cu privire la modul în care se realizează plata concediului prenatal pentru PFA și să pregătești toate documentele necesare, pentru a evita întârzierile în primirea indemnizației la care ai dreptul.

Acte necesare pentru concediul prenatal

Pentru a beneficia de concediul prenatal, este necesar să pregătești o serie de documente importante. Iată care sunt principalele acte necesare pentru concediul prenatal:

- Certificat medical eliberat de medicul de familie sau de medicul specialist obstetrician-ginecolog, care să ateste starea de sarcină și să recomande acordarea concediului prenatal.

- Cerere prin care soliciți acordarea concediului prenatal, adresată angajatorului tău.

- Copie după cartea ta de identitate.

- Adeverință de la angajator, care să confirme faptul că ai realizat venituri salariale supuse impozitului pe venit în ultimele 6 luni din cele 12 luni anterioare datei probabile a nașterii.

Procedura de depunere a actelor

După ce ai pregătit toate actele pentru prenatal, trebuie să le depui la angajatorul tău cu cel puțin 30 de zile înainte de data estimată pentru începerea concediului. Angajatorul este obligat să îți aprobe cererea și să transmită documentele mai departe către Casa de Asigurări de Sănătate, pentru a se putea calcula și plăti indemnizația.

Documente suplimentare în situații speciale

În anumite situații, pot fi necesare și alte documente pentru concediul prenatal:

- Pentru femeile cu handicap: o copie a certificatului de încadrare în grad de handicap.

- În cazul sarcinilor cu risc: documentație medicală suplimentară, care să ateste necesitatea unui concediu prenatal prelungit.

- Pentru persoanele care au lucrat în străinătate: documente care să ateste perioadele de asigurare efectuate în alte țări.

Drepturi și obligații pentru angajată și angajator

În calitate de angajată însărcinată, principala ta obligație este de a anunța angajatorul în scris de sarcină și de a prezenta documentele doveditoare în acest sens. Apoi, pe perioada în care continui să lucrezi, poți beneficia de o serie de avantaje suplimentare, menite să te sprijine în această perioadă importantă:

Posibilitatea de a beneficia de un program de lucru flexibil sau redus, fără ca salariul să fie diminuat.

Chiar și în contextul unui program de muncă redus, poți primi cardul de vacanță Edenred. Îl poți folosi în rețeaua de unități turistice partenere: hoteluri, pensiuni, baze de tratament balnear și agrement etc. și poți plăti multiple servicii precum cazarea, transportul, mesele, serviciile de agrement etc. Iar angajatorul? Economisește până la 32%, față de acordarea primelor de vacanță în numerar.

- Posibilitatea de a lucra de acasă, în cazul în care natura activității tale permite acest lucru.

- Pauze suplimentare, pe care le poți folosi pentru odihnă sau pentru a merge la consultații medicale.

- Adaptarea locului de muncă, astfel încât să fie evitat efortul fizic excesiv.

- Scutirea de la efectuarea orelor suplimentare sau a turelor de noapte.

Un aspect important de menționat este că angajatorul tău are obligația legală de a evalua riscurile existente la locul de muncă și de a lua măsuri pentru a-ți proteja sănătatea, precum și pe cea a fătului. Aceste măsuri pot include:

- Modificarea temporară a sarcinilor tale de serviciu.

- Transferul temporar pe un alt post de lucru, care nu implică riscuri, cu menținerea salariului.

- Acordarea concediului de risc maternal, în cazul în care nu pot fi asigurate condiții de muncă adecvate.

Beneficii suplimentare pe care le poți primi din partea angajatorului

Numeroase companii oferă beneficii suplimentare, pe bază voluntară, pentru a sprijini angajatele în perioada prenatală, cum ar fi:

- Acces gratuit la servicii de consiliere și suport psihologic.

- Carduri cadou.

- Abonamente la clinici private, pentru monitorizarea sarcinii.

- Cursuri de pregătire pentru naștere și pentru îngrijirea nou-născutului.

- Pachete care conțin produse necesare pentru sarcină și pentru îngrijirea nou-născutului.

Este important să știi că aceste beneficii suplimentare nu pot înlocui sau diminua drepturile tale legale referitoare la concediul de maternitate 2025. Ele vin în completarea acestora, oferindu-ți un sprijin suplimentar în perioada prenatală. În plus, revenirea la locul de muncă după concediul de maternitate tinde să fie mai ușoară, atunci când există o relație pozitivă și de susținere cu angajatorul pe parcursul sarcinii.

Cardul cadou Edenred poate fi un ajutor de nădejde pentru tine, în această perioadă, iar pentru angajator, o modalitate de a-și arăta aprecierea pentru munca depusă, în timp ce beneficiază și de anumite avantaje fiscale. Întreabă angajatorul despre Cardul Cadou Edenred și bucură-te de libertatea de a alege ce ai nevoie pentru tine și micuțul tău. Îl poți utiliza la peste 57.000 de comercianți parteneri.

Pentru a putea beneficia de aceste avantaje, este necesar să informezi angajatorul cât mai devreme posibil, cu privire la faptul că ești însărcinată, pentru a permite implementarea măsurilor necesare de protecție și suport.

După concediul de maternitate, poți beneficia de stimulentul de inserție, dacă te întorci mai repede la muncă. Informează-te despre valoarea și condițiile de acordare a stimulentului de inserție.

Diferența dintre concediul prenatal și concediul de risc maternal

În plus față de concediul prenatal standard, există și alte tipuri de concedii care pot fi relevante pentru femeile însărcinate. Așadar, haide să vorbim despre concediul prenatal și concediul de risc maternal.

Deși ambele tipuri de concediu au ca scop protejarea sănătății femeilor însărcinate, există anumite diferențe importante între concediul medical prenatal și concediul de risc maternal:

Scopul și motivul acordării

- Concediul prenatal se acordă tuturor femeilor însărcinate în ultimele luni de sarcină, pentru a le permite să se pregătească pentru naștere și să se odihnească.

- Concediul de risc maternal se acordă doar în anumite situații, atunci când condițiile de muncă pot pune în pericol sănătatea mamei sau pe cea a fătului.

Perioada de acordare

- Concediul prenatal începe, de regulă, în luna a 7-a de sarcină și are o durată de 63 de zile.

- Concediul de risc maternal poate fi acordat în orice moment al sarcinii și poate dura maximum 120 de zile.

Condiții de eligibilitate

- Pentru a beneficia de concediul prenatal, este necesar un stagiu minim de cotizare de 6 luni în ultimul an.

- Concediul de risc maternal se acordă fără a fi necesar un stagiu minim de cotizare.

Indemnizația acordată

- Indemnizația pentru concediul prenatal reprezintă 85% din media veniturilor obținute în ultimele 6 luni.

- Indemnizația pentru concediul de risc maternal reprezintă 75% din media veniturilor obținute în ultimele 10 luni.

Procedura de obținere

Pentru a obține concediul de risc maternal, angajatorul trebuie să evalueze condițiile de muncă și să ia măsuri pentru a elimina eventualele riscuri. Concediul de risc maternal poate fi solicitat doar în cazul în care eliminarea riscurilor nu este posibilă, pe baza recomandării medicului de medicina muncii.

În schimb, concediul prenatal se acordă automat, la cererea ta, pe baza certificatului medical eliberat de medicul de familie sau de medicul ginecolog.

În concluzie, concediul prenatal este un drept important pentru toate femeile însărcinate, oferind timpul necesar pentru pregătirea nașterii și odihna adecvată. Este esențial să înțelegi momentul ideal pentru a intra în concediu, modul de calcul al indemnizației, durata concediului și documentele necesare. Nu uita să te informezi cu privire la beneficiile suplimentare de care poți beneficia și să comunici deschis cu angajatorul tău, pentru a asigura o tranziție lină către această perioadă specială. Prin informare și planificare, te poți asigura că beneficiezi de toate drepturile tale și că te poți concentra pe ceea ce este mai important: sănătatea ta și a copilului tău.

FAQ

Ce este concediul prenatal?

Concediul prenatal este perioada de concediu medical acordată înainte de nașterea copilului, pentru protejarea sănătății mamei și a fătului.

Cât durează concediul prenatal?

Concediul prenatal poate dura până la 63 de zile calendaristice, fiind parte din concediul medical de maternitate (care are în total 126 de zile: prenatal + postnatal).

Dacă mă îmbolnăvesc în timpul sarcinii (de exemplu, răceală sau gripă), pot intra direct în concediu prenatal?

Nu. Concediul prenatal se acordă strict pentru sarcină și naștere. Pentru alte afecțiuni care apar în timpul sarcinii (răceală, gripă etc.), medicul de familie sau specialistul poate acorda concediu medical obișnuit.

Are angajatorul dreptul să mă concedieze în perioada prenatală?

Nu, dacă l-ai informat în scris despre sarcină și ai dovada transmiterii (număr de înregistrare). Conform Codului Muncii, angajatorul nu poate dispune concedierea pe durata sarcinii, cu excepția cazului în care contractul tău este pe perioadă determinată și ajunge la termen.

Ce se întâmplă cu indemnizația de maternitate dacă expiră contractul de muncă în timpul sarcinii?

Dacă are loc încetarea contractului, pentru că era pe perioadă determinată, indemnizația de maternitate va fi preluată și plătită direct de Casa de Asigurări de Sănătate.

Ce indemnizație primesc în concediul prenatal?

În timpul concediului prenatal, indemnizația este de 85% din media veniturilor brute lunare realizate în ultimele 6 luni din cele 12 luni anterioare lunii în care începe concediul.

Pot beneficia de concediu prenatal dacă sunt PFA sau lucrez pe contract de colaborare?

Da, dacă ești asigurată în sistemul public de sănătate și ai plătit contribuțiile aferente, ai dreptul la concediu prenatal și indemnizație.

Beneficiile suplimentare oferite de angajatori afectează drepturile legale de concediu?

Nu. Beneficiile suplimentare, cum ar fi cardurile cadou Edenred, abonamentele medicale sau cursurile prenatale, vin în completarea drepturilor tale legale și nu le pot înlocui sau diminua.

Sursă foto: Shutterstock

Concediu creștere copil: cât durează, ce sume se pot primi și acte necesare indemnizație creștere copil

Orice proaspăt părinte își dorește să stea cât mai mult timp cu cel mic, iar legislația în vigoare îi oferă acestuia dreptul de a beneficia de concediu pentru creșterea copilului, dar și de o indemnizație lunară.

În cele ce urmează, poți citi mai multe despre condițiile necesare pentru acordarea concediului pentru creșterea copilului, durata sa, precum și ce valoare are indemnizația lunară.

- În ce condiții se acordă concediul și indemnizația pentru creșterea copilului: lege concediu creștere copil

- Cât durează concediul și ce valoare poate avea indemnizația creștere copil 2025

- Concediu creștere copil pentru tată

- Cum se calculează indemnizația de creștere copil: formulă de calcul indemnizație creștere copil în 2025

- Când și cum se plătește indemnizația pentru creșterea copilului

- Acte necesare pentru obținerea indemnizației

- În ce condiții încetează plata indemnizației pentru creșterea copilului

- Întoarcerea la muncă după concediu creștere copil

- Revenire din concediu creștere copil înainte de termen

În ce condiții se acordă concediul și indemnizația pentru creșterea copilului: lege concediu creștere copil

Conform OUG nr. 111/2010 privind concediul și indemnizația lunară pentru creșterea copiilor, oricare dintre părinți poate beneficia de acest drept. Așadar, un părinte poate rămâne acasă pentru a avea grijă de copil, timp în care va putea primi o sumă de bani, ce poartă denumirea de indemnizație. Altfel spus, atât mama, cât și tatăl pot cere concediu pentru creșterea copilului.

Totodată, întrucât legea nu distinge, concediul și indemnizația menţionate se pot acorda atât părinților naturali, cât și celor adoptivi sau tutorilor legali, după caz.

Prin urmare, condițiile care trebuie îndeplinite pentru a putea primi indemnizația pentru creșterea copilului sunt următoarele:

● Părinţii trebuie să aibă domiciliul sau reședința în România (indiferent că este vorba despre un cetățean român, străin sau apatrid, fără cetățenie);

● Părinţii se ocupă efectiv de creșterea copilului/copiilor și locuiesc împreună în România;

● Aceștia au obținut venituri impozabile (salariu sau venituri din activități independente) timp de 12 luni în ultimii doi ani anterior datei naşterii copilului;

E important de menționat că, pentru cele 12 luni, se iau în calcul și perioadele în care salariatul a beneficiat de concediu medical, șomaj sau pensie de invaliditate.

În acelaşi timp, Legea nr. 89/2019 aduce câteva modificări și completări pentru Ordonanța de Urgență nr. 111/2010. Mai exact, actul normativ prevede următoarele aspecte:

● Dacă persoana care a beneficiat de concediu și indemnizație pentru creșterea copilului naște unul sau mai mulți copii într-o perioadă de până la 12 luni de la finalizarea concediului pentru creșterea copilului anterior, iar din calculul indemnizației rezultă un cuantum lunar pentru creșterea copilului mai mic decât cuantumul indemnizației primit anterior nașterii celui din urmă copil, se va acorda indemnizația lunară pentru creșterea copilului primită pentru copilul anterior;

● Angajatorul nu poate concedia cel de-al doilea părinte care se află în concediu pentru creșterea copilului de cel puțin o lună din perioada totală.aa

Beneficiarii trebuie să știe că perioada de concediu pentru creșterea copilului este considerată vechime în muncă, fiind asimilată în continuare la stagiul de cotizare la pensie. În plus, angajatul va rămâne asigurat la sănătate, iar contribuția va fi plătită de la bugetul de stat.

Cât durează concediul și ce valoare poate avea indemnizația creștere copil 2025

De reţinut, concediul pentru creșterea și îngrijirea copilului nu trebuie confundat cu cel de maternitate, între cele două concepte existând diferenţe semnificative.

Concediul de maternitate (de sarcină şi lăuzie) priveşte exclusiv dreptul angajatei însărcinate la repaus timp de 126 de zile atât înainte (63 zile), cât şi după naştere (63 zile). Pe de altă parte, solicitarea concediului şi a indemnizaţiei de creştere a copilului se poate realiza de către oricare dintre părinți.

În principiu, din perspectiva duratei, concediul pentru creșterea copilului se acordă pentru o perioadă de maximum doi ani sau trei ani, în cazul copiilor cu handicap. În tot acest timp, salariatul va primi o indemnizație lunară, pentru fiecare copil în parte. Ce valoare poate avea indemnizația de creștere copil în 2025? Ei bine, aceasta nu poate fi mai mică de 1.651 de lei. În același timp, legislația prevede că indemnizația nu poate depăși valoarea de 8.500 de lei, indiferent de veniturile beneficiarului.

Totuși, angajatul nu este obligat să îşi suspende activităţile profesionale pe toată perioada corespunzătoare concediului de creștere a copilului, ci se poate întoarce la locul de muncă mai devreme. În acest caz, totuși, nu va mai beneficia de indemnizația lunară.

Concediu creștere copil pentru tată

Dreptul la concediu de creștere copil este garantat de legislația din țara noastră atât pentru mame, cât și pentru tații copiilor, condițiile de acordare fiind aceleași pentru ambii părinți.

Potrivit ultimelor reglementări, tații care nu au solicitat dreptul la concediu de creștere copil (CCC), au posibilitatea de a beneficia de acesta pentru o perioadă de cel puțin două luni, dacă îndeplinesc condițiile de acordare.

Cum se calculează indemnizația de creștere copil: formulă de calcul indemnizație creștere copil în 2025

Indemnizația minimă pentru creșterea copilului este calculată în funcție de valoarea indicelui social de referință (ISR), de 660 de lei. Așa cum am menționat mai sus, aceasta nu poate fi mai mică de 1.651 de lei sau mai mare de 8.500 de lei, indiferent de veniturile beneficiarului.

Conform legislației, indemnizația pentru creșterea copilului reprezintă 85% din media veniturilor nete realizate în ultimele 12 luni. Cele 12 luni nu trebuie să fie în mod obligatoriu consecutive, însă trebuie să fie cumulate în ultimii doi ani înainte de data nașterii copilului.

Așadar, formula indemnizație copil = salariu net x 85%. Prin urmare, dacă ai avut un salariu net de 6.000 de lei, formula arată astfel: 6.000 lei x 85% = 5.100 lei indemnizație creștere copil în 2025.

Bine de știut: Cuantumul indemnizației se majorează cu 50% din suma cuvenită pentru fiecare copil născut dintr-o sarcină gemelară, de tripleți sau multipleți, începând cu al doilea copil provenit dintr-o astfel de naștere.

De exemplu, dacă indemnizația pentru primul copil este 3.000 lei, indemnizația pentru al doilea copil va fi 3.000 lei + 50% din această sumă, adică 3.000 lei + 1.500 lei = 4.500 lei.

Beneficiez de indemnizație creștere copil dacă nu am lucrat 12 luni?

Da, atunci când salariatul nu îndeplinește condiția de a fi lucrat 12 luni înainte de nașterea copilului, poate beneficia totuși de indemnizație creștere copil. Valoarea indemnizației creștere copil dacă nu a lucrat va fi în procent de 85% din salariul minim brut pe țară (4.050 lei) adică 3.442 lei. La fel se întâmplă și în cazul în care viitoarea mămică nu a lucrat deloc în anii anteriori nașterii copilului.

Venituri luate în calcul pentru indemnizație creștere copil

Veniturile luate în calcul pentru indemnizație creștere copil și menționate în OUG 111/2010 sunt:

- veniturile din salarii;

- veniturile din tichete de masă;

- veniturile obținute din activități independente (PFA, profesii medicale, avocatură);

- veniturile din silvicultură, piscicultură și din activități agricole.

Află care este valoarea tichetelor de masă în 2025 și ce beneficii obții, ca antreprenor, dacă alegi să crești valoarea pentru angajații tăi.

Când și cum se plătește indemnizația pentru creșterea copilului

Ca regulă, legea prevede că indemnizația de creștere a copilului se va plăti după terminarea concediul postnatal. Pentru a fi respectată această dată, termenul de depunere a dosarului de indemnizație pentru creșterea copilului este de 60 de zile lucrătoare de la finalizarea concediului de maternitate de minimum 42 de zile.

Prin urmare, vei putea beneficia de indemnizaţia pentru creştere copil retroactiv începând cu ziua următoare celei în care încetează concediul de maternitate, dar nu mai devreme de ziua a 43-a de la nașterea copilului.

Aceasta se plătește, de obicei, în intervalul 8-25 în luna curentă pentru luna anterioară, prin metoda aleasă de salariat în momentul în care a fost depusă cererea. Plata poate fi făcută astfel:

- prin virament bancar, în contul beneficiarului;

- prin mandat poștal, la domiciliu.

Metoda de plată a indemnizației se poate modifica prin depunerea unei cereri în acest sens. De asemenea, plata poate fi făcută prin virament bancar doar dacă unitatea bancară a încheiat o convenție cu Agenția pentru Plăți și Inspecție Socială. De altfel, plata indemnizației este aprobată și acordată de către această instituție, banii fiind alocați din bugetul Ministerului Muncii.

Ultima lună de plată pentru indemnizația de creștere a copilului

Plata indemnizației pentru creșterea copilului se plătește în luna curentă pentru luna anterioară. De exemplu, pentru un concediu de creștere al copilului care se încheie în iulie 2026, ultima lună de plată indemnizație pentru creșterea copilului va fi august 2026.

Pentru situații specifice și o estimare cât mai realistă, se poate folosi un calculator concediu creștere copil.

Acte necesare pentru obținerea indemnizației

Pentru ca angajatul să poată obține indemnizația de creștere a copilului, trebuie să depună cererea de concediu aferentă, împreună cu o serie de documente. Lista actelor cuprinde următoarele:

- Cerere-tip;

- Acte doveditoare privind relaţia părinte-copil (părinte natural/adoptiv, tutore legal etc.);

- Copie act de identitate (certificată conform cu originalul de către persoana care primește documentul);

- Copie certificat de naștere al copilului sau livretul de familie, după caz (certificată conform cu originalul de către persoana care primește documentul);

- Adeverință de venit pentru veniturile obținute în ultimele 12 luni, așa cum prevede legea;

- Dovadă cu privire la veniturile obținute (eliberată de angajator sau de organele competente);

- Adeverință de la angajator care să specifice prima şi ultima zi de concediu de maternitate sau prima zi de concediu de creşterea copilului, după caz;

- Alte documente care atestă îndeplinirea condițiilor legale.

Toate aceste acte trebuie depuse în termen de cel mult 60 de zile de la data la care s-a finalizat concediul de maternitate de minimum 42 de zile la Direcția Generală de Asistență Socială și Protecție Socială (DGASPC) a sectorului, municipiului, orașului sau comunei unde solicitantul are domiciliul.

Ulterior, documentele respective vor fi trimise către agențiile teritoriale până pe data de cinci a fiecărei luni, pentru luna anterioară. Decizia este emisă în termen de cel mult 15 zile lucrătoare de la data la care cererea a fost înregistrată la agenția teritorială și este comunicată beneficiarului în termen de cinci zile lucrătoare.

În ce condiții încetează plata indemnizației pentru creșterea copilului

Indemnizația pentru creșterea copilului se acordă atât timp cât salariatul îndeplinește condițiile prevăzute de lege. Totuși, indemnizația nu va mai fi acordată dacă:

● Angajatul a obținut alte venituri impozabile pe perioada concediului;

● Angajatul a pierdut drepturile părintești sau dreptul de a exercita tutela;

● Copilul a fost dat spre adopție sau a fost internat într-o instituție de ocrotire publică ori privată.

Totuși, există câteva excepții care permit obținerea altor venituri pe perioada concediului de creștere a copilului. Iată care sunt:

- diverse sume în baza legii, a contractului colectiv sau individual de muncă, acordate în perioada concediului pentru creşterea copilului, altele decât cele rezultate din desfăşurarea efectivă a unei activităţi în perioada de concediu (cum ar fi tichete cadou sau prime);

- venituri supuse impozitului, rezultate din desfăşurarea efectivă a unei activităţi în perioada de concediu, al căror nivel net nu depăşeşte nivelul prevăzut de OUG 111;

- indemnizaţii în calitate de consilier local sau judeţean, indiferent de nivelul acestora.

Întoarcerea la muncă după concediu creștere copil

Întoarcerea unui angajat din concediul de creștere a copilului poate părea un proces simplu, dar sunt câteva aspecte importante pe care trebuie să le iei în considerare ca antreprenor, pentru a asigura o tranziție lină și pentru a respecta legislația în vigoare.

- Dreptul la reintegrare. După încheierea concediului de creștere a copilului, angajatul are dreptul de a se întoarce în același post sau într-unul similar, având aceleași condiții de muncă. În cazul în care locul de muncă nu mai există, angajatorul trebuie să ofere o altă poziție similară, cu salariu egal sau cel puțin la același nivel.

- Flexibilitatea programului. Este important să acorzi sprijin angajatului care se întoarce din concediul de creștere a copilului. Poți să oferi opțiuni precum program flexibil, muncă de acasă sau part-time, pentru a ajuta părintele să își îmbine responsabilitățile de muncă cu noile sale obligații parentale.

- Beneficiile extrasalariale. Pentru a sprijini angajații care se întorc după concediul de creștere a copilului, poți considera acordarea de beneficii suplimentare, precum tichete de masă, carduri cadou sau asigurări de sănătate, pentru a crea un mediu de lucru care promovează echilibrul între viața profesională și cea personală.

Alege cardul de masă Edenred – o soluție simplă și eficientă, care le permite angajaților tăi să beneficieze de mese de calitate, în timp ce îți optimizezi costurile fiscale. Acestea sunt 100% deductibile la plata impozitului pe profit, iar angajaților le oferă acces la peste 100 de oferte și reduceri lunare.

- Reevaluarea salariului și beneficiilor. Este important să te asiguri că salariul și beneficiile oferite angajatului sunt corecte, iar angajatul nu este penalizat din cauza perioadei de absență. Dacă angajatul revine după o perioadă mai lungă de absență, asigură-te că îi oferi aceleași oportunități de avansare ca și colegilor săi.

- Comunicare deschisă. Comunicarea este cheia! Asigură-te că angajatul se simte confortabil să discute despre cum își poate organiza timpul de muncă, mai ales dacă se întoarce cu o nouă rutină acasă. Flexibilitatea și susținerea din partea ta pot face diferența.

Revenire din concediu creștere copil înainte de termen

Dacă angajatul își dorește să revină la locul de muncă înainte de încheierea concediului de creștere a copilului, are dreptul la un stimulent de inserție, plătit de către stat.

Art. 7 din OUG nr. 111/2010 spune că „persoanele care, în perioada în care sunt îndreptăţite să beneficieze de concediul pentru creşterea copilului, prevăzut la art. 2 alin. (1), obţin venituri supuse impozitului, potrivit art. 3, au dreptul la un stimulent de inserție în cuantum lunar de 50% din cuantumul minim al indemnizaţiei stabilit la art. 2 alin. (2).”

Indiferent că vorbim despre întoarcerea la muncă după concediul de creștere a copilului sau înainte de termen, aceasta poate fi o perioadă provocatoare atât pentru angajat, cât și pentru angajator. Totuși, prin comunicare și sprijin adecvat, poți contribui la o adaptare rapidă și la menținerea unui mediu de lucru pozitiv.

În concluzie, concediul pentru creșterea copilului diferă de cel de maternitate sau paternal și se acordă după nașterea copilului. Pentru angajator, oferirea concediului pentru creșterea copilului permite menținerea productivității muncii, salariații revenind la locul de muncă atunci când sunt pregătiți să își reia sarcinile.

Sursă foto: Shutterstock

FAQ

- Cât durează concediul de creștere a copilului?

Concediul de creștere a copilului poate dura 2 ani (pentru un copil sănătos) sau 3 ani (pentru un copil cu dizabilități). Durata este flexibilă, stabilită de comun acord cu angajatorul.

- Pot concedia angajatul pe perioada concediului de creștere a copilului?

Conform legislației, angajatorul nu poate concedia angajatele aflate în concediu de creștere a copilului, decât în cazuri de faliment sau reorganizare judiciară a firmei.

- Bonurile de masă intră în calculul indemnizației pentru creșterea copilului?

Da, bonurile de masă sunt incluse în calculul indemnizației pentru creșterea copilului, conform legislației în vigoare.

- Este posibil ca indemnizația de creștere a copilului să fie mărită?

Indemnizația de creștere a copilului este legată de indicatorul social de referință, care se ajustează anual în funcție de inflație. Dacă inflația este scăzută sau în stagnare, există șanse ca indemnizația să rămână constantă.

- Cât timp durează procesul de aprobare a indemnizației?

După depunerea dosarului, Agenția pentru Plăți și Inspecție Socială va soluționa cererea în aproximativ 15 zile lucrătoare. După acest termen, se va primi răspunsul privind aprobarea indemnizației.

Indiferent dacă te afli la începutul carierei profesionale sau îți dorești să înțelegi mai bine ce taxe trebuie să plătești din salariu, acest articol îți poate fi de ajutor. Ți-am pregătit un ghid al contribuțiilor din salarii, în care îți explicăm, cu exemple concrete, ce înseamnă CAS și CASS pe fluturașul de salariu, cât se plătește la stat pentru un angajat și care este cuantumul taxelor pe care le plătești din salariu.

- Salariul net vs salariul brut

- Contribuții salariale pe care le plătești din salariul brut

- Ce este CAS

- Ce este CASS

- Alternative la contractul individual de muncă

- Calcul impozit pe profit exemplu

- Întrebări frecvente despre contribuțiile salariale

Salariul net vs salariul brut

Salariul net și salariul brut reprezintă două concepte fundamentale în ceea ce privește remunerația angajaților. Salariul brut reprezintă totalul venitului pe care tu, ca angajat, îl câștigi înainte de deducerea impozitelor și a contribuțiilor sociale obligatorii. În schimb, salariul net reprezintă suma pe care o primești efectiv în mână după ce au fost aplicate toate deducerile.

Așadar, deși salariul brut poate părea mai atractiv din punct de vedere numeric, salariul net este cel care are impact direct asupra bugetului tău personal.

Diferența dintre salariul brut și cel net poate varia semnificativ, în funcție de țară și de politica fiscală aplicată. În România, aproximativ 43% din salariul brut merge către plata contribuțiilor salariale (CAS, CASS, impozit), ceea ce înseamnă că salariul net pe care îl primești „în mână” lună de lună este în procent de 57% din salariul brut.

Partea bună este că, pe lângă salariu, angajatorii oferă pachete cu beneficii extrasalariale pentru angajați, pentru a-i menține motivați și pentru a-și arăta aprecierea față de aceștia.

Contribuții salariale pe care le plătești din salariul brut

După cum am stabilit, diferența dintre salariul brut și salariul net constă în contribuțiile pe care angajatul trebuie să le plătească la stat. Dacă te-ai întrebat cât este CAS din salariu sau care este procentul pentru sănătate din salariu raportat la venitul baza de calcul, iată în ce constau aceste contribuții:

Contribuții angajat

- Contribuția de Asigurări Sociale (CAS): 25%;

- Contribuția de Asigurări Sociale de Sănătate (CASS): 10%;

- Impozit pe Venit (IV): 10%.

Plată contribuții angajator

- Contribuție Asiguratorie pentru Muncă (CAM): 2,25%.

Aceste contribuții sunt valabile indiferent de valoarea salariului brut, chiar și atunci când vorbim despre CASS sau CAS pentru salariul minim. Începând cu 1 ianuarie 2025, salariul de bază minim brut pe țară garantat în plată a fost majorat la 4.050 lei lunar, de la 3.700 de lei. Astfel, salariul minim pe economie la ore este de 24,496 lei/oră pentru un program normal de lucru.

În ceea ce privește contribuțiile pentru un salariu minim din partea angajatorului, nu există modificări. Astfel, dacă te întrebi cât plătește angajatorul la stat, este important de menționat că plata CAM se menține la 2,25%.

Contribuții sociale construcții și impozit pe salariu

👉 În domeniul construcțiilor, salariul minim se menține la suma de 4.582 de lei. Află ultimele modificări legislative și fiscale, cu impact în domeniul construcțiilor.

Dacă până la finalul anului 2024, angajații din domeniul construcțiilor se bucurau de o serie de avantaje fiscale în ceea ce privește taxele și impozitarea salariilor, scutirea de impozit pe venit și reducerea aplicată contribuțiilor la asigurările sociale au fost eliminate, odată cu începutul anului 2025. Prin urmare, contribuțiile în construcții sunt:

- Impozit pe salariu (impozit pe venit) - 10%;

- CASS - 10%;

- CAS construcții - 25% din salariul brut.

Contribuții CAS și CASS agricultură

Salariul minim brut în agricultură este de 4.050 lei pe lună. Dacă angajații din sectorul agricol se bucurau de anumite facilități fiscale până în anul 2024, acestea au fost eliminate odată cu adoptarea OUG 156/2024.

Prin urmare, angajații din sectorul agro-alimentar pierd scutirea de la plata impozitului și facilitatea referitoare la contribuția la pensie, însă beneficiază de scutire de la impozit și de plata contribuțiilor sociale pentru suma de 300 de lei din salariul minim.

Contribuții sociale IT

Angajații din IT au fost scutiți de la plata impozitului pe venit din 2004, însă, odată cu intrarea în vigoare a noului Cod Fiscal, la 1 noiembrie 2023, aceștia plăteau 10% din venitul brut pentru salariile care depășeau 10.000 de lei brut. După adoptarea OUG 156/2024, toate facilitățile fiscale pentru salariații din sectorul IT au fost eliminate, iar angajații datorează taxe integrale, începând cu anul 2025.

Totodată, este important de precizat că, atât pentru tichetele de masă, cât și pentru voucherele de vacanță, se aplică, pentru toate categoriile de angajați, contribuția de sănătate.

👉 Descoperă avantajele fiscale de care se bucură afacerea ta la acordarea tichetelor de masa Edenred! Acordarea acestui beneficiu extrasalarial presupune pentru angajator scutirea de la plata contribuțiilor sociale (CAS, CASS și CAM) și 100% deductibilitate de la plata impozitului pe profit.

Ce este CAS

Contribuția de Asigurări Sociale CAS sau taxa CAS reprezintă o taxă plătită înspre bugetul asigurărilor sociale de stat, destinată finanțării sistemului public de pensii. Cota CAS în România este de 25% din salariul de bază.

Cât este CAS - calcul studiu de caz

În scopul exemplificării valorii CAS, următoarea situație fictivă descrie cel mai bine modul de calcul al acestor procente și cât se plătește cartea de muncă pe lună. Presupunem că un angajat ocupă funcția de Marketing Specialist în cadrul unei firme și are un salariu de 6.000 de lei brut.

Din acest salariu, angajatul plătește asigurări sociale sau cota CAS în procent de 25% drept contribuție, după următoarea modalitate de calcul: 25% x 6.000 = 1.500 lei.

Ce este CASS

Contribuția la Asigurările Sociale de Sănătate sau CASS reprezintă o taxă obligatorie destinată finanțării sistemului public de sănătate, care asigură accesul la servicii medicale prin intermediul Casei Naționale de Asigurări de Sănătate (CNAS).

Cât este CASS - calcul studiu de caz

Contribuția la Asigurările Sociale de Sănătate reprezintă 10% din calculul salariului de bază. Pe baza exemplului expus anterior, luând în considerare ca angajatul câștigă lunar 6.000 de lei brut, acesta trebuie să plătească o cotă CASS de 10% x 6.000 = 600 lei.

Nu în ultimul rând, impozitul pe venit (IV) reprezintă 10% din salariul de bază. Practic, angajatul datorează statului un impozit pe venit de 10% x (6.000-1.500-600) = 390 lei.

După scăderea taxelor pe salarii (procent CAS angajat, CASS și impozit pe venit), angajatul primește în mână 3.510 lei, iar din totalul de 6.000 de lei, 2.490 lei merg către stat. Dacă dorești să calculezi salariul tău net, poți să te folosești de acest exemplu sau să utilizezi un calculator CAS și CASS online.

Pe lângă angajat, și angajatorul trebuie să plătească la stat pentru salariat contribuția asiguratorie pentru muncă (CAM), în valoare de 135 de lei.

Concluzionând, pentru a plăti un salariu net de 3.510 lei, angajatorul cheltuie 6.135 lei, deoarece, de cele mai multe ori, și plata contribuțiilor sociale ale angajatului este efectuată de către angajator către stat. Dacă te întrebi unde se plătește CASS pentru persoane fizice, ei bine, plata se face în contul unic IBAN alocat localității în care ai domiciliul.

👉 Află mai multe despre contractul individual de munca (CIM): de câte tipuri există și ce prevede legislația.

Alternative la contractul individual de muncă

Având în vedere procentul alocat contribuțiilor către stat, tot mai mulți români caută alternative mai avantajoase pentru ei și companii. În unele situații, aceste alternative ar putea consta în înființarea unui PFA sau SRL. Iată ce taxe și impozite sunt implicate în ambele situații.

Taxe și impozite pentru PFA

- 10% impozit pe profit.

Contribuții sociale PFA: mod de calcul CAS și CASS

Așadar, în ceea ce privește plata pentru CAS și CASS, avem următoarele:

- în cazul veniturilor egale cu cel puțin 12 salarii minime brute pe țară, baza de calcul CAS este reprezentată de plafonul de 12 salarii. Asta înseamnă 25% x 48.600 lei = 12.150 lei;

- în cazul veniturilor cel puțin egale cu 24 de salarii minime brute pe țară, baza de calcul CAS o reprezintă plafonul de 24 de salarii minime brute pe țară. Asta înseamnă 25% x 97.200 lei = 24.300 lei;

- în cazul veniturilor cuprinse între 6 și 12 salarii minime brute pe țară, baza de calcul al CASS o reprezintă nivelul de 6 salarii minime brute pe țară. Asta înseamnă 10% x 24.300 lei = 2.430 lei;

- în cazul veniturilor cuprinse între 12 și 24 de salarii minime brute pe țară, baza de calcul al CASS o reprezintă nivelul de 12 salarii minime brute pe țară. Asta înseamnă 10% x 48.600 lei = 4.860 lei;

- în cazul veniturilor realizate de peste 24 de salarii minime brute pe țară, baza de calcul al CASS o reprezintă nivelul de 24 de salarii minime brute pe țară. Adică, 10% x 97.200 lei = 9.720 lei.

Plecând de la situația fictivă de mai sus, dacă închei un contract de prestări servicii cu o valoare de 6.000 de lei/lună, înseamnă că vei plăti anual 12.150 lei CAS și 4.860 lei CASS.

Taxe și impozite pentru un SRL

Vezi mai jos ce taxe plătește un SRL:

- 1% sau 3% impozit pe venitul microîntreprinderilor și 16% impozit pe profit (dacă nu ai niciun salariat cu normă întreagă);

- 19% TVA, în cazul în care firma este plătitoare de TVA (dacă cifra de afaceri depășește 300.000 de lei într-un an);

- 10% impozit pe dividende din profitul net;

- CASS 10%, dacă dividendele depășesc plafoanele de 24.300, 48.600 sau 97.200, calculate astfel: dividende între 24.300 și 48.600 lei - CASS 10% din 24.300 lei, adică 2.430 lei, dividende între 48.600 și 97.200 lei - CASS 10% din 48.600 lei, adică 4.860 lei, și dividende peste 97.200 lei - CASS 10% din 97.200 lei, adică 9.720 lei.

Presupunând că încasezi lunar 6.000 de lei, dacă îți înființezi un SRL și ai un salariat cu normă întreagă, atunci vei plăti doar 1% impozit, adică 60 de lei/lună, ceea ce înseamnă 720 lei/an. Pe lângă asta, nu uita că vei plăti și 10% dividende, în funcție de valoarea lor.

👉 Deții o mică afacere? Intră în BIZTRO Club, pentru a avea acces la informații utile de la experți în domenii importante pentru businessul tău, de la financiar la legal, resurse umane, marketing și comunicare. Sigur vei găsi soluții practice la provocările cu care te confrunți, ca antreprenor.

Chiar dacă există unele avantaje, atunci când ai un SRL sau PFA, ca în orice altă situație, există și unele dezavantaje. Iată câteva lucruri de care nu beneficiezi, atunci când colaborezi sub formă de SRL sau PFA:

- nu ai zile libere plătite și nici nu primești diurnă în cazul deplasărilor în scop de serviciu;

- angajatorul poate rezilia mai ușor contractul de prestare servicii;

- nu primești prime sau bonusuri.

👉 În general, angajatorii își recompensează angajații cu diferite ocazii, precum Paște, Crăciun, 8 martie sau 1 iunie, iar una dintre cele mai moderne soluții de a face asta este cu ajutorul cardului de tichete. Află mai multe despre cardul de tichete cadou de la Edenred!

Iată ce alte beneficii includ angajatorii în pachetele extrasalariale:

- Tichete de masă: acestea sunt unele dintre cele mai populare beneficii extrasalariale, deoarece angajatorii sunt scutiți de la plata contribuțiilor sociale și beneficiază de 100% deductibilitate de la plata impozitului pe profit. Tichetele de masă oferă angajaților posibilitatea achiziționării unui prânz cald în valoare de maximum 40 de lei/ zi lucrată, începând cu 1 ianuarie 2024.

👉 Cardul de tichete Edenred se reîncarcă lunar, iar suma pe care angajatorul tău o stabilește poate fi folosită în cea mai variată rețea de comercianți parteneri. Descoperă toate detaliile despre tichetele de masa!

- Asigurare medicală: oferirea unei asigurări medicale pentru angajat și familia sa poate fi un beneficiu valoros, acoperind costurile de sănătate și oferind acces la servicii medicale de calitate.

- Zile libere plătite suplimentare: în plus față de concediul de odihnă legal, companiile pot oferi zile libere plătite suplimentare pentru evenimente speciale sau pentru dezvoltare personală

- Oportunități de dezvoltare profesională: companiile pot investi în dezvoltarea angajaților prin furnizarea de traininguri, cursuri sau participarea la conferințe, ceea ce poate contribui la creșterea abilităților și la avansarea în carieră.

Calcul impozit pe profit exemplu

Urmând exemplul expus anterior, în ceea ce privește impozitul pe profit, acesta depinde de cheltuielile lunare deductibile pe care le ai.

De exemplu, dacă din cei 6.000 de lei, ai cheltuieli lunare în scopul afacerii de 2.000 de lei, atunci profitul va fi de 4.000 de lei, ceea ce înseamnă că impozitul pe profit pe lună va fi de 400 de lei. Într-un an, dacă menții același nivel al cheltuielilor deductibile, impozitul pe profit va fi de 4.800 de lei.

Întrebări frecvente despre contribuțiile salariale

Dacă încă mai ai nelămuriri cu privire la CAS și CASS, ce înseamnă și cum se aplică, iată câteva dintre întrebările frecvente din această zonă.

Care sunt taxele pe salariu în România și care este baza de calcul?

În România, taxele pe salariu sunt următoarele:

- Contribuții sociale

- CAS - cu un plafon de 12 salarii minime brute pe țară, 48.600 de lei;

- CASS - 10% din salariul brut;

- CAM (contribuție asiguratorie de muncă) - 0,3% din salariul brut și este plătit de angajator;

- Impozit pe venit - 10% venitul net (venitul brut - contribuții sociale);

- Vouchere de vacanță

- Impozit pe venit - 10%;

- CASS - 10%.

- Tichete de masă

- Impozit pe venit - 10%;

- CASS - 10%.

- Contribuția la pensii private - opțional 3% din salariul brut.

Ce este contribuția de asigurări sociale?

Contribuția de asigurări sociale este o taxă obligatorie, care se aplică atât persoanelor salariate, cât și celor care obțin venituri din activități independente (de exemplu, dacă lucrezi ca PFA). Scopul acestei contribuții este de a finanța sistemul public de pensii și alte prestații sociale (șomaj, concediu medical, indemnizații de maternitate etc.).

Cine se ocupă de plata CAS?

Atât angajatorul, cât și angajatul plătesc CAS. În cazul PFA-urilor, doar persoana în cauză plătește CASS (25%).

Cine plătește CASS?

Angajatorul plătește 5,2% din salariul brut al angajatului, drept CASS, iar angajatul plătește 10% din salariul brut pentru aceeași contribuție. Un PFA plătește CASS în valoare de 10% din venitul net estimat.

Care este plafonul CAS?

Plafonul CAS pentru 2025 este în valoare de 12 salarii minime brute pe țară, respectiv 48.600 de lei. Cu alte cuvinte, persoanele cu venituri din salarii, PFA sau alte activități nu vor plăti CAS, dacă au un venit sub 48.600 de lei. În cazul veniturilor de peste 48.600 de lei, CAS se calculează pentru diferența dintre venitul total și 48.600 de lei.

De exemplu, dacă o persoană cu PFA are venituri anuale de 50.000 de lei, CAS se calculează doar pentru suma de 50.000 lei - 48.600 lei, adică 25% din 1.400 de lei, ce reprezintă 350 de lei.

Care este plafonul CASS?

În general, nivelul de referință pentru plafonul CASS se stabilește drept valoarea salariului minim brut pe țară la data de 25 mai a anului de realizare a venitului pentru care să stabilesc contribuțiile sociale.

Pentru veniturile din 2025, se ia în calcul salariul de 4050 de lei, care rămâne valabil tot restul anului.

Cum verific dacă sunt asigurat?

Poți verifica dacă ești asigurat în sistemul public de sănătate pe portalul Casei Naționale de Asigurări de Sănătate (CNAS), în secțiunea „Verificare asigurat” din partea de sus a paginii.

Ce este PIAS?

PIAS este acronimul pentru Programul de Informare și Asistență pentru Asigurați. Este un program guvernamental realizat pentru a veni în sprijinul celor care vor să afle mai multe informații despre asigurările de sănătate privată. Iată câteva dintre lucrurile acoperite pentru asigurații PIAS:

- Informații despre planurile de asigurare privată de sănătate;

- Asistență la înscrierea pentru asigurare de sănătate privată;

- Asistență în rezolvarea unor probleme asociate;

- Reprezentarea în fața companiilor de asigurare de sănătate.

CAS vs CASS

Atât CAS, cât și CASS în România sunt contribuții obligatorii, însă existe anumite diferențe între ele:

- Scopul

- CAS (contribuția de asigurări sociale) - acoperă beneficii sociale precum pensia, concediul medical, șomajul, pensia de invaliditate;

- CASS (contribuția de asigurări sociale de sănătate) - acoperă costurile sistemului public de sănătate.

- Cota de contribuție

- CAS - 25% din salariul brut;

- CASS - 10% din salariul brut.

- Plafonul

- CAS - în 2025 se aplică un plafon de 12 salarii minime brute pe economie, 48.600 de lei;

- CASS - se aplică 3 plafoane:

- 6 salarii minime brute pe țară - pentru venituri cuprinse între 6 și 12 salarii minime brute pe țară;

- 12 salarii minime brute pe țară - pentru venituri cuprinse între 12 și 24 salarii minime brute pe țară;

- 24 salarii minime brute pe țară - pentru venituri de peste 24 de salarii minime brute pe țară.

- Administrarea

- CAS - este administrat de Casa Națională de Pensii Publice;

- CASS - este administrat de Casa Națională de Asigurări de Sănătate.

Care sunt persoanele scutite de plata CASS?

Sunt scutite de la plata CASS următoarele categorii de persoane:

- Copiii sub 18 ani și tinerii până la vârsta de 26 de ani, dacă sunt elevi, inclusiv absolvenți de liceu, până la începerea anului universitar, însă nu mai mult de trei luni, ucenici sau studenți fără venituri;

- Tinerii mai mici de 26 de ani care ies din sistemul de protecție a copilului și nu realizează venituri din muncă sau beneficiază de ajutor social, soțul, soția sau părinții fără venituri proprii aflate în întreținerea unei persoane asigurate;

- Persoanele aflate sub incidența Decretului-Lege nr. 118/1990 privind acordarea unor drepturi persoanelor persecutate politic sub dictatura instaurată la 6 martie 1945 și persoanele precum veteranii de război și văduvele de război;

- Persoanele cu handicap care nu realizează venituri din muncă, pensie sau alte surse;

- Bolnavii cu afecțiuni incluse în programe naționale de sănătate, stabilite de Ministerul Sănătății, până la vindecarea afecțiunii;

- Femeile însărcinate și lăuze, dacă nu au un venit sau au un venit mai mic decât salariul minim brut pe țară.

Cunoașterea detaliată a contribuțiilor salariale și a implicațiilor legislative îți oferă posibilitatea de a compara situația de a fi angajat cu situațiile în care ți-ai deschide un PFA sau SRL. Folosește-te de informațiile din acest articol și ia cele mai bune decizii pentru tine.

Sursă foto: Shutterstock.com

Potrivit Codului Fiscal, anul fiscal în România coincide anului calendaristic, începând la data de 1 ianuarie și încheindu-se la data de 31 decembrie. Totuși, ca excepție de la această prevedere, legislația precizează că, pentru un exercițiu financiar diferit de anul calendaristic, firmele pot opta ca anul fiscal să corespundă exercițiului financiar.

Dacă ești proprietarul unui business și te confrunți cu provocări în gestionarea afacerii tale, află din acest articol tot ce trebuie să știi despre anul fiscal în România și prevederile legislative aplicabile.

Anul fiscal în România

Anul fiscal definește perioada de timp utilizată pentru calcularea situației financiare și a obligațiilor fiscale ale unei firme. Potrivit articolului 16 din Codul Fiscal, în România, anul fiscal este anul calendaristic, care începe la 1 ianuarie și se încheie în 31 decembrie.

Cu toate acestea, legislația contabilă în vigoare permite contribuabililor să opteze pentru un an fiscal care să corespundă exercițiului financiar, dacă aceștia au ales un exercițiu financiar diferit de anul calendaristic. Legea contabilității 82/1991 definește exercițiul financiar drept perioada pentru care trebuie întocmite situaţiile financiare anuale şi care, de regulă, coincide cu anul calendaristic.

Durata exercițiului financiar este de 12 luni. Legislația menționează că exercițiul financiar poate fi diferit de anul calendaristic, situație aplicabilă:

- sucursalelor cu sediu în România care aparţin unei persoane juridice străine, dacă exerciţiul financiar diferă pentru societate;

- filialelor consolidate ale societăţii-mamă sau pentru filialele filialelor, dacă exerciţiul financiar diferă pentru societatea-mamă;

În general, companiile care sunt filiale ale unor entități străine aleg opțiunea unui exercițiu financiar diferit de anul calendaristic și, implicit, a unui an fiscal corespunzător, pentru a se alinia la exercițiul financiar cu grupul-mamă.

👉 Oferă-le angajaților tăi un beneficiu extrasalarial valoros, în timp ce aduci economii în bugetul companiei cu cardul de tichete de masa Edenred. Acestea dau angajaților posibilitatea de a achiziționa o varietate de produse alimentare și mese calde, atât în restaurante, cât și în supermarket. Pentru angajator, acordarea tichetelor de masă înseamnă până la 32% economii față de aceeași sumă acordată cash, chiar și în contextul recentelor modificări fiscale.

An fiscal versus an calendaristic

Deși, în mod obișnuit, anul fiscal în România este identic cu anul calendaristic, anumiți contribuabili pot opta pentru un an fiscal modificat.

În situația în care un contribuabil se înființează sau încetează să mai existe în cursul unui an fiscal în România, perioada impozabilă este perioada din anul calendaristic în care firma și-a desfășurat activitatea. Dacă o firmă este înființată în cursul unui an fiscal, perioada de impozitare începe:

- de la data înregistrării contribuabilului în Registrul comerțului;

- de la data înregistrării contribuabilului în registrul ținut de instanțele judecătorești sau alte autorități competente;

- de la data la care persoana juridică străină începe să își desfășoare, integral sau parțial, activitatea în România, în cazul sediului permanent (cu excepția sediului care, conform prevederilor legale, se înregistrează în Registrul comerțului și pentru care perioada impozabilă începe la data înregistrării).

În situația în care o firmă se închide în cursul anului fiscal în România, perioada în care se plătește impozit ia sfârșit în următoarele cazuri:

- Pentru fuziuni sau divizări - la data înregistrării în Registrul comerțului a noii persoane juridice;

- Pentru dizolvarea urmată de lichidare - la data finalizării operațiunilor de lichidare;

- Pentru încetarea existenței unui sediu permanent - la data radierii înregistrării fiscale.

În ceea ce privește anul fiscal care nu corespunde anului calendaristic, Codul Fiscal menționează că primul an fiscal modificat va include și perioada anterioară optării pentru noul interval de raportare. Aceasta include perioada din anul calendaristic cuprinsă între 1 ianuarie și ziua anterioară primei zi a anului fiscal modificat, reprezentând un singur an fiscal.

Contribuabilii care optează pentru anul fiscal modificat trebuie să comunice această opțiune organelor fiscale în termen de 15 zile de la data începerii anului fiscal modificat sau la data înregistrării acestora.

Similar cu situația precedentă, în cazul în care contribuabilii optează pentru ca anul fiscal modificat să redevină an calendaristic, ultimul an fiscal modificat va include și perioada cuprinsă între ziua ulterioară ultimei zile a anului fiscal modificat și 31 decembrie a anului respectiv. În acest caz, contribuabilul trebuie să depună declarația anuală de impozit pe profit corespunzătoare ultimului an fiscal modificat până la data de 25 martie inclusiv a anului următor.

Totodată, potrivit legii, contribuabilii au posibilitatea de a modifica perioada anului fiscal modificat. În acest caz, noul an fiscal modificat va conține și perioada cuprinsă între ziua ulterioară ultimei zile a anului fiscal modificat și ziua anterioară primei zile a noului an fiscal modificat.

Microîntreprinderile care optează pentru un exercițiu financiar diferit de anul calendaristic trebuie să depună declarația privind impozitul pe profit aferentă perioadei cuprinse între data începerii anului modificat și 31 decembrie, până la data de 25 martie a anului fiscal următor.

👉 Înțelegerea noțiunilor fiscale reprezintă un atu atât pentru angajatori, cât și pentru angajați. Descoperă acest ghid pentru contribuții salarii: ce este CAS, CASS și ce alte taxe plătești din salariu.

Ce documente trebuie să depui pentru anul fiscal modificat

Contribuabilii care optează pentru modificarea anului fiscal în România trebuie să comunice organelor fiscale această opțiune prin intermediul formularului 014 - Notificare privind modificarea anului fiscal. Această declarație se depune în termen de 15 zile de la data începerii anului fiscal modificat.

Modificarea anului fiscal în România poate fi efectuată numai după ce contribuabilii optează pentru un exercițiu financiar diferit de anul calendaristic, prin depunerea formularul S1055.

Pentru anul fiscal modificat, contribuabilii trebuie să calculeze, să declare și să plătească impozit pe profit trimestrial, până la data de 25 inclusiv a primei luni care urmează după încheierea trimestrelor, prin intermediul declaraţiei 100 - Declaraţie privind obligaţiile de plată la bugetul de stat.

În cazul plății impozitului pe profit anual, contribuabilii trebuie să depună declarația 101 - Declaraţie privind impozitul pe profit și să plătească impozitul pe profit anual până la data de 25 a celei de-a treia luni inclusiv după închiderea anului fiscal modificat.

👉 Dacă îți dorești o echipă motivată și ești în căutarea unor beneficii care să susțină starea de bine a angajaților, Edenred Benefit îți vine în ajutor. Soluția all-in-one pentru beneficiile extrasalariale, aceasta îți permite să alegi beneficiile potrivite pentru compania ta, contribuind la consolidarea brandului de angajator, eficientizarea proceselor și gestionarea tuturor cardurilor Edenred direct din aplicație.

Pentru majoritatea antreprenorilor, anul fiscal în România coincide cu anul calendaristic. Totuși, prevederile legislative în vigoare permit contribuabililor să opteze pentru un an fiscal modificat. În aceste condiții, contribuabilii care optează pentru un an fiscal diferit trebuie să notifice autoritățile competente în conformitate cu legislația fiscală în vigoare.

Sursă foto: Shutterstock.com

Impozitul pe profit în 2025 rămâne un element esențial al fiscalității unei companii, fiind reglementat de Codul Fiscal actualizat (cel mai recent, pe 15 ianuarie 2025).

Calculul său se bazează pe veniturile și cheltuielile unei firme, iar cotele aplicabile pot varia în funcție de domeniul de activitate și de regimul fiscal. Legea nr. 290/2024 și Ordonanța de Urgență nr. 156/2024 aduc o serie de modificări legate de taxe și impozite, în special asociate microîntreprinderilor.

Iată care sunt condițiile de impozitare în 2025, ce industrii sunt afectate, cum se calculează impozitul pe profit în 2025, cum se trece de la impozitul pe venit la impozitul pe profit și multe altele.

- Ce este impozitul pe profit?

- Cadru legal - schimbări Cod Fiscal 2025

- Condiții impozit pe profit 2025

- Ce industrii sunt cele mai afectate de plata impozitului pe profit în 2025

- Cine plătește impozit pe profit

- Calcul impozit pe profit în România 2025 vs 2024

- Trecere de la impozit pe venit la impozit pe profit în 2025 - ce presupune

- Cine nu plătește impozit pe profit în 2025

- Când se plătește impozitul pe profit

- Care este impozitul pentru microîntreprindere în 2025

- Pași de urmat pentru a trece la impozitul pe profit în 2025

Ce este impozitul pe profit?

Cota de impozit pe profit este de 16%, iar impozitul pe profit este o taxă plătită de companii și organizații, pe baza veniturilor nete (a profitului). Pe scurt, acesta este un impozit aplicat câștigurilor obținute de o firmă pe baza activităților sale economice.

Cadru legal - schimbări Cod Fiscal 2025

Impozitul pe profit este reglementat prin Codul Fiscal, cele mai recente completări ale acestuia fiind măsurile fiscale instituite prin intermediul Legii nr. 290/2024 pentru modificarea și completarea Codului Fiscal și al Ordonanței de Urgență nr. 156/2024 privind unele măsuri fiscal-bugetare în domeniul cheltuielilor publice pentru fundamentarea bugetului general consolidat pe anul 2025.

Aceste noi măsuri fiscale și legi ale impozitării aduc o serie de modificări importante pentru impozitul pe profit, taxele pentru microîntreprinderi și altele. Poți citi, mai jos, despre schimbările majore aduse Codului Fiscal, care se referă la firmele mici și mijlocii.

Impozitul minim

Dacă în 2024, Codul Fiscal reglementa un impozit minim pentru companiile mari, pe baza unei cifre de afaceri de peste 50.000.000 euro și un impozit pe profit mai mic decât impozitul minim pe cifra de afaceri, din 2025, această prevedere a fost abrogată.

Cu toate acestea, Hotărârea Guvernului nr. 1394/2024 aduce o serie de modificări legate de impozitul minim. Astfel, se introduc norme specifice privind impozitul minim, calcularea sa pe baza veniturilor totale și stabilirea de reguli pentru a scădea anumite venituri (ex. accize). De asemenea, sunt detaliate aspecte legate de evitarea dublei impuneri.

Pagina menționată prezintă modificările recente aduse Normelor metodologice de aplicare a Codului Fiscal prin Hotărârea Guvernului nr. 1393/2024. Printre principalele aspecte se numără introducerea unor norme specifice privind impozitul minim, calculul acestuia pe baza veniturilor totale și stabilirea unor reguli pentru scăderea anumitor venituri (ex. accize). De asemenea, sunt detaliate aspecte legate de sponsorizări, de creditul fiscal extern și evitarea dublei impuneri.

Reducerea plafonului pentru microîntreprinderi

De la 1 ianuarie 2025, s-a redus plafonul pentru microîntreprinderi. Astfel, plafonul pentru care o firmă este considerată a fi microîntreprindere s-a redus de la 500.000 de euro, cât era în 2024, la 250.000 de euro. Astfel, firmele care depășesc acest prag vor trece la impozitul pe profit. Totodată, s-a stabilit că, de la 1 ianuarie 2026, plafonul scade până la 100.000 de euro.

De asemenea, anterior, pentru a beneficia de regimul de tip microîntreprindere, veniturile din consultanță și management nu trebuiau să depășească 20% din veniturile totale. În 2025, restricția a fost eliminată, iar firmele care obțin venituri din astfel de activități pot alege să fie microîntreprinderi, dacă îndeplinesc condițiile.

Impozit suplimentar pentru instituții de creditare

Sunt obligate să plătească un impozit suplimentar instituțiile de credit persoane juridice române și sucursalele din România ale instituțiilor de credit persoane juridice străine. Acestea datorează, suplimentar impozitului pe profit, un impozit pe cifra de afaceri calculat pe baza următoarelor cote de impozitare:

- 2% - pentru intervalul 1 ianuarie 2024 - 31 decembrie 2025;

- 1% - de la 1 ianuarie 2026.

Impozitul suplimentar se aplică și pentru persoanele juridice care desfăşoară activităţi în sectoarele petrol şi gaze naturale.

👉 Află cum gestionezi schimbările fiscale în 2025, direct de la experți. Cu BIZTRO Club, dedicat tuturor celor care dețin un business mic sau sunt manageri într-un IMM, ai acces la recomandările unor experți din domeniul financiar, legal, resurse umane, marketing sau comunicare, pentru a găsi soluții practice la provocările pe care le întâmpini și pentru a afla tot ceea ce ar trebui să știe un antreprenor la început de drum.

Impozitarea dividendelor

Cota de impozitare a dividendelor distribuite între persoane juridice crește de la 8%, cum era în 2024, la 10%. Potrivit Ordonanței de Guvern nr. 156/2024, de la 1 ianuarie 2025, veniturile sub formă de dividende, inclusiv câștigurile obținute prin deținerea de titluri de participare la organisme de plasament colectiv, se vor impozita cu 10%, impozitul fiind final.

Impozit pe veniturile microîntreprinderilor

În ceea ce privește impozitarea pe veniturile microîntreprinderilor, Codul Fiscal aduce o serie de modificări implementate din 1 ianuarie 2025. Cotele de impozitare vor fi de:

- 1% - pentru microîntreprinderile cu minim un angajat și venituri mai mici sau egale cu 60.000 de euro pe an;

- 3% - pentru microîntreprinderile care depășesc 60.000 de euro anual, însă nu trec de 250.000 de euro anual.

Dacă o microîntreprindere are mai mult de un angajat și un venit mai mare decât plafonul de 250.000 de euro, va trece automat la impozitul pe profit (16%).

Tot în 2025 s-au actualizat codurile CAEN pentru care impozitul pe veniturile microîntreprinderilor este de 3%, precum și verificarea condiției de aplicare a sistemului de impunere o singură dată, de către contribuabilii din sectorul HORECA.

Drept urmare, de la 1 ianuarie 2025, se au în vedere, după caz, și activitățile principale sau secundare care corespund codurilor CAEN:

- 6210 - activități de realizare de soft la comandă (software orientat client);

- 6290 - alte activități de servicii privind tehnologia informației;

- 5611 - restaurante;

- 5512 - activități ale unităților mobile de alimentație;

- 5622 - alte activități de alimentație.

Este important de știut că această impozitare cu 3% se aplică în continuare pentru microîntreprinderile cu venituri de peste 60.000 de euro, care au activități precum:

- Hoteluri și alte facilități de cazare;

- Parcuri pentru rulote;

- Campinguri și tabere;

- Activități de alimentație (catering) pentru evenimente, baruri și alte activități de servire a băuturilor;

- Activități de asistență medicală generală.

Condiții impozit pe profit 2025

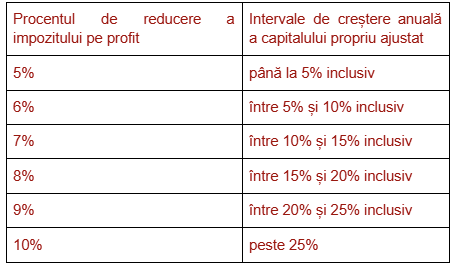

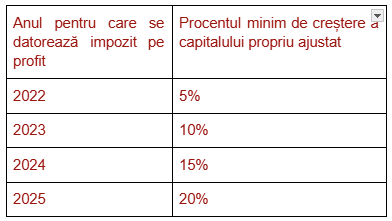

Conform Ordonanței de Urgență a Guvernului nr. 153/2020, se aplică anumite reduceri ale impozitului pe profit, în funcție de respectarea unor condiții. Iată care sunt reducerile de impozit pe profit în perioada 2021-2025:

- 2% - pentru cazurile în care capitalul propriu contabil, prezentat în situațiile financiare anuale, în anul pentru care se datorează impozitul este pozitiv. Societățile sunt obligate să constituie capitalul social, iar capitalul propriu contabil să fie cel puțin la nivelul a jumătate din capitalul social subscris;

- Dacă se înregistrează o creștere anuală a capitalului propriu ajustat la anul pentru care se datorează impozitul față de capitalul propriu ajustat înregistrat în anul precedent și îndeplinește concomitent condiția de la punctul 1, reducerile se aplică după cum urmează:

3. 3% - dacă firma înregistrează o creștere peste nivelul prevăzut mai jos al capitalului propriu ajustat al anului pentru care datorează impozitul față de capitalul propriu ajustat înregistrat în anul 2020 și dacă îndeplinește concomitent condiția de la punctul 1, se va ține cont de următoarele ajustări de capital:

Prevederile de la punctul 3 se aplică din 2022, respectiv din anul fiscal modificat care începe în 2022. Dacă se aplică două sau trei reduceri (1-3), pentru a determina valoarea reducerii de impozit pe profit, procentele respective se vor aduna, iar rezultatul se va aplica asupra impozitului.

👉 Dacă îți dorești să obții performanțe din partea angajaților tăi, află care este cea mai potrivită metodă de a-i îndruma, care sunt principalele stiluri de leadership si cum iti poti dezvolta un stil de conducere potrivit.

Ce industrii sunt cele mai afectate de plata impozitului pe profit în 2025

În 2025, schimbările asociate impozitului pe profit vor afecta în mod diferit industriile, în funcție de structura veniturilor și de costurile acestora. Iată câteva dintre cele mai afectate industrii:

- Industria IT și de software - multe firme se bucurau, anterior, de regimuri fiscale favorabile și scutiri de taxe. Firmele care depășesc plafonul de 250.000 de euro venituri anuale vor fi nevoite să aplice impozitul pe profit de 16%, schimbare semnificativă pentru firmele care au statut de microîntreprindere;

- Industria comerțului cu amănuntul - magazinele de electronice, electrocasnice, produse de consum, îmbrăcăminte care se confruntă adesea cu venituri fluctuante și care pot depăși pragul de 250.000 de euro vor fi obligate să treacă la impozitul pe profit. De asemenea, marjele de profit în acest sector pot fi mai mici, ceea ce îngreunează gestionarea plății impozitului pe profit;

- Industria construcțiilor - eliminarea stimulentelor fiscale din construcții, asociate cu marjele de profit mai mic și costurile de operare ridicate, se adaugă reducerii plafonului pentru care sunt obligate să plătească impozit pe profit;

- Industria ospitalieră și turistică - multe firme din zona HORECA au statut de microîntreprindere și pot depăși plafonul de venituri. În contextul unor marje de profit mai mici, pot apărea dificultăți în gestionarea impozitului pe profit;

- Agricultură și producție alimentară - dacă marile companii din industria agroalimentară pot lua măsuri pentru a atenua impactul impozitării după depășirea pragului de 250.000 de euro, micii producători se pot confrunta cu provocări semnificative, poate chiar cu falimentul.

În general, industriile cu o marjă de profit mai mică și venituri fluctuante vor resimți mai puternic trecerea la impozitul pe profit, prin comparație cu firmele cu venituri mai mari și marje de profit stabile.

Mai mult, este restricționat accesul la acest regim de impozitare pentru firmele care obțin venituri din consultanță și/sau management în procent mai mare de 20% din totalitatea veniturilor. Mai jos sunt domeniile vizate:

- Hoteluri, pensiuni și alte forme de cazare;

- Cazare pe perioade scurte;

- Parcuri pentru camping, tabere și rulote;

- Alte forme de servicii de cazare;

- Restaurante;

- Catering sau alimentație pentru evenimente;

- Alte tipuri de servicii de alimentație;

- Baruri și activități similare de servire a băuturilor.

Cine plătește impozit pe profit

În ceea ce privește plata impozitului pe profit, odată ce s-a depășit plafonul de 250.000 de euro, anul următor va trebui plătit impozit pe profit. În cazul HORECA, odată cu anularea impozitului specific, firmele se vor supune acelorași principii. Dacă vor avea venituri mai mari de 250.000 de euro pe an, vor plăti impozit pe profit. În caz contrar, vor plăti impozit pe venit.

Fiecare firmă trebuie să își facă o serie de calcule, pentru a vedea care variantă i se potrivește; cota de 1% din venituri sau impozitul pe profit în valoare de 16%.

👉 Dorești să-ți dezvolți compania și să-i crești rata de succes? Află ce este micromanagementul, de ce trebuie sa-l eviti si ce solutii poti gasi.

Calcul impozit pe profit în România 2025 vs 2024

Modalitatea de calcul a impozitului pe profit a rămas similară anilor anteriori. Pentru a calcula impozitul pe profit în România, se calculează, mai întâi, rezultatul fiscal. Dacă acesta este pozitiv, vom avea profit impozabil, iar dacă este negativ, apare pierderea fiscală. Se aplică următoarea formulă pentru impozit pe profit:

Rezultatul fiscal = rezultatul contabil + cheltuielile nedeductibile fiscal - venituri neimpozabile - deduceri fiscale.

Impozitul pe profit se calculează, apoi, aplicând cota de impozit pe profit în 2025, respectiv 16% din profitul impozabil. În cazul unui rezultat fiscal negativ, nu se va mai calcula impozitul pe profit.

Pentru a putea determina profitul impozabil, contribuabilii sunt obligați să mențină un registru de evidență fiscală, în formă scrisă sau electronică. Aici vor fi înregistrate veniturile impozabile, indiferent de sursă, de-a lungul unui an fiscal. Totalitatea veniturilor impozabile se realizează prin însumarea tuturor veniturilor, trimestrial sau anual.

Următorul pas pentru calcul impozit pe profit este calcularea rezultatului contabil. Astfel, rezultatul contabil se calculează prin formula:

Rezultatul contabil = totalitatea veniturilor înregistrate - totalitatea cheltuielilor înregistrate.

Componenta următoare se referă la cheltuielile nedeductibile fiscal. Acestea sunt acele cheltuieli care nu au o contribuție directă sau indirectă la realizarea veniturilor. Altfel spus, sunt acele cheltuieli pe care autoritățile nu le consideră necesare pentru a obține veniturile. Aici intră cheltuieli cu servicii de consultanță/management, cheltuieli de sponsorizare, dobânzi de întârziere, amenzi, penalități.

Calcul impozit pe profit exemplu

Pentru a calcula impozitul pe profit, se aplică formula: impozitul = 16% (venituri-cheltuieli).

Vom lua un exemplu practic, pentru a înțelege mai bine cum se calculează impozitul pe profit.

Avem o firmă ce are un venit de 1.300.000 de lei și cheltuieli cu actualizarea sistemului informatic în valoare de 7.000 de lei pe an. Vom presupune că nu există angajați.

Impozitul se va calcula drept 16% (1.300.000 lei - 7.000 lei), adică 16% din 1.293.000 de lei, respectiv 206.880 lei. Pentru a ajunge la profitul net, avem următorul calcul: 1.300.000 de lei - 7.000 lei - 206.880 lei, adică 1.086.120 lei. Profitul poate fi distribuit sub formă de dividende. Având o valoare de 1.086.120 lei, pentru dividende vom plăti 8% din 1.086.120 lei, adică 86.889 lei. Valoarea netă a dividendelor va fi de 1.086.120 - 86.889. Vom obține 999.231 lei.

Cota de impozit pe profit în 2025

Impozitul pe profit în 2025 se menține la nivelul din 2024. Cu alte cuvinte, impozitul pe profit are valoarea de 16% din totalul profitului înregistrat de companie.

Profitul impozabil se calculează ca diferența dintre venitul total și cheltuielile totale; la acesta se aplică o cotă în valoare de 16%. În general, termenul de plată al impozitului pe profit este fiecare trimestru sau an fiscal.

Calcul impozit minim

Conform articolului 18 din Codul Fiscal, impozitul minim pe cifra de afaceri (IMCA) se determină astfel:

IMCA = 1% x (VT – Vs – I – A), unde:

IMCA - impozit minim pe cifra de afaceri, determinat cumulat de la începutul anului fiscal/anului fiscal modificat până la sfârşitul trimestrului/anului de calcul;

VT - venituri totale, determinate cumulat de la începutul anului fiscal/anului fiscal modificat până la sfârşitul trimestrului/anului de calcul, după caz;

V_s - venituri care se scad din veniturile totale;

I - valoarea imobilizărilor în curs de execuţie, ocazionate de achiziţia/producţia de active, înregistrate în evidenţa contabilă începând cu data de 1 ianuarie 2025, respectiv începând cu prima zi a anului fiscal modificat, care începe în anul 2025;

A - amortizarea contabilă la nivelul costului istoric, aferentă activelor achiziţionate/produse începând cu data de 1 ianuarie 2025/prima zi a anului fiscal modificat, care începe în anul 2025.

Conform reglementărilor legislative, contribuabilii care înregistrează o cifră de afaceri de peste 50.000.000 euro în anul precedent şi care în anul de calcul determină un impozit pe profit mai mic decât impozitul minim pe cifra de afaceri trebuie să plătească impozitul pe profit la nivelul impozitului minim pe cifra de afaceri.

Trecere de la impozit pe venit la impozit pe profit în 2025 - ce presupune

Trecerea de la impozitul pe venit pentru persoane juridice la impozitul pe profit se realizează în anumite condiții: